如今的国际经济、金融面临着剧烈的动荡,所以,连格林斯潘都说,这是一个极为特殊的时期,历史罕见。

其一,自然是欧洲的银行业,德银的问题已经显露。

在欧盟裁定美国市值最大公司苹果补缴约140亿美元税款后,美国财政部几乎“立即”向欧洲第一大行开出了140亿美元的等额罚单。苹果有能力承受这样的罚单,但对于德银来说,却是压垮骆驼的最后一个“稻草”。德银的债券和股价不断暴跌,可以预见德银在正式宣布向市场融资时,市场也会把门关上,避而远之。所有看似可行的选项对于目前的德银而言实际已经关闭。只要美国司法部门坚持这样的裁定,德银很难逃出生天。

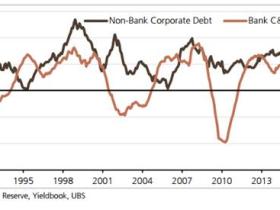

根据巴塞尔协议,欧洲银行必须被动持有国债,现在美债价格在下跌、收益率在上升。这自然会带动欧债收益上升,不断打压欧债的价格,到了一定的时间点,银行就要减记,这对于德银和欧洲等银行业又是一道鬼门关,在欧债负收益时期配置的欧洲各国国债,已经是欧洲银行烫手的山芋。

其二,原油问题。

以沙特为代表的欧佩克在这场石油战争中遭到彻底的惨败,并不是败于原油的开采成本,因为沙特、伊拉克、科威特、委内瑞拉等产油国的开采成本远远低于美国、加拿大等非油盟国家。关于这一点,如松在去年的新浪博文中就已经分析并预见,石油战争打的不是开采成本,而是包括国家管理成本在内的综合成本。欧佩克的原油开采成本虽然很低,但国家的行政成本很高,最终造成综合成本过高,下图是德银计算的产油国2016年财政平衡所需要的油价:

由图可见,现在的油价距离俄罗斯等大部分产油国的财政预算平衡点很远,意味着低油价如果持续,这些国家财政破产和债务违约都将是最可能的前途,尼日利亚、沙特、俄罗斯等都面临着这一威胁。

而美国、加拿大等国家虽然原油开采成本高,但国家的管理成本低,国民经济的产业结构比较齐全,就使得原油在国际市场上具有竞争力。这一点在委内瑞拉和美国原油的对比上非常典型,虽然委内瑞拉的开采成本仅仅是12美元,而美国的平均值超过30美元,但到了今天,美国的原油生产却再次走上上升的轨道,而委内瑞拉的原油开采却不断萎缩,让出国际市场份额。

只要美国的原油生产运行在上升的轨道,欧佩克等产油国就无法达成任何冻产协议,因为这相当于给美国的原油生产企业做嫁衣,随着冻产的进行,产量下降,产油国的财政根本无法承受。

可惜,现在的市场恰恰是这样的状况:至9月16日当周,美国石油钻井总数为416口,创7个月以来新高,这只能说明,国际油价自从2014年中大幅下跌以来,美国原油企业通过技术进步改进成本的速度非常快。连欧佩克也没有预料到美国原油生产企业进步的如此快速。如果欧佩克和其他产油国冻产,只能让美国原油企业快速地扩大市场份额,而对于油价的影响很有限(很可能是短期脉冲),这将让很多产油国的财政陷入更深的困境,所以,他们很难有胆量真正减产,即便签订有关协议,也不会得到执行,因为财政才是命根子。

如今,沙特、俄罗斯的产量都在历史高位,虽然委内瑞拉、尼日利亚退出了部分产能,但伊朗的产能正在恢复,而美国的产量还在增长,供给依旧充沛,但这还仅仅是供给的压力;另外一方面,全球经济远远没有去年有关国际组织所预测的那么乐观(IMF预计2016年全球经济增长为3.1%),美国上半年的经济增长仅仅是1%;中国的经济增长虽然公告的数字是6.7%,但是,成品油消费税的大幅下滑,预示实际的原油需求很可能和GDP数字所表示的需求相距甚远;欧元区和日本的经济增长依旧非常低迷,这些需求因素才是原油价格的噩梦。7月17日,欧佩克发布报告认为,2016年世界对石油的需求增速为119万桶/天,而2017年增速会降到每天115万桶。这种美好的愿望基本不会实现,真实的需求状况可能才是原油市场真正的黑天鹅。

这会带来很多问题,沙特会不会放弃联系汇率?与俄罗斯和其他产油国开始残酷的汇率战和价格战?这种可能性非常大。如果这样,必定打击俄罗斯、哈萨克斯坦、阿塞拜疆、巴西、尼日利亚等国家的汇率,加重债务危机。尼日利亚在今年初即申请世界银行和非洲开发银行的援助,阿塞拜疆也已经申请IMF援助。尤其要关注尼日利亚和俄罗斯,俄罗斯的外债规模接近5000亿美元,而去年的国内生产总值仅仅1.31万亿美元,卢布继续贬值很可能引爆外债危机,根据国际清算银行的数据,欧洲银行敞口最大,所持俄罗斯非卢布债务约为1500亿美元,一旦俄罗斯违约,欧洲银行将风声鹤唳,再次处于风口浪尖。

如今的国际原油市场,不把那些低效的产油国清除出国际供给市场并短期无法恢复产能,国际原油市场就很难安宁;而一旦某些国家的产能被大比例强行驱逐,就一定带来债务违约,这是国际上最大的风险事件之一。

原油市场供需平衡的真正恢复,比原来预计的时间要长,或许就从主要的产油国债务违约开始,因为这意味着足够多的产能被清除。

其三,特朗普上台,中国怎么办?

特朗普说国,如果他当选,要和中国打贸易战。特朗普当选后可能大幅修改对中国的经济政策,包括将中国定性为货币操控国家,把中国出口关税由目前的4.2%提升至45%。大和资本亚洲(除日本外)股票研究部首席经济师赖志文表示,如美国将中国出口关税提升至45%,中国向美国的出口将减少87%,即损失4200亿美元,中国GDP因而下跌2.62%,即损失2850亿美元;计及出口受压造成的就业、消费等连带影响,将令中国未来三年的GDP减4.82%。

这一点并不很重要,GDP不过是一个数字而已,更重要的是:一,赖志文表示,到2015年,中国的外商直接投资达2.84万亿美元(相信加上这些年的经营收益,外商在中国的权益应该远高于这个数字),当中国出口到美国关税长期维持于45%,将形成外商撤资的趋势,估算对中国GDP造成3.91%的损害。外商撤资将严重地冲击中国的国际收支平衡,加大贬值的压力;二,当出口美国受阻之后,中国的外贸平衡会恶化。今年前7个月,对美贸易顺差8779.1亿元,而贸易顺差总计是1.99万亿元,对美贸易顺差占总顺差的44%,在资本外流的今天,是贸易顺差在维护着汇率,当中美贸易战开启的时候,中国对美贸易顺差收窄,汇率很只能是加速贬值(密切关注这一时间点),这或许也是人民日报海外版前段时间谈论人民币贬值时真正要表达的意思,是预防针。

而中国汇率加快贬值的时候,东南亚、东亚、东欧的大部分货币只能被动贬值,因为他们和中国的经济重合度很高,这将造成汇率市场的血雨腥风。另外,中美如果开启贸易战,港币遭到的冲击将是首当其冲。

如果特朗普真的开启贸易战,中国怎么办?最佳的对策是在现在的政策上立即来个180度的逆转,打击房地产、强力压缩财政支出,尽力稳定币值(但贬值依旧不可避免),培育发展内需市场,这是最好的对策。而如果货币大幅贬值,通胀会跳升,这里的危险不言而喻,可以预料,这也是特朗普最希望见到的结果。因为如果人民币大幅贬值(这是假设),中国以美元表示的经济总量就会大幅下降,从国际购买力上,就不再是美国的对手,也没有了在国际社会和美国讨价还价的本钱。同时,如果汇率加速贬值,其他很多国家必定会通过贬值汇率或设置其他贸易壁垒来应对,中国未必可以捞到真正的好处,同时带来全球贸易战的愈演愈烈。

其四,欧元区会不会解体?

9月16日,欧盟峰会前夕,德国总理默克尔说,欧洲正处于关键时刻;需要应对安全、国防问题,保护欧盟的边界。默克尔和法国总统奥朗德“撂狠话”称,欧盟岌岌可危,并敦促欧盟各国领导人应就英国离开欧盟的路线图达成一致。如今,欧盟面临重重危机:即将失去英国这个欧洲第二大经济,难民危机正分裂欧盟,民粹主义政党在欧洲崛起。因经济停滞甚至下滑,欧盟内部疑欧情绪不断蔓延,而英国退欧更是强化了这种情绪。在英国乃至欧洲,一股民粹主义潮流正在涌动。奥地利、西班牙、意大利、法国甚至德国,民粹主义政党纷纷抬头。2017年是荷兰、法国、德国的选举年,这可能令欧盟难以获得突破对重振欧盟未来的信心。

无论如何,未来一年多,随着荷兰、法国、德国大选的不断推进,欧元时刻可能面临灾难的深渊,如果欧元一旦解体,对世界经济、金融体系的冲击远远超过英国脱欧,形成史无前例的金融海啸。即便欧元最终未能解体,随着各国大选局势所带来的动荡,欧元也会不断地、阶段性地遭到剧烈地抛售,形成惊涛骇浪。

未来的数月,将是国际金融市场最艰难的时代,上述任何一个问题爆发,都将让世界改变模样!

作者:如松

评论