核心观点

展望港股下半年,我们对TMT、大健康、大地产以及大消费这四大板块的具体配置建议如下:

TMT板块:建议把握互联网龙头估值修复,以及捕捉新能源汽车高成长机会。核心逻辑:随着监管压力逐步Price in及新业务不断推进,平台型互联网巨头(如腾讯、美团等)此前的估值压力有望逐步缓解。另外,长期来看,新能源板块如光伏、储能正在迎来较长时期的景气阶段。随着光伏平价和政策推动,新能源上游整体投资在未来将迎来高速增长,而新能源汽车是目前兼具高增速和高确定性的板块,因此我们长期看好能源革命浪潮中的新能源产业链赛道,尤其是新能源汽车赛道。

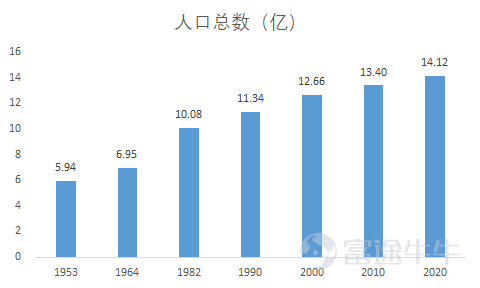

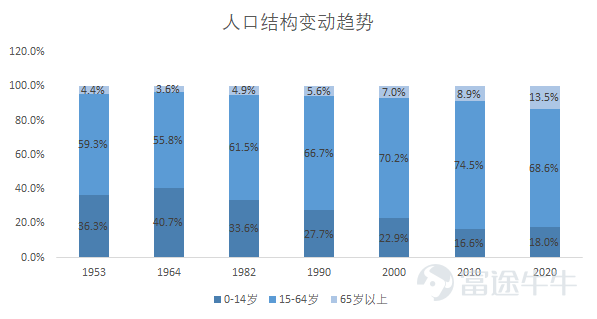

大健康板块:鉴于医保承压和人口结构老龄化的影响,医疗板块未来前景依然值得大家关注,建议紧扣“消费+创新”投资主线。在集采常态化推进下,普通仿制药械已进入微利时代,创新药、器械、疫苗商业都需要持续不断的通过研发新产品去弥补老产业的生命周期。另外,消费医疗是真正能够给予永续价值的板块。

大地产板块:坚定看好物管与代建这两大长牛赛道,核心推荐逻辑是:物业管理是一门好生意,基于相关政策利好、行业存量规模巨大且仍保持高速增长,我们坚定看好物管赛道的长期发展,建议重点关注三大投资方向:其一:合约面积/在管面积较大的住宅类物管龙头;其二:具备显著品牌影响力与过硬口碑、在市场化外拓方面具备强大实力的住宅类公司;其三:商业模式相对最好,即充分受益于抗通胀与标的稀缺逻辑的商业类物管龙头。至于为何把代建行业也定性为长牛赛道?这其实与其三个特性相关,即轻资产运营模式、反周期性业务模式,以及盈利能力较强。

大消费板块:聚焦“品牌化+高端化”优质赛道。近几年市场对于消费行业的好标的给予了明显的估值溢价,整体估值偏高。但对于真正具备经营优势、能够保持长期成长的消费龙头企业,长期具备消化估值的能力。基本面角度,看好中国市场消费需求,在收入持续提升推动消费升级的大背景下,中国的老龄化,中产化和城镇化推动消费结构持续变化,新品类、高端化和渠道变革存在较多机会。因此建议投资者持续关注医美、运动服装等品类爆发机会。同时,在食品饮料、酒店餐饮等格局相对稳定、增长相对稳健的领域,关注品牌化和高端化趋势,持续配置竞争壁垒显著的头部企业及具备创新能力的企业。

具体分析,详见下方。

上半年回顾

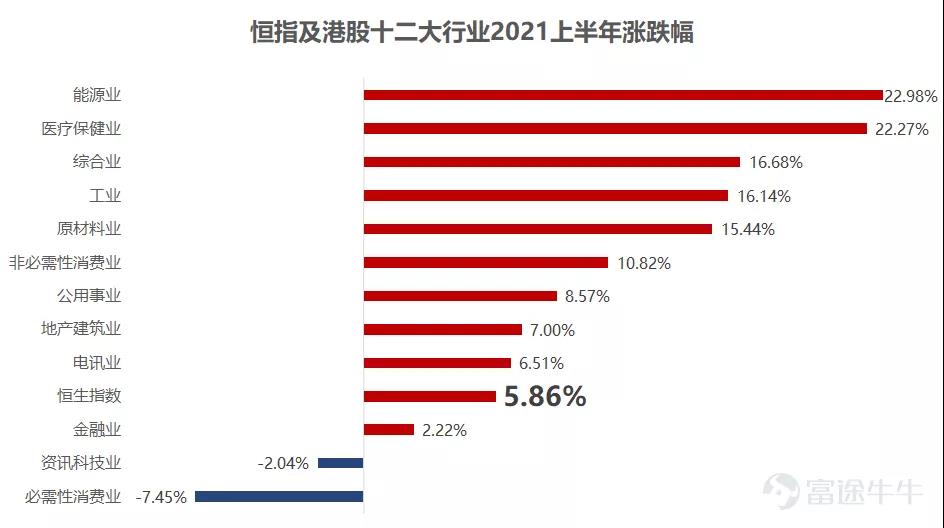

恒生指数在2021年上半年实现了正收益,累计涨幅为5.86%,但仅跑赢恒生12大行业中的金融业(+2.22%)、资讯科技业(-2.04%)以及必需性消费业(-7.45%)。其余九大行业的上半年累计收益均超恒指,而涨幅居前的行业,如能源业(+22.98%)和医疗保健业(+22.27%),相对恒指的收益甚至超过16%!

在我们所重点覆盖的港股四大板块中,按上半年累计收益来看,以恒生医疗保健业指数衡量的大健康板块整体表现最好,主要受益于消费医疗、医药外包行业等涨幅较大的细分赛道;其次是,以恒生地产建筑业指数衡量的大地产板块,上半年累计收益率是7%,小幅跑赢恒指,主要受益于物管、重型基建、房地产投资信托、地产投资等表现较佳的细分赛道,而开发赛道的内部分化较大,其中内房股受全行业盈利能力大幅下滑影响,大多录得负收益;相比之下,香港本地开发商整体表现不错。另外,建筑材料和地产代理这两个细分赛道表现也不尽人意。

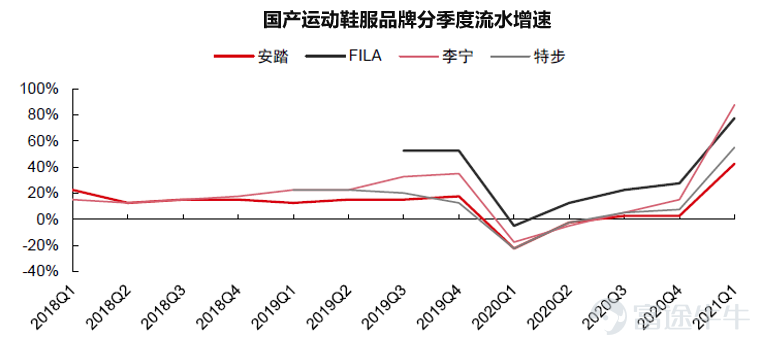

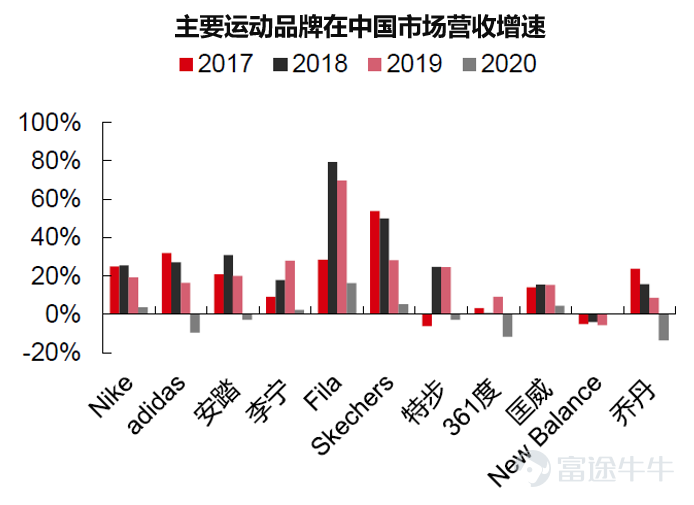

至于大消费板块,整体分化较大。其中恒生非必需性消费指数的累计收益为10.82%,大幅跑赢恒指,但恒生必需性指数却录到7.45%的负收益,跑输全市场。主要是港股的食品饮料赛道整体表现较为低迷,尤其是乳制品;而非必须性消费业指数表现较好的原因是,运动服装及珠宝板块表现强劲,旅游及民办教育板块走势也较好。

最后,海外中概TMT板块年初至今涨幅跑输大盘。衡量板块整体表现的恒生资讯科技业指数的年初至今收益率为-2.04%,同期恒生指数收益率为5.86%,收益率位于恒生行业指数中倒数;截止2021年7月2日,富途中概股指数(主要为TMT板块)年初至今跑输标普500,相对收益为-17.39%。

下半年展望

一、TMT板块:把握龙头估值修复+新能源汽车高成长机会

1.海外TMT板块复盘:上半年恒生科技指数明显跑输恒生指数,其中影响较大的为“资讯科技”行业中的大市值互联网公司。

主要原因如下:① 流动性方面:疫情后至今年2月初,南下资金与海外资金大幅增持港股互联网龙头,将此类公司市值推至高点,而后由于美国加息预期及中国流动性相对收紧,资金流入状况减缓;

② 经营层面:一方面资讯科技类在2020年Q1高基数背景下,今年Q1相对而言增长放缓。同时由于流量红利趋缓之背景,互联网龙头进入新的“投资周期”,如互联网龙头如 $腾讯控股(00700.HK)$ 、 $美团-W(03690.HK)$ 、 $拼多多(PDD.US)$ 皆宣布在未来加大新业务的投入,而如本地生活等领域竞争激烈,不确定性较强。

③ 监管层面:监管层上半年对互联网平台“反垄断”监管,对龙头平台公司的盈利及估值均造成影响。此外,国家对于K12课外教培的严厉监管趋势,对海外上市的在线教育类企业冲击较大,多家龙头公司近三月跌幅超50%。

2、 海外TMT板块下半年展望:长期来看,我们相信港股“新经济”行业,不论对于大陆南下资金还是海外资金依旧具有独一无二的吸引力。从持股金额的排名看,2021年上半年的南向资金最青睐的公司中,腾讯、小米、中芯、美团等新经济公司位居前列。

基于上述复盘,我们认为板块未来投资机会聚焦于两个方向:

① 估值修复-互联网龙头:随着反垄断监管逐步出清与Price in,腾讯、美团有望在下半年迎来估值修复。市场对于反垄断监管的担忧,基本已经体现在互联网巨头公司的估值和股价之中。如在游戏、社交领域的绝对龙头腾讯控股,以及在本地生活领域扎根深耕的美团,均通过长期积累构建独特壁垒,其经营业绩发展并不依赖于垄断行为。随着监管压力逐步出清及新业务不断推进,此前的估值压力有望逐步缓解。

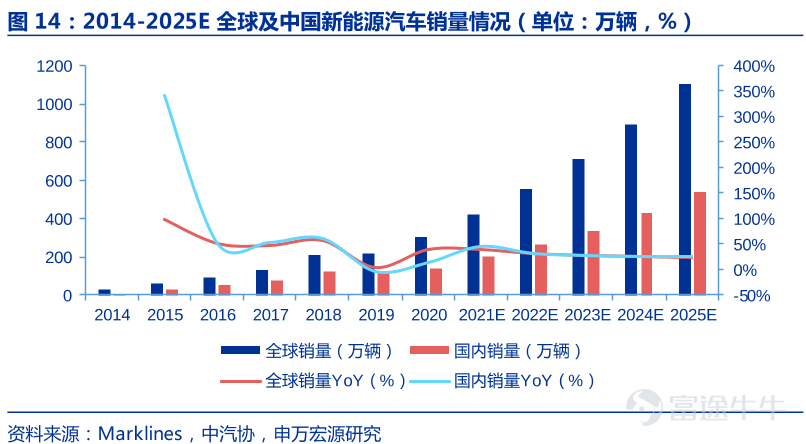

② 高成长-新能源产业链:长期来看,新能源板块如光伏、储能正在迎来较长时期的景气阶段。随着光伏平价和政策推动,新能源上游整体投资在未来将迎来高速增长;新能源汽车是目前兼具高增速和高确定性的板块,根据中汽协数,今年3月、4月、5月的新能源汽车销量剧增,1-5月累计新能源汽车销售量同比增长达到95%,证明新能源汽车市场化需求旺盛的景气度。同时在碳中和的长期目标下,欧洲新能源车市场亦销售同样火热,今年1-5月累计销量同比增长163%。我们长期看好能源革命浪潮中的新能源产业链赛道,尤其是兼具高成长与确定性的新能源汽车。

风险提示:反垄断监管进一步趋严;美联储QE收紧;上游原材料价格上涨

二、大健康板块:紧扣“消费+创新”投资主线

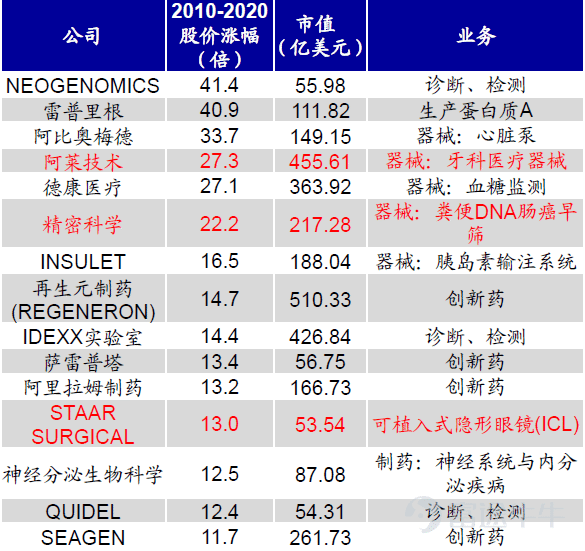

1. 消费医疗行业:中国的消费医疗产业处于初步发展阶段,空间大,增速快,受政策影响小,属于集采免疫赛道。消费医疗公司先发优势明显,其中渠道优势和消费者心智占领之后,不容易被颠覆。从美股历史维度分析,医疗消费是长牛赛道,容易诞生十年十倍牛股,如STAAR(可植入式隐形眼镜)十年涨13倍、阿莱技术(隐形矫正器)十年涨27倍。

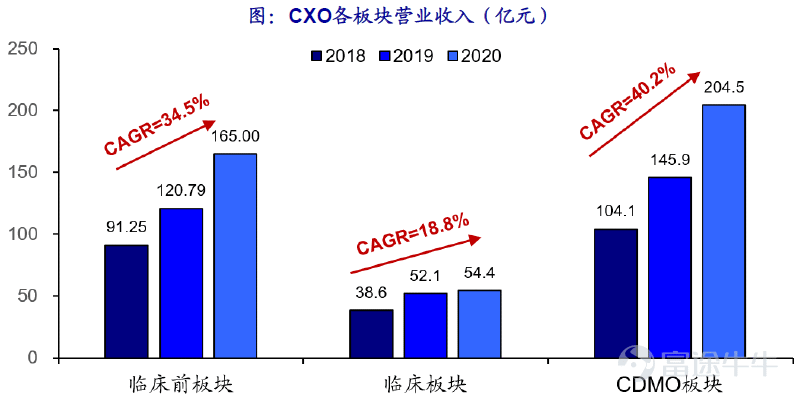

2. CXO行业:中国本土创新药才刚起步,对应到中国CXO行业景气度有望持续。目前国内CXO企业均在扩产能,预计未来几年不会打价格战。另外值得一提的是,目前全球药企趋于离散状态,也进一步强化了CXO的投资逻辑。其中,CDMO板块基数大且增速最快,2018-2020年CAGR超40%。另外,临床CRO业务在疫情期间受影响,业务同比增速有所下滑,今年会强劲恢复。

3. 疫苗行业:在新冠全球愈演愈烈的趋势下,疫苗行业2021年的景气度将保持高位。疫苗长期受益于消费升级、渗透率提升和出口增量。目前疫苗行业的生产牌照获批难度加大,准入壁垒进一步提升。

4. 创新药行业:随着人口老龄化加深、药审改革力度空前、药品集采趋于常态,国内创新药的发展将成为永恒的主题。创新药药企需要持续不断的通过研发新产品来弥补老产业的生命周期,所以我们在投资中应该选择的是新品即将获批、放量以及兑现业绩最快的公司。

5. 医疗器械行业:医疗器械行业市场规模庞大且细分领域众多,目前仍以国产替代、渗透率提升为主,但我们需谨慎选择集采赛道。高值耗材的带量采购政策重构了医疗器械行业市场,加速行业洗牌。目前国内已涉及心血管、骨科类集采,未来有可能是同样用量大、费用高、竞争充分的眼科、口腔类产品。

风险提示:产品研发失败或上市不及预期;监管批准及商业化进度不及预期。

三、大地产板块:坚定看好物管与代建这两大长牛赛道

根据港交所的行业划分标准,地产建筑业包括八大细分板块,分别是:地产代理、地产发展商、地产投资、房地产投资信托、物业服务及管理(含代建企业)、建筑材料、楼宇建造以及重型基建。

其中,我们最看好物管及代建这两大长牛赛道,核心推荐逻辑如下:

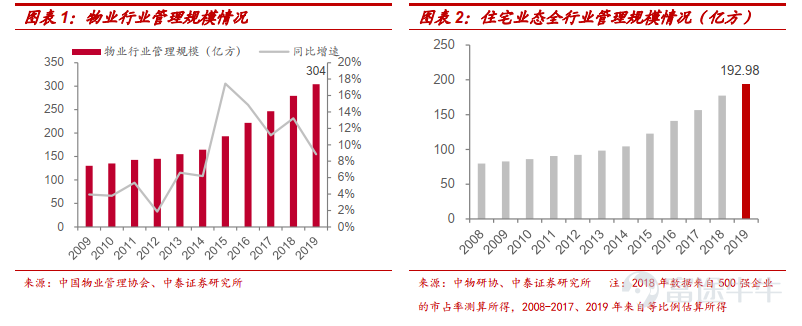

1. 物管赛道:物业管理是一个市场规模高达万亿级别的大行业,目前仍处于高速发展期,具体表现为:1)当前行业集中度较低,2019年CR10在管面积占比仅为9.2%,已上市的行业龙头碧桂园服务市占率仅为1.27%,受开发行业集中度提升影响,物管行业的集中度也将会持续提升;2)行业在管面积保持高速增长;3)物管公司密集上市等。

基于行业龙头营收规模尚不及200亿元(2020年,万物云营收182亿元,碧桂园服务156亿元),相较于万亿级别的行业空间,企业的营收天花板远未见顶,物管公司还有巨大的发展空间。另外,物管公司不仅受相关政策鼓励发展,还具备:永续经营+现金流极好(收租权)+轻资产运营(资本性支出极低)+可穿越周期(业绩确定性强)+抗通胀(国家已放开,部分有提加权公司)等特性。

综上,物业管理毫无疑问是一门好生意,基于相关政策利好、行业存量规模巨大且仍保持高速增长,我们坚定看好物管赛道的长期发展,建议投资者重点关注三大投资方向:其一:合约面积/在管面积较大的住宅类物管龙头;其二:具备显著品牌影响力与过硬口碑、在市场化外拓方面具备强大实力的住宅类公司;其三:商业模式相对最好,即充分受益于抗通胀与标的稀缺逻辑的商业类物管龙头。

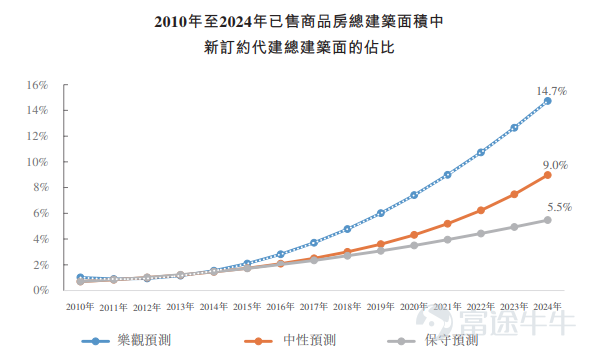

2. 代建赛道:相对于物管公司,目前投资者对代建企业的认知不足,这主要与代建赛道规模较小(百亿左右)、上市的代建企业数量较少(仅2家,即绿城管理控股和中原建业)有关。

首先,代建指的是协助客户(房地产项目所有者)完成房地产开发流程,代建公司采取轻资产运营的方式,不需要承担土地和项目开发的费用,而是采取收取管理费的模式而盈利。根据项目所有者身份及性质,代建项目可分为政府代建、商业代建及资本代建。

代建行业的本质是服务业,委托方为服务付费,代建方赚取服务费。代建企业的存在价值在于就所提供服务为委托方带来物业开发效率的提升、物业品质的提升、项目盈利能力的提升、以及其他相关资源的支持。

至于为何把代建行业也定性为长牛赛道?这其实与代建行业的三个特性相关,即轻资产运营模式、反周期性业务模式,以及盈利能力较强。

其中:1)轻资产运营:代建企业的业务区别于投资驱动的房地产开发企业,其不需要重资产投入,仅根据客户委托做出相应的代建服务收取服务费,其业务特征具备轻资产特点。

2)反周期性业务模式:房地产市场景气度与代建行业景气度有反周期性特征,行业严调控下,代建行业的渗透率有望进一步提升。两者的反周期性在于,通常情况下,代建业务来源于中小型开发商,在房地产市场景气度下行周期中,中小开发商往往面临着资金、去化等多重压力,迫使其选择专业代建服务(或被收并购)以抵御市场下行带来的企业经营风险。因而,在开发行业面临全方位监管(融资、拿地、销售)的当下,代建行业有望保持中高速增长.

3)盈利能力较强:代建业务的净利率远超传统的房地产开发业务。根据中指院数据,自2015年至2019年,代建业务的净利率超过房地产开发业务10%至15%。

综上,代建业务的生意特性虽然不及物业管理,但仍然十分不错。基于高可见度的业绩增长,我们看好代建赛道龙头的中长期表现,建议投资者保持持续关注。

风险提示:物管费提价受阻;物管公司增值业务探索失败;代建行业竞争愈发激烈

四、大消费板块:聚焦“品牌化+高端化”优质赛道

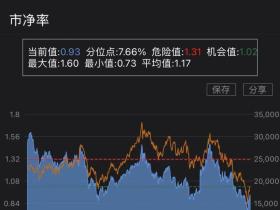

1.整体消费估值偏高,关注长期逻辑稳固的行业和公司

近几年市场对于消费行业的好标的给予了明显的估值溢价,整体估值偏高。但对于真正具备经营优势、能够保持长期成长的消费龙头企业,长期具备消化估值的能力。基本面角度,看好中国市场消费需求,在收入持续提升推动消费升级的大背景下,中国的老龄化,中产化和城镇化推动消费结构持续变化,新品类、高端化和渠道变革存在较多机会。因此建议投资者持续关注医美、运动服装等品类爆发机会。同时,在食品饮料、酒店餐饮等格局相对稳定、增长相对稳健的领域,关注品牌化和高端化趋势,持续配置竞争壁垒显著的头部企业及具备创新能力的企业。综上,在后疫情时代,疫情修复的弹性已经有所减弱,建议投资者关注具备长期增长潜力及创新能力的消费龙头。

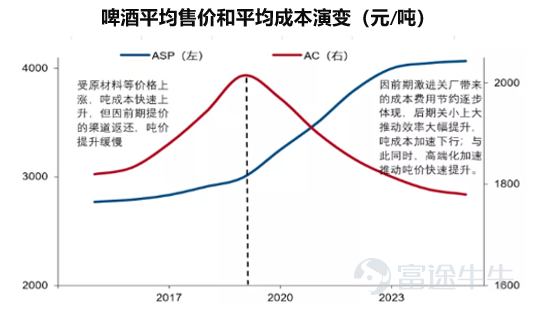

2.啤酒赛道高端化,龙头利润空间释放

目前中国啤酒行业已进入竞争中后期,行业增长趋缓,竞争格局逐渐稳固,未来产品结构升级将成为主要增长手段。对标国际情况,中国啤酒企业吨酒价格仍有较大提升空间,企业发展潜力巨大。长期来看,在逐渐步入存量竞争的市场格局下,产品结构持续高端化将带来投资机会。同时,啤酒行业目前是大众品行业当中能够较为有效化解上游原材料成本压力的细分子品类。看好啤酒行业加速高端化进程,建议投资者关注具备高端化能力的啤酒行业龙头,预计未来将进入利润加速释放期。

3.服装行业产品品牌能力稳步提升,国潮化背景下服装品牌具备提升潜力

以前中国在服装设计方面缺乏人才,在全球产业链中通常处于代工的位置,国产服装品牌的竞争力较差。目前我国的服装产业链已经建设完善,从提供棉花等优质原材料,到纺织、染色、设计、制作成衣等生产环节,已经形成规模化、现代化的全产业链布局,产品品质持续提升。近年来,本土品牌不断加强品牌建设,在服装设计和品牌打造等方面加大投入和人才培养,各大国际时装周屡现中国品牌的身影,更加国际化、时尚化的本土服饰品牌逐渐受到年轻消费者的喜爱。此外,今年年初部分国际品牌宣布抵制新疆棉花,引发国内消费者对国际品牌的抵制,优秀的国产服饰品牌迎来机遇,国产品牌市场占有率有望持续提升。综上,建议投资者持续关注产品力和品牌力较强,渠道建设完善的国产服装品牌。

风险提示:宏观经济增长放缓;行业政策风险;流动性收紧;公司治理风险;疫情反复等外部影响。

文:富途证券,版权归原作者或网站所有

评论