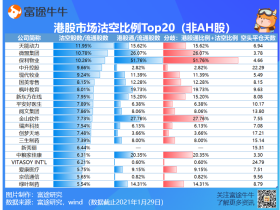

图片来源:富途牛牛

在对电力板块研究前,首先应该明确的是电力板块的研究逻辑:

电价*发电量-整体成本=营业利润。

电价主要是政策因素影响,发电量与装机量相关,清洁能源的成本与资本开支有关、火电成本则与煤炭相关。

Part.1 经济能否复苏是电力板块关注核心

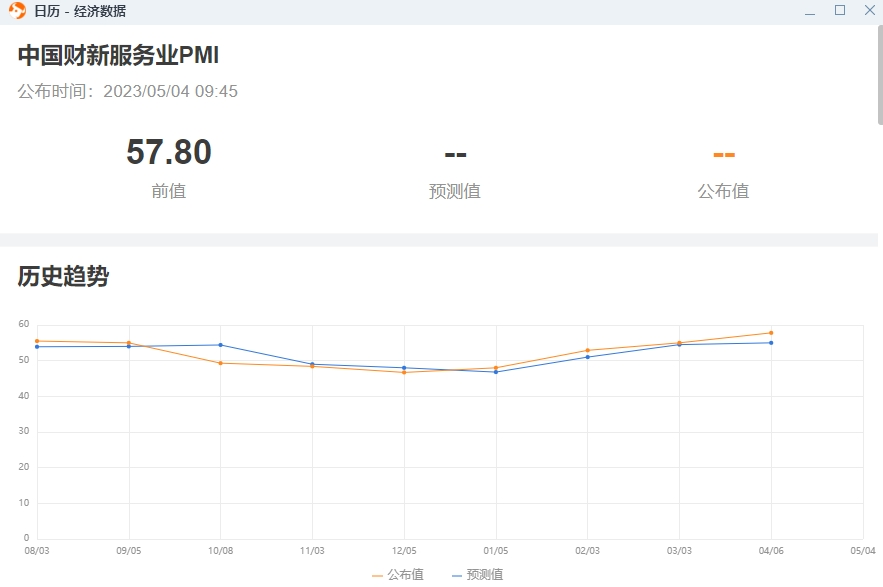

3月份,中国财新服务业PMI升至57.8,创下28个月新高,比上月的55上涨2.8,保持了连续三个月的扩张势头,突破了多年的平稳区间。

此外,这一数据与国家统计局发布的非制造业PMI走势相吻合。3月制造业PMI虽小幅回落至51.9,但服务业PMI攀升至56.9,整体PMI产出指数攀升至57,位于较高景气区间。这些数据揭示了中国企业生产与经营状况的持续改进以及服务业复苏的加速步伐。

富途牛牛APP“资讯——日历——经济数据”

目前市场观点多聚焦于经济能否复苏,交易逻辑也主要在交易“缺乏基本面支撑的概念板块”。

而我们从微观数据能够看出,即使是目前最薄弱的“外贸”,在2023年一季度,中国国外贸进出口总值9.89万亿元,同比增长4.8%,其中出口5.65万亿元,同比增长8.4%,最薄弱的外需都有不错的增长,那么内需我们可以更为乐观,这也将为电力板块的基础作为支撑。

Part.2 行业产品价格定价逻辑是否改善

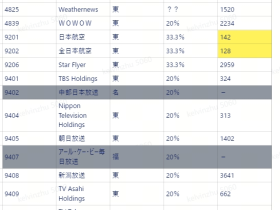

1 国资委提出新的考核指标提升股东回报

国资委提出构建“中国特色估值体系”,抬升估值水平;国资委“一利五率” 考核指标意味着国企有动力提升ROE(降低分母,升高分子) ,注重利润增长与股东回报、将现金流纳入央企考核指标、降低综合融资成本。

“一利五率”目标为“一增一稳四提升”,“一增”即确保利润总额增速高于全国GDP增速,力争取得更好业绩;“一稳”即资产负债率总体保持稳定;“四提升”即净资产收益率、研发经费投入强度、全员劳动生产率、营业现金比率4个指标进一步提升。

2 优化限价措施将改善国有企业盈利能力

中国的电力企业多年提价性弱,对比海外具有提价能力的电力公司而言,一旦提价逻辑重演,对于板块的估值也会重塑,如主要在美国亚特兰大中部和东北部提供电力服务(核电、煤炭,天然气,燃油,以及可再生能源发电设施)的PEG(公务集团),是美股市场的长期大牛股,对比港股的发电公司,由于产品定价限制,特别是火电公司,利润会随着原材料价格波动而波动,整体股价表现更偏向周期股。

图片来源:富途牛牛

Part.3 风/光/水/火电怎么选?

对于发电运营商而言,过去两年致使股价表现的三大绊脚石大概率会变成催化剂。

煤炭价格高企、光伏组件价格高、水风等自然条件受限,这三大因素今年开始将有所改善,成为改善业绩与估值的催化剂,但是具体单一发电行业的投资属性还是存在区别。

1 火电

若煤价下行,火电企业实现盈利,火电发展逻辑将随之成立。

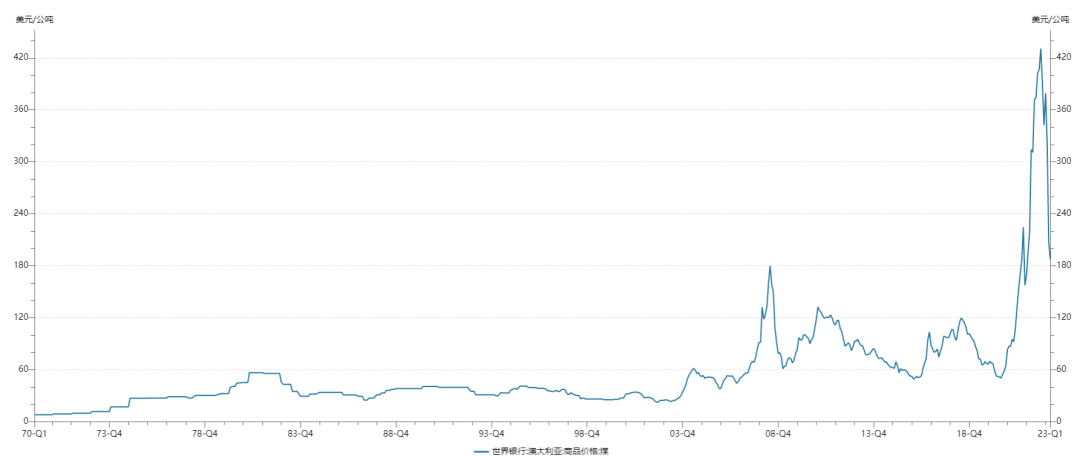

火电更多是一个周期属性较强的板块,因为在电力短缺时受煤炭市场影响,而在供应过剩时又受电网制约,呈现出类周期属性,过去几年煤炭价格迅速上涨,火电企业出现较为严重的亏损,股价表现低迷。

然而自2023年开始,煤价进入下行通道,有望终结火电企业陷入严重亏损的困境。很可能不会重现2022年煤价飙升、火电企业巨额亏损的情况,经营状况良好的企业有望率先进入盈利阶段。

不仅如此,从更长远的50年时间维度来看,随着资本开支的增加和供应的扩大,动力煤价格将呈现下行趋势。

2 清洁能源

水电是长期现金奶牛,风光则受成本周期影响较大。

水电是重资源的生意,对于水电公司而言,拥有丰富的水资源和合适的地理位置至关重要,针对具备优质资源的企业,本身就是长期现金奶牛。

而风光公司则情况不一样,风力发电和光伏发电2021-2022面临成本端的快速上行,其投产设备带来巨额资本开支,赚钱的逻辑就存在一些瑕疵,很可能投资的风机和光伏面临增收不增利的问题。

因此,针对目前宏观情况、行业逻辑都在逐步复苏的背景下,对电力运营商的投资:

- 追求弹性,投资火电运营商

- 追求确定性,投资水电运营商

- 相对较弱的是风光电站运营商

目前电力板块相比其他版块而言,其估值低位,分红的慷慨具备安全性、大环境具备确定性、后期在事件驱动下,将出现“利润和估值的戴维斯双击”。

评论