文:富途证券

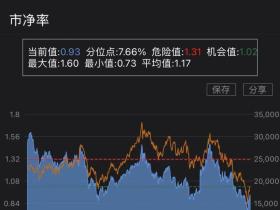

股息率可谓是公司股价的长期压舱石,前面写过多篇关于高股息公司的研究《高股息公司研究合集》,然而最典型的高股息公司领展房产基金(00823.HK)却遭JPMorgan Chase & Co.以每基金单位均价75.3567港元减持好仓约439.57万个基金单位,涉资约3.31亿港元。不仅如此,大摩还发布报告称,最近下调领展的投资评级,认为增长放缓的问题是结构性的,目前租户的出租成本已接近舒适水平。另外,大摩还认为公司的股份在过去市场从低基数中复苏时,都表现欠佳,近期股价表现也不尽如人意。

行情来源:富途证券

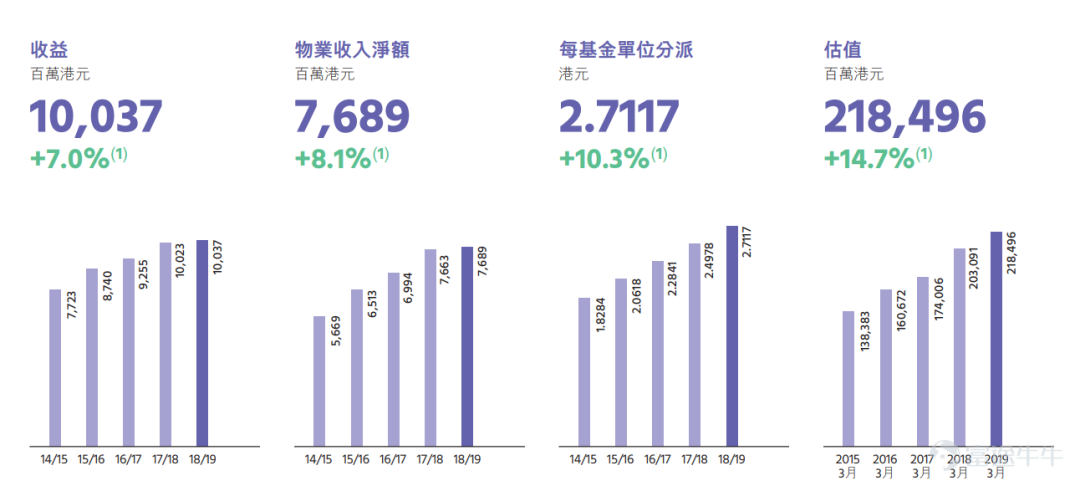

然而领展发行价10.3港元,已经运行了13年,运行期间,一共每股分红20.35港元,加上股价的增长,以上个交易日收盘价算,不算分红再投入,13年的复利大概19.7%,在基金发行时,和2008/2009金融危机期间,大概股息率能到5.5%附近。

为什么过去表现如此靓丽的公司,最近频频遭到减持?投资逻辑链条在哪断裂?

堪称完美的商业模式

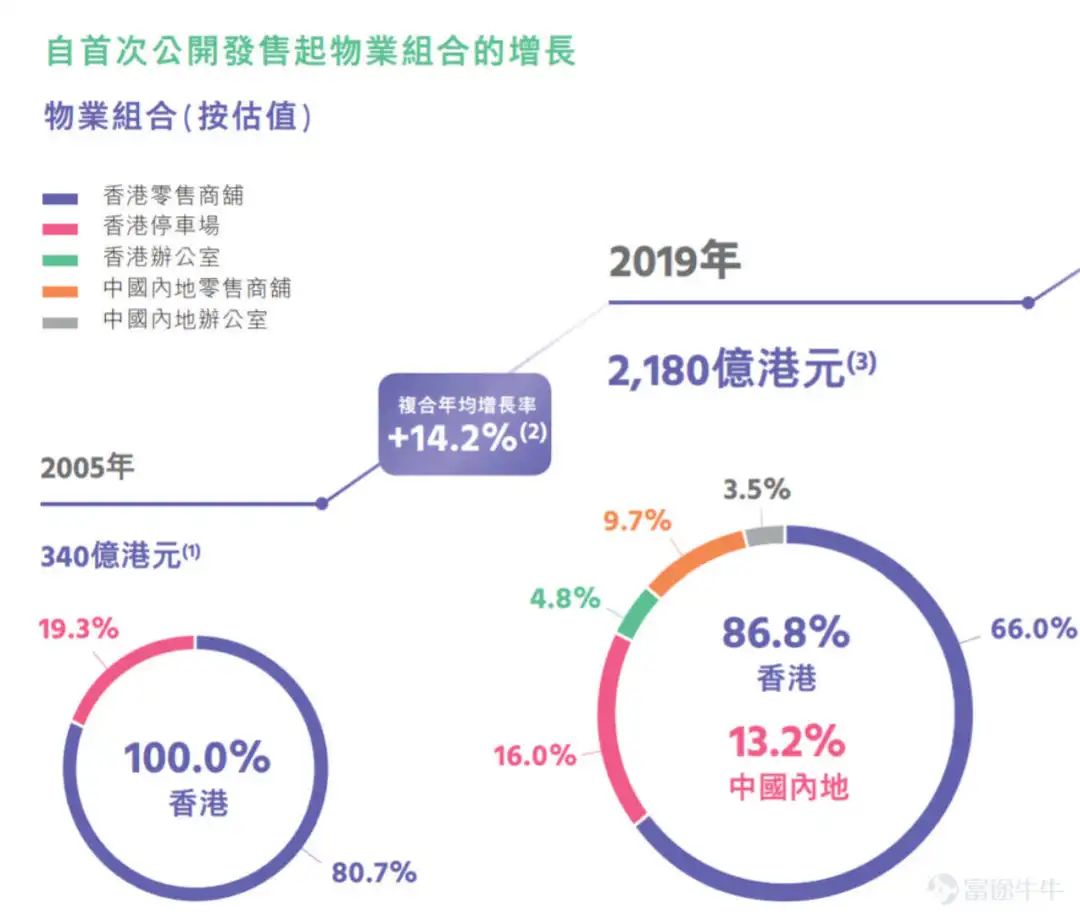

领展房地产投资信托基金,在2015年8月19日以前称为领汇房地产投资信托基金,于2005年11月25日在香港联交所上市,以市值计为亚洲地区最大型的房地产投资信托基金。领展的基金由领展资产管理有限公司担任管理人,基金单位全部由私人(个人或机构)投资者持有,香港政府并无持有任何权益。领展旗下物业组合遍及香港、北京、上海、深圳和广州。至2019年3月31日投资物业组合之估值达2184.96亿港元,其零售设施以提供附近居民日常所需为主。

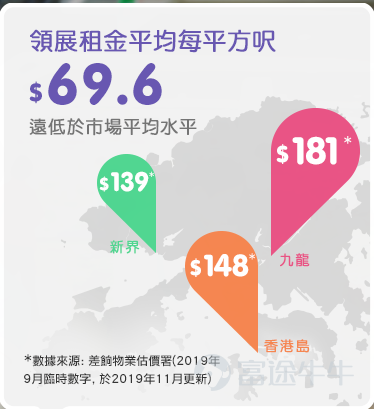

领展的资产是由香港房屋委员会(房委会)分拆其零售物业及停车场而来。房委会早年由于特区政府决定停售居屋,导致房委会面临财政入不敷出,陷入困境,又加上2003年香港爆发SARS,所以在2004年初房委会决定分拆其部分零售物业及停车场,将之证券化并成立领汇基金(现名为领展基金)于香港交易所上市,通过筹集资金以期能够继续公屋建设计划,因此,领展的投资组合与公屋关系密切,自然其平均租金也较市场更低。

领展于2015年将香港核心物业组合重新分类为三类,包括6个「都会」级商场(10万方呎以上的大商场),38个中型的「汇坊」级商场,86个「邻里」级商场。领展采取六大手段来使自己的资产盘子升值,包括:资产提升、资产管理、资产收购、资产出售、物业发展(开发商的角色)及物业重建。对收入有提高的则措施则主要来自于资产提升方面,目前领展在香港有40多个商场都开展了资产提升的工作,在中国内地合共拥有五项营运资产–北京的欧美汇购物中心及京通罗斯福广场、广州西城都荟广场、上海领展企业广场1座及2座,以及深圳怡景中心城,截止2019年年报这些物业佔整体物业组合价值的13.2%。

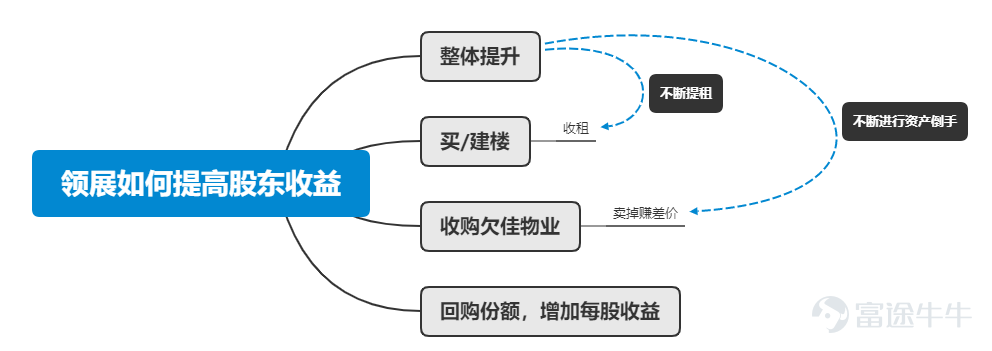

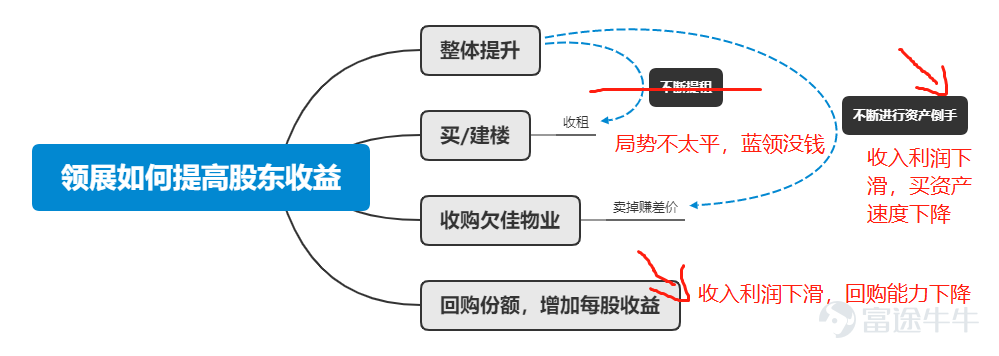

收入构成情况来看,目前主要收益来自于租金,而投资人对领展信托基金有着年复一年的增长要求,要求REITs从以下几个方面提高派息,并且也是过去领展基金的主要投资逻辑:1、涨租金,针对公屋的租户,领展每年都会视机涨租;2、通过物业提升工程,获得更多更合理的出租面积,使得租金上涨;

3、交易物业,REITs可以将所持物业交易出去,或者买入收益率高的物业,以增加持有人的分红;

4、回购REITs份额,使得单位份额的收益提高;

5、节约物业管理成本,比如为物业安装节能装置;

这么完美的投资链条,也铸就了领展这些年大牛股的风范,然而,有趣的是,这个逻辑链条破裂了。

人算不如天算

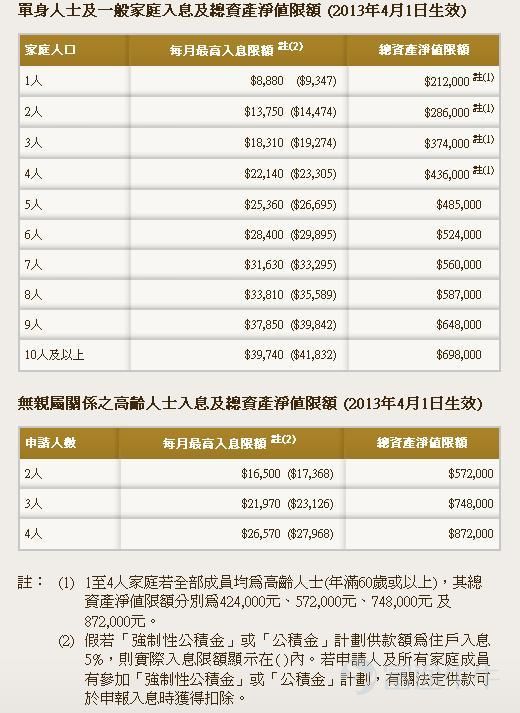

说到领展投资逻辑链条破裂这事,还是要感慨"人算不如天算",领展的投资逻辑建立在一定假设上,这个假设即是:物业所在地区的经济能够长期稳健发展。领展主要资产所在的大中华区有着统一的法律、统一的制度、巨大的市场和勤劳的人民,长期经济发展问题不大,那么领展的资产到底哪一块出了问题呢?领展的资产组合中,公屋的占比不小。在香港想申请公屋,首先要申请人家庭一半以上是永久居民,然后每月收入和个人总资产的最高限额在下表,括号内是扣除强积金或公积金前的收入,下图是申请公屋的财产条件。

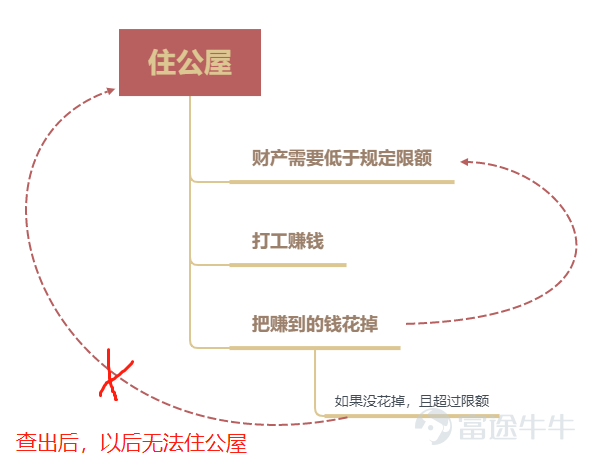

不过,在公屋的条款中有一条:有申请入住居者有其屋的个人或家庭,与超出「最高入息及总资产净值限」的中产或富裕家庭,日后均永久不得申请公屋,这就需要蓝领阶层不断进行消费来降低家庭财富净值。

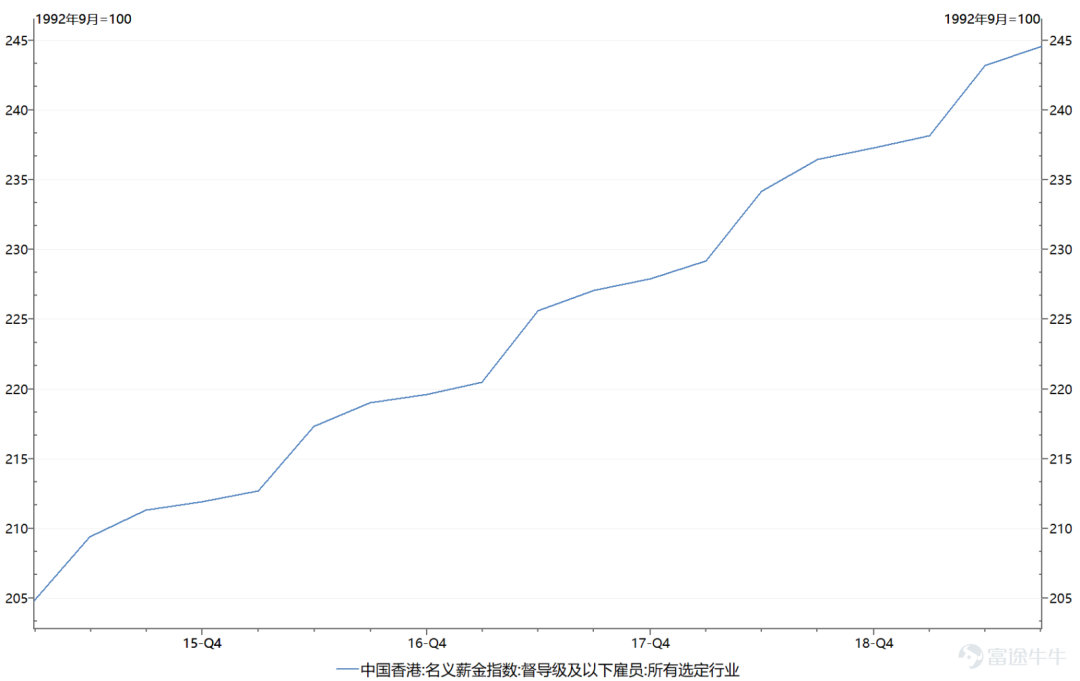

而香港的人均薪资水平这些年是不断上升的。以1992年8月为基期,这个时间的工资指数为100,到2015年初工资已经涨到205,到2019年初涨到245,长期工资稳健提升,当工人将赚来的钱花掉,既能促进消费,同时也能保证租金住在公屋里,何乐而不为?

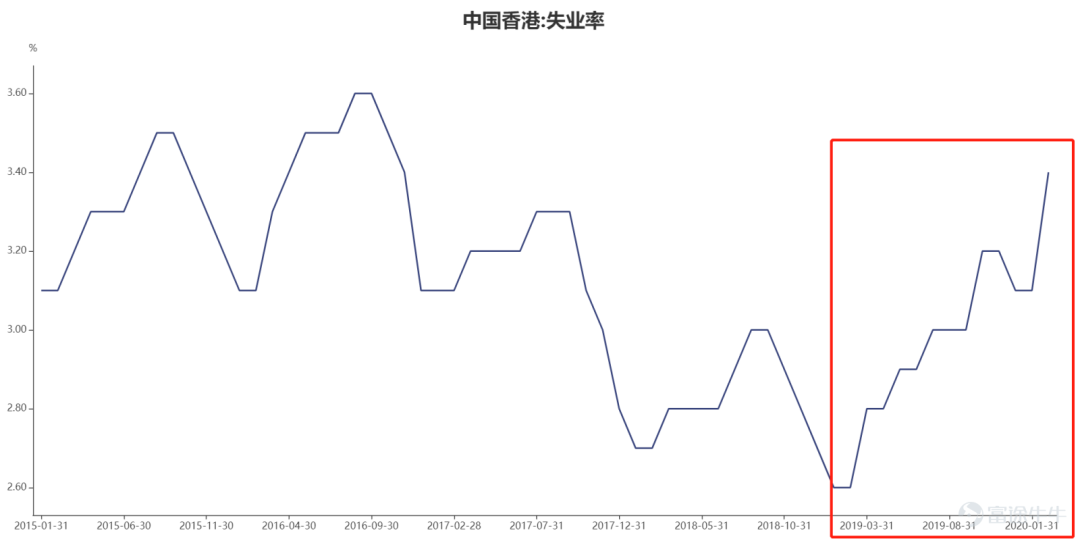

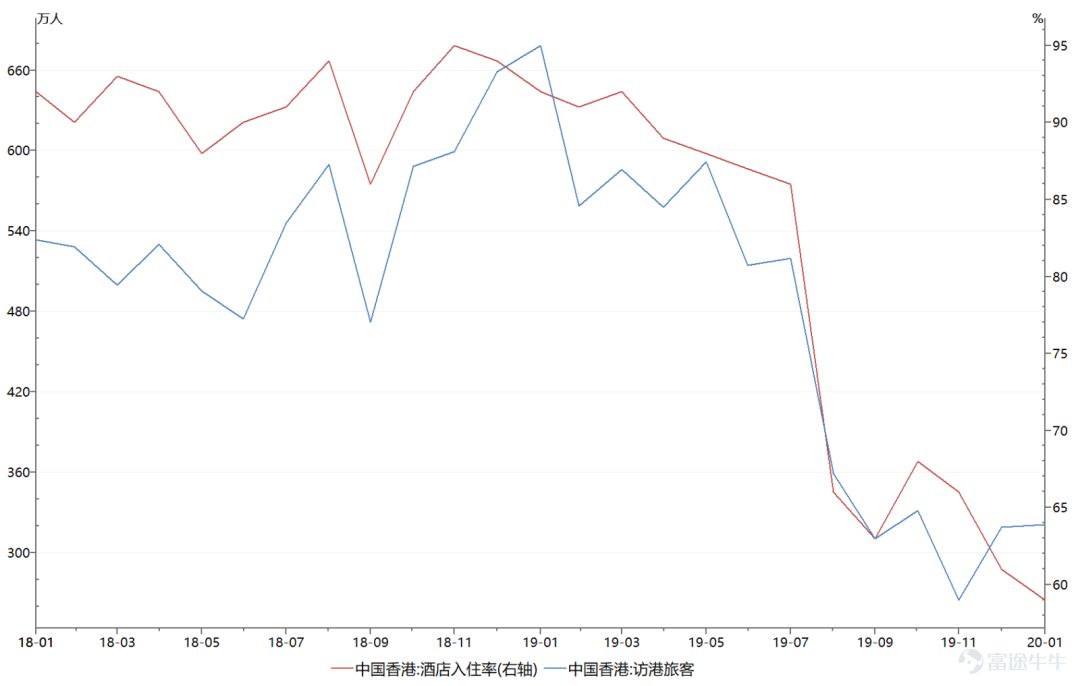

可惜的是,香港自2019年下半年开始,局势逐渐动荡不安。特区政府统计处17日发布的数据显示,香港2019年12月至2020年2月经季节调整的失业率升至3.7%,超过9年来的最高水平;就业不足率升至1.5%,为5年来的最高水平。与2019年11月至2020年1月比较,在2019年12月至2020年2月期间,大多数主要经济行业的失业率(不经季节性调整)均出现上升,其中建造业和零售、住宿及膳食服务业出现相对明显的上升。

作为香港基层劳动力主要就业所在的旅游、零售、酒店等行业,正面临着较大的经营压力。1月,香港零售业总销货价值同比下跌21.4%,业内预计2月也将出现较大跌幅。2月,访港旅客初步统计数字为19.9万人次,同比下跌超过96%,整个经济形势可谓是」秋风瑟瑟」。

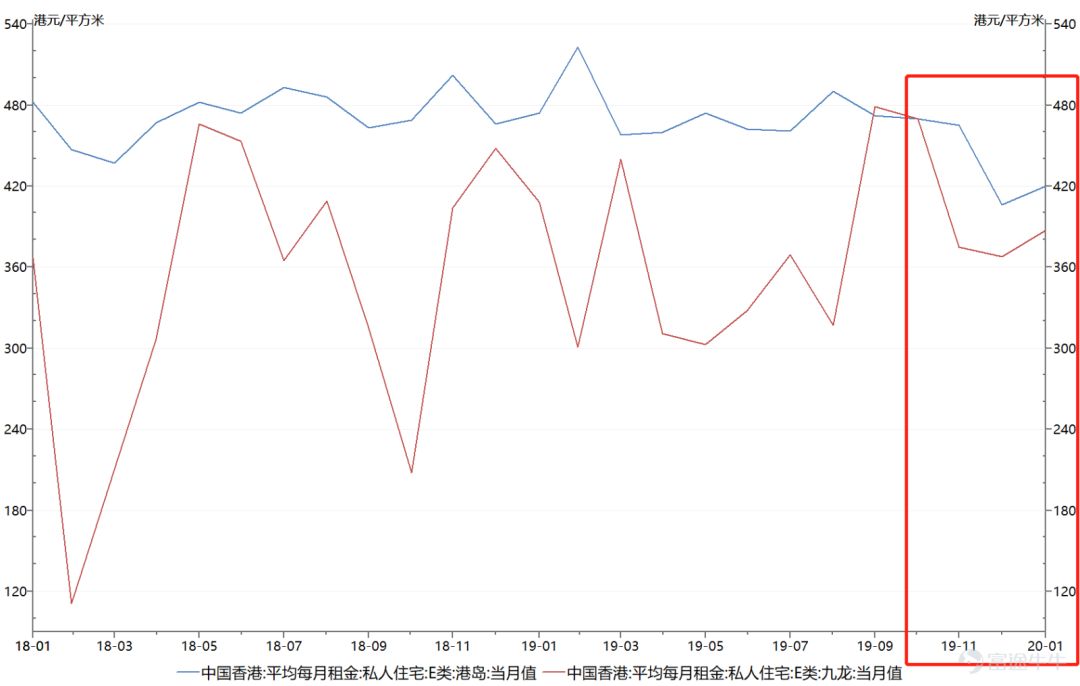

租金当然也很给面子的开始下滑,以E类私人住宅的数据来看,港岛和九龙的租金价格在2019年4季度开始明显下滑,实体经济逐步恶化也传递到租金这一环,在租私人住宅者的租金都显著下滑,那么公屋就更难提价了。

最终,这个逻辑链条演化是:

因为局势不够稳定,蓝领阶层没钱——领展提租失败——领展收入难以上涨,购买资产的速度下降——未来收入的成长性下降——回购份额的能力下滑——股东权益提高的速度也下降。

这个被打碎的逻辑链条重塑的时候,比如局势逐渐好转,经济增长重新恢复,领展的业绩才能重新进入上升轨道,股价也会随之进入上行周期,那么在进行高股息且有成长性的公司投资时,过去的情况仅反应的是过去发生的,投资却是「看未来」。弄清楚核心逻辑,分析商业模式,并对未来进行投资,才是制胜之道。

评论