核心观点

上市公司回购行为有利于公司估值的提振,然而回购并非意味着一定能够上涨,针对回购这个现象的研究,最终得出观点:

1、回购并不能对所有上市公司都贡献超额收益;

2、大公司的回购比小公司会更有超额收益;

3、回购金额占总市值更大的公司,超额收益会增强;

4、回购价格并不能作为「股票托底价」,大部分公司在次年难以涨过回购最高价.

在证券市场中,股份回购是一种较为常见的操作。近期,随着港股市场的波动,股份回购的总量也大幅变动,截止到2020年5月25日,恒生指数下跌18.58%,其中,共计有115家公司进行回购,回购金额最少的是爱德新能源(2623.HK),回购6.56万元,回购金额最多的是中国恒大(3333.HK),回购10.37亿元。

然而,回购后是否具有超额收益,以及更应该关注哪些点?

01 上市公司缘何回购

在香港市场上,回购行为相当普遍。上市公司利用现金,从股票市场上购回公司发行在外的一定数额的股票,公司在股票回购完成后即可将所回购的股票注销,也可将回购的股票作为库藏股‛保留,库藏股日后可移作他用,如发行可转换债券、 雇员福利计划等,或在需要资金时将其出售。

国际市场上,回购的动因大体有以下几种:

1、强化控制权。如日本,60年代末至 80年代初,为了防止本国企业被外国资本吞并,企业界进行了著名的‚稳定股东工作——职工持股制度和管理人员认股制度。

2、提振二级市场。当市场暴跌,公司大量回购本公司股票计划,其目的就是抑制 股价暴跌,刺激股价回升。

3、维持或提高每股收益水平。如纳斯达克上市公司持续回购自己股票,不断推升每股收益,并且回购耗资30%左右的资金来自低利率的银行贷款。

4、优化资本结构。即大规模借债用于回购股票或支付特殊红利,从而迅速和显著提高长期负债比例和财务杠杆,优化资本结构。

5、为私有化与退市做准备。上市公司在价格低迷的市场环境下,通过不断的回购注销行为,提升大股东的持股比例,进而降低未来潜在的私有化成本。

国际市场上,回购的动因大体有以下几种:

1、强化控制权。如日本,60年代末至 80年代初,为了防止本国企业被外国资本吞并,企业界进行了著名的‚稳定股东工作——职工持股制度和管理人员认股制度。

2、提振二级市场。当市场暴跌,公司大量回购本公司股票计划,其目的就是抑制 股价暴跌,刺激股价回升。

3、维持或提高每股收益水平。如纳斯达克上市公司持续回购自己股票,不断推升每股收益,并且回购耗资30%左右的资金来自低利率的银行贷款。

4、优化资本结构。即大规模借债用于回购股票或支付特殊红利,从而迅速和显著提高长期负债比例和财务杠杆,优化资本结构。

5、为私有化与退市做准备。上市公司在价格低迷的市场环境下,通过不断的回购注销行为,提升大股东的持股比例,进而降低未来潜在的私有化成本。

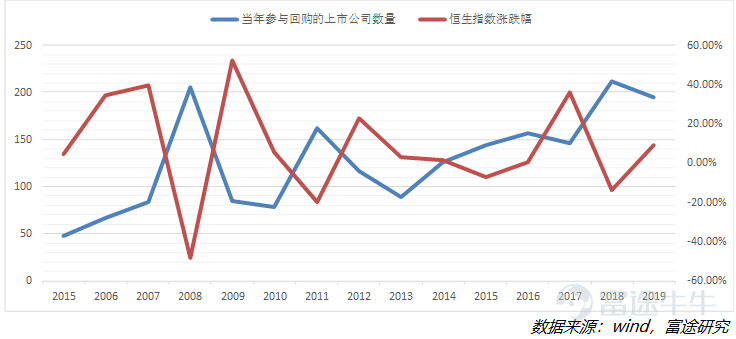

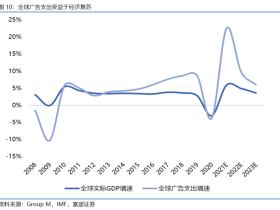

那么作为上市公司,更愿意在公司估值较低时进行回购,以便以更低的成本完成预期的目标,从历年的市场波动情况来看,当恒生指数处于下跌年份时,上市公司回购的数量会增加,整体呈现较强的负相关性。

由于回购动因多出于这几点:1、强化控制权;2、提振二级市场;3、维持或提高每股收益水平;4、优化资本结构;5、为私有化与退市做准备;都对上市估值部分有明显的正向刺激,那么具体在回购结构上又有哪些机会值得挖掘呢?

02 回购数据展现特点

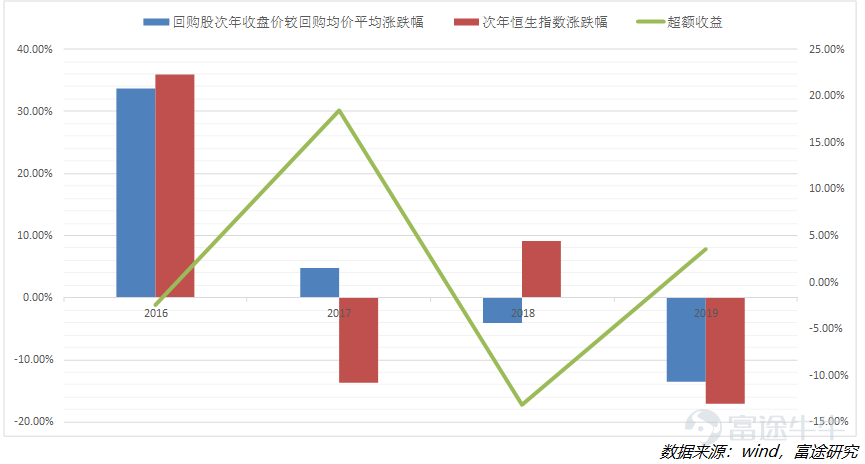

1、回购公司并未明显强于大势

考虑到2015年后互联互通全面推行,整体市场环境有较大变化,因此在数据选取上以2016年的回购数据上市公司回购均价,次年收盘价与回购均价的平均涨跌幅对比,并且采用无复权数据,因此会有略有出入,不过整体方向不会改变,并无明显的超额收益,其整体涨跌幅与当年恒生指数涨跌幅较为一致。

显然,单从回购行为来看,并不能够提供显著的超额收益,不过回购分为大公司回购与小公司回购,以及回购金额占公司市值比例,那么结构化的机会呢?

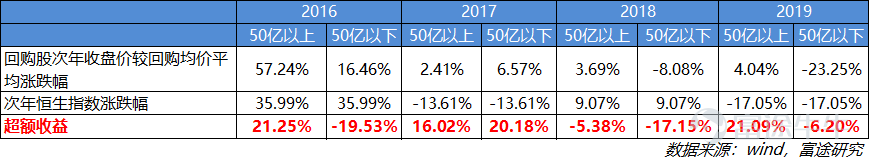

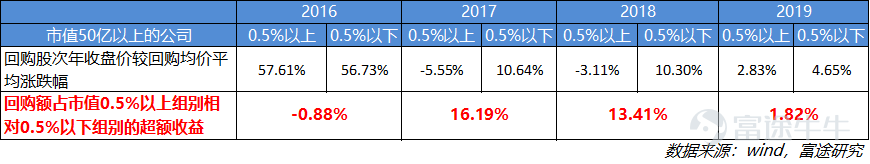

2、市值分化观察

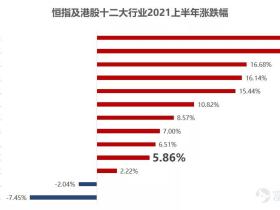

当对公司市值大小进行区分,考虑到过去是以50亿元作为是否纳入港股通的重要依据,首先以50亿元作为分水岭,可发现除2017年外,市值在50亿元以上的公司进行回购的次年相对于50亿元以下的公司有着显著更高的超额收益,这与市值较大的公司本身有着港股大公司估值溢价有关,也与市值较大公司的回购更能引起市场关注有关。

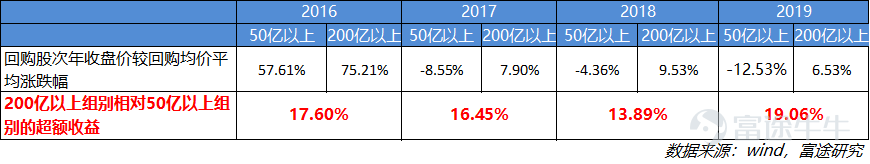

那么进行更进一步挖掘,若市值划分区间进一步加大,比如到200亿市值呢?

显然,200亿市值以上的公司相对于50亿元市值以上的公司又有着更为显著的超额收益,且在2016-2019年皆如此,这也说明当大型公司开始逐步回购自身股票时,表明其自身对自身价值的认可度较高,同时大型公司的决策更为严谨,整体回购后呈现出对当前阶段价值的高认可度,同时大公司也有更多的钱进行回购,最终未来一年呈现的超额收益也更强。

不过大公司虽然整体回购时掏出的金额会更多,那么大公司若仅回购很少的股票,整体呈现佛系回购与掏出更多真金白银进行回购,是否会有着更大的区别?

3、回购金额占市值的比例

对50亿元市值以上的公司进行拆解,以「回购金额/市值=0.5%」作为分界线,可观察出,整体上除2016年没有超额收益,以及2019年超额收益不高外,2017-2018年回购资金占市值比例较高的分组具有明显的超额收益,然而从2016-2019年的数据来看,整体的超额收益并不是很强,不过也能体现出:愿意掏更多钱,回购更多股份比例的上市公司将具有更强的超额收益。

那么,如果购买回购后的上市公司股票,是否一定能赚钱呢?

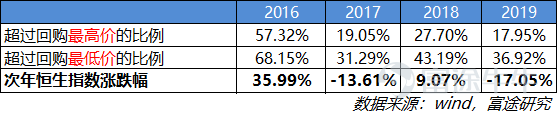

4、回购股份价格变化

上市公司回购属于某一定区间内进行回购,而非在某个价格进行全部回购,当对比次年的收盘价与前一年的回购价会发现,大部分的公司都很难超过前一年的回购最低价,更别说回购最高价了,超过的比例则更低,因而上市公司回购价格并不能作为「保底股价」。

小结

上市公司回购行为有利于公司估值的提振,然而回购并非意味着一定能够上涨,针对回购这个现象的研究最终得出观点:

1、回购并不能对所有上市公司都贡献超额收益;

2、大公司的回购比小公司会更有超额收益;

3、回购金额占总市值更大的公司,超额收益会增强;

4、回购价格并不能作为「股票托底价」,大部分公司在次年难以涨过回购最高价。

文:富途证券,版权归原作者或网站所有

评论