文:富途证券

众所周知,当今是科技巨头们大行其道之时。

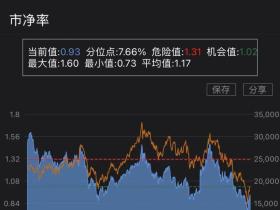

代表美国科技股走势的纳斯达克100指数,疫情阶段走出了深V走势,甚至创出新高。科技股看起来势不可挡,尤其是以FAANG为代表的大型科技公司,业务遍及全球,掘取着实现垄断后的超额收益。

行情来源:富途证券

看着科技巨头们赚得盆满钵满,自然有人眼红——数字税的提法应运而出。

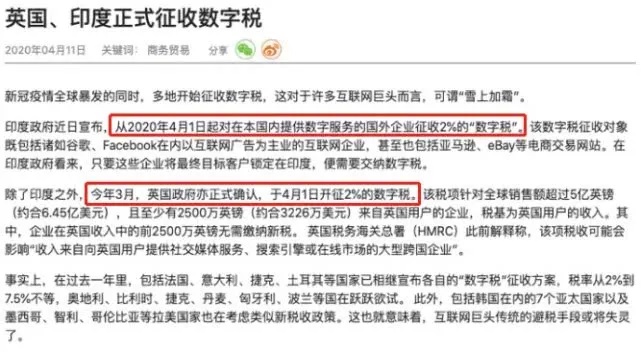

英国政府在4月1日开始对各大数字科技公司征收2%数字税,此举将影响包括亚马逊、谷歌和Facebook在内的多家美国科技巨头。

这项税收被称为数字服务税(DST),适用于那些全球收入在5亿英镑(约合6.47亿美元)或更高的所有数字服务,包括搜索引擎、社交媒体服务以及在线市场等,其中至少2500万英镑收入(约合3200万美元)来自英国。预计这项税收今年可为英国带来每年约8700万英镑(约合1.13亿美元)的收入。

除此之外,加入征收数字税的国家包括印度、法国、西班牙,以及众多欧盟国家,各国税率基本在2-3%之间徘徊。

那么,数字税这个税种到底是如何产生的呢?会对科技巨头们造成多大影响?

数字税,会是科技巨头们的阿克琉斯之踵吗?

01 数字税的由来

什么是数字税,数字税指的是国家对一国境内的跨国公司通过境外子公司所销售的数字服务征税。这种新税种与许多公司已经缴纳的企业所得税不同,被广泛称为数字税,有时也被称为“数字服务税”。简单来说就是针对数字经济互联网企业征收的特别税。

为什么说矛头直指互联网科技巨头:

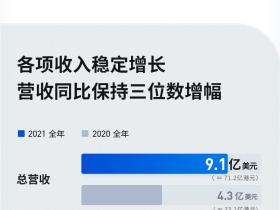

- 第一,跨国互联网企业的每年收入增长幅度平均在14%,而其他跨国公司的年均收入增长幅度在0.2%到3%;

- 第二,跨国互联网企业对于实体公司的依赖性很低,普通跨国公司一般有80%的公司是在海外的,而跨国互联网公司这个比例只有50%;

- 第三也是最重要的,跨国互联网公司的平均实际税率为9.5%, 而传统跨国公司的平均实际税率为23.2%。

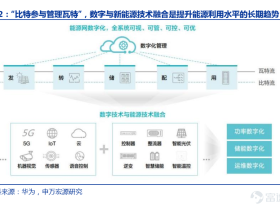

为什么会出现这种情况?因为数字经济的价值有很多不同于传统经济形式的新特征,比如虚拟化,用户参与的价值等等。

举个例子,为什么美国网络公司在欧洲不纳税?

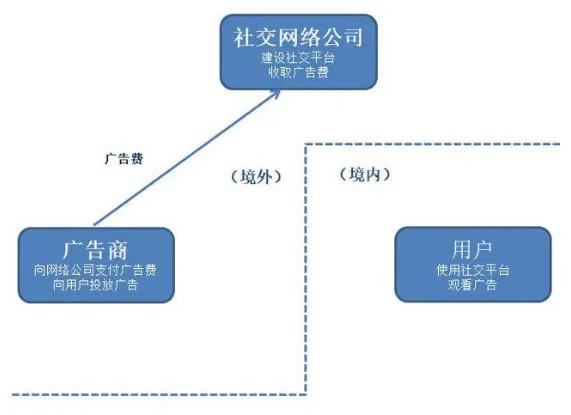

如下图,假设境外社交网络平台搭建社交网络软件供境内用户使用,同时在软件上投放广告,从境外的广告商那里收费,一切现金流都是在境外发生。境内虽然用户使用软件观看广告但是并没有为任何境内公司带来收入,所以也就自然没有纳税了。

传统上,按照从亚当·斯密起就确定的税收理论基石“一切税收都源于收入”来看,这些被美国网络巨头横扫的国家其本国并没有公司获得收入或者对外支付成本,所以没有办法通过流转税、所得税或者预提税来获取税收。最终只能打破传统税收原则来征收数字税了。

此外,大型科技股非常擅于利用合法途径避税。苹果公司,常年在爱尔兰避税,美国政府气的跳脚,参议院天天提议要对苹果查税。谷歌更是避税界的老祖宗,搞出了“爱尔兰荷兰三明治”的双重避税方法——其手法主要是在两家爱尔兰子公司和一家荷兰子公司之间腾挪,就像两片面包夹着一片奶酪的三明治。

科技公司“聪明且多样”的手段直接导致一个结果,各国政府无法在他们身上征收“合理”的税收。比如说亚马逊2017年在英国的总收入113亿美元,在英国的利润7200万美元,但是只在英国纳税590万美元。如果按照“数字服务税”——营收2%来征收,那么一年的税收将是2.26亿,天壤之别。

总而言之,由于全球数字税收的发展严重滞后于数字经济,长久以来苹果、谷歌、亚马逊、脸书等互联网巨头采用“双重爱尔兰荷兰三明治”结构,将从法国、意大利等欧洲国家赚取巨额利润通过支付知识产权费用的形式,转入爱尔兰、荷兰、卢森堡等低税率国家,却没有向利润来源地国家缴足税费。

“摆脱了实体束缚”的互联网巨头们也“摆脱了传统税法的约束”,得以让他们合理合法地、明目张胆地、大张旗鼓地在欧洲“逃税避税”。

02 数字税:美欧博弈新战场

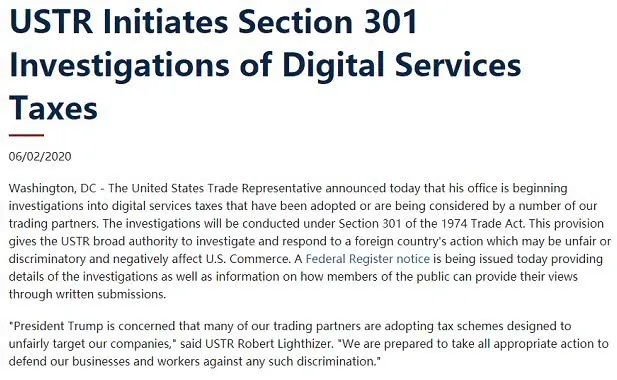

美国贸易代表办公室(USTR)6月2日宣布,美方开始对欧盟、巴西、印度等在内的10个贸易伙伴的数字服务税发起“301调查”。这是特朗普政府的第五次“301调查”,也是涉及国家范围最广的一次。

值得注意的是,特朗普政府此次的“301调查”的对象已经不分盟友、亦不分发达国家和发展中国家,只要推出了数字服务税就被美国纳入调查之中。

为保护本国科技企业利益,特朗普不惜祭奠出“301调查”这样的大杀器,可见欧美之间关于“数字税征收”难以调和的矛盾。

尽管如此,在当前的国际环境下,随着数字经济的蓬勃发展,数字税开征已是大势所趋。

2017年7月,日本发布经修订的《资金结算法》免除虚拟货币交易消费税;

2018年3月,泰国内阁通过了皇家法令草案,规范数字货币交易,并对数字货币投资人的资本收益进行征税;

2018年3月,欧盟立法提案,拟对大型互联网企业征收数字税,即任何一个欧盟成员国均可对境内发生的互联网业务所产生的利润征税;

2018年6月,泰国颁布《数字资产法》,包括《2018年数字资产企业法》和相关《2018年税收法修订案》两部分,成为世界上最早对数字资产税收有明确法令的国家之一;

2018年11月,日本国税厅发布《关于数字货币相关税务问题FAQ》详解数字货币税务计算方式、连续性数字货币评价方法等;

2019年1月,新加坡国会通过《支付服务法案》,对数字货币交易立法监管;

2019年7月,法国参议院通过了“数字税法案”。

2020年1月,意大利开始向跨国大型科技公司征收营业额的3%数字服务税;其实早在2018年3月,经济合作与发展组织(OECD)中约有110个国家已同意在2020年前达成一项国际共识,即如何向跨国数字企业征税;

2020年4月,新加坡税务局发布《关于数字货币的所得税课税指南》;印度对境内提供数字服务,年销售额超过2000万卢比的外国企业征收2%的数字服务税;英国开始对亚马逊、脸书和谷歌等众多美国科技巨头征收2%的数字服务税。

为什么发展到最后必定大部分国家都会开始征收数字税?正如前述所说,单单对亚马逊一家开征,缴税额就从590万暴增到2.26亿,那亚马逊会说,为什么只对我征收,谷歌、脸书、奈飞、微软,一起来吧,全部2%,瞬间为处于财政困境的欧洲各国带来希望的曙光,各个国家必然纷纷跟进。

欧洲为什么选择现在征收数字税?

欧盟是全球最大的数字经济市场之一,互联网日均活跃用户达到3.15亿人。然而,相对于其经济体量和市场规模,欧洲缺乏全球领先的科技企业。

在全球市值前30的上市互联网企业中,鲜有欧洲企业上榜。统计数据显示,欧盟数字市场有54%的份额被来自美国的线上服务占据。如谷歌在欧洲搜索引擎市场拥有91.5%的份额,亚马逊则是欧洲市场上最大的电子商务平台。

总体来看,欧盟在全球数字经济中扮演的角色是消费者而非数字产品和服务的主要提供者,这使其逐渐沦为美国科技巨头的数据原产地和数字服务市场,其地位类似于“数字殖民地”。

为了从跨国科技企业的口中争得互联网红利,欧盟陆续采取了一系列措施。2017—2019年,仅谷歌和Facebook两家企业就被欧盟判罚了共计约220亿欧元的罚款。

此外,欧盟还通过《通用数据保护条例》和《新版权法》提高了个人隐私保护和版权保护的标准,最大程度地限制企业使用个人数据和版权数据的行为。在这一系列的措施中,数字税是关键的一环,其共同的目的是提升美国科技巨头在欧洲的合规成本,并与美国争夺互联网红利。

所以,即使数字税的征收对全世界公认的税收原则进行了颠覆,最后依然会被执行。

03 对科技巨头的影响?

尽管4月1日英国宣布开征数字税,但市场显然并没有意识到问题有多大,如今FAANG股价再创新高。

其实数字税如果全面开征,足以让各大互联网公司寝食难安。一旦“数字税”新规通过,之后无论利润是否转移到低税地/避税天堂,在收入产生地都需纳税。

试想,英国2%,法国3%,意大利3%,美国3%,就算打个折,世界各国每国都收2%,那这加起来就是一笔足以影响这些科技巨头公司生死存亡的巨额税收负担。

这场一百多个国家参与的游戏新规,将彻底改变“互联网企业”的税收生态。

毫无疑问,“互联网企业”税负将增大,避税天堂小国的避税作用必将削弱,而全球化也将渐行渐远。值得注意的是,数字税的枪口指向了科技巨头,而我国大型科技企业的发展仅次于美国,在全球市值排名前40的上市互联网企业中,我国企业占到了10家。一旦以欧盟方案为蓝本的数字税改革在全球范围内推广,中国也会受到较大的影响。

当然,在互联网科技垄断的情况下,数字税可能最终由消费者买单。因为高科技企业可以随意定价以保证利润率和研发中心的可持续烧钱,只要企业稳固其科技至高点对企业基本没有影响,苦的只是最终消费者。

*备注: FAANG是美国市场上五大最受欢迎和表现最佳的科技股的首字母缩写,即社交网络巨头Facebook(NASDAQ:FB)、苹果(NASDAQ:AAPL)、在线零售巨头亚马逊(NASDAQ:AMZN)、流媒体视频服务巨头奈飞(Netflix,NASDAQ:NFLX)和谷歌母公司Alphabet(NASDAQ:GOOG,NASDAQ:GOOGL)。

评论