文:富途证券

今天是海吉亚招股认购的最后一天,到底海吉亚是怎样一家公司呢?

海吉亚医疗的业务以肿瘤科为核心,其中放疗业务是其比较突出的部分。目前,国内一线风投当基石投资者,如高瓴资本、南方基金、清池资本,分别认购5000万美元、1500万美元、1200万美元。

高瓴资本是国内有名的投资机构之一,清池资本是一家专注于医疗投资的长期偏股型公募基金。此外,招股书显示,2019年5月6日,药明康德方面投资2000万美元认购海吉亚医疗部分股权。

为了更好地了解海吉亚医疗的竞争优势,我们先从民营医院行业和放疗行业的角度来了解其所处的竞争当中的环境,其次我们再进一步分析海吉亚医疗的业务是否真的具有核心竞争力。

行业分析

01民营医院行业分析

1)民营医院定义:

是指非政府公办的,具有私人性质的医院。民营医院大部分是由社会出资以营利性机构为主导所办立的卫生机构;也有少数为非营利机构,享受政府补助。

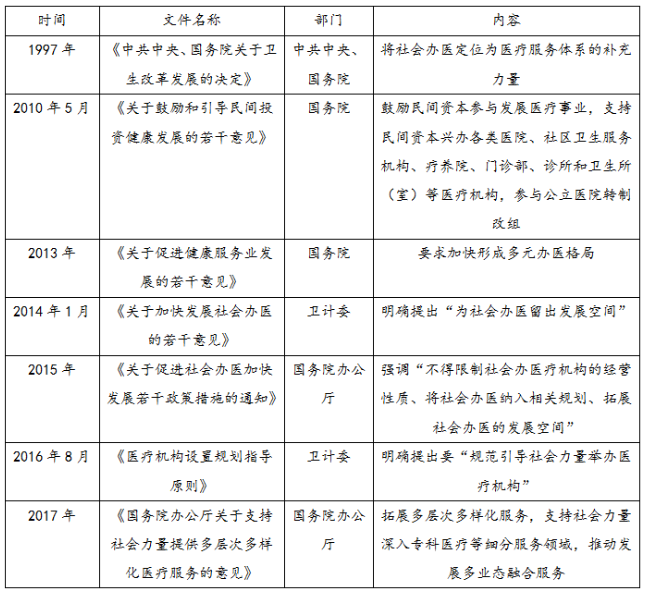

2)国家鼓励民营医院发展:

为了缓解看病难的问题,一方面通过政策层推动分级诊疗,另一方面不断鼓励社会资本扩大医疗资源的供给,鼓励成立民营医院。

尤其是在运营上,给予部分民营医院与公立医院医保定点医疗机构资格认定同等待遇,解决民营医院在开办过程中由于无法医保报销,患者来源不足问题。(这也就是大家后来热议民营医院骗医保问题)

资料来源:国务院、卫计委,财财数据,富途证券整理

3)民营医院暂时无法突破的问题:

a)医院的属性问题:

大家都以为民营医院是以盈利为目的,骗钱的。公立医院是非盈利的。真的是这样吗?近些年,政府对公立医院的改革,减少对公立医院的经济补贴,公立医院为了维持自身的生存与发展,努力 追求利润的最大化。

有研究结果显示,公立医院的年人均收益比民营医院高出5.57万元(公立医院人均年收益39.8万元,民营医院为34.23万元)。如按照收支结余标准,真正营利的是公立医院。

b)医保问题不公平:

公立医院占国家医保超过70%,民营医院只占20%,大约有近40万民营医院并未纳入医保定点,只有6.2万家民营医院纳入医保定点。如果民营医院的收费和公立医院差别不大前提下,民营医院基本没有太大的竞争优势。

c)人才问题:人才问题也是最大问题。

民营医院在参与医院等级评审、卫生技术人员职称晋升、银行贷款等问题上有非常大的限制。医院竞争终结是人才的竞争,为了留住人才他们要付出高于公立医院的高额优厚的薪酬福利。所以进入民营医院基本可分为两类人才,已经非常优秀的医生,无需在公立医院继续获得副主任医师、主任医生等级别。另外一类则为医学专业且无法进入公立医院的应届生(一般优秀的医学生都会进入公立医院,为了以后职称晋升)。

d)民营医院医疗技术水平有待于提高。

总体来说,多数民营医院的医疗技术水平与公立医院比较还有一定距 离,民营医院与公立医院要并驾齐驱还有很长的路要走。

e)民营医院规范管理还存在不少问题。

因为民营医院的在市场竞争当中处于一个弱势地位,为了存活下去,他们将会在超范围行医或在执业许可证上打「擦边球」。有的执业许可证批准的是内科,却开了一大批二级科室,如糖尿病专科、 肝病专科、胃肠病专科、肾病专科等,其实并无符合资质的专科医生,大打「擦边球」。另外,民营医院喜欢聘用医生退休人员,这样可以不用支付相关的社会保险等费用。

虽然民营医院处于相对的弱势的状态,为什么市场还会有非常成功的连锁医院呢,如牙科诊所、眼科诊所、医美诊所等?

首先,我们国家在近几年是支持民营医院发展的。为了解决看病难问题,我们已经出台相关政策支持民营医院,但定位更多是做为公立医院资源的补充。

其次,选择医患纠纷较低的专科医院成功概率可能更大。牙科诊所、眼科诊所、医美诊所他们的医患纠纷相对较少,基本不涉及生命安全问题,出错之后的补救的机会较大。民营医院需要更多地衡量医患问题带来的赔偿成本。

最后,连锁医院依赖更多是机器设备,而非医生。因为民营医院的医生没有职称晋升的束缚,医生的流动性则非常大,对医院的收入会有非常大的影响。

02 肿瘤放疗行业分析

1)放疗:

放疗是对抗癌症的许多工具之一,利用高能波(例如X射线)杀死癌细胞。放射治疗集中在肿瘤上,避开正常组织。(原理如同放大镜聚光,只要将焦点对准病变部位,就可以像手术刀一样准确地一次性摧毁病灶)

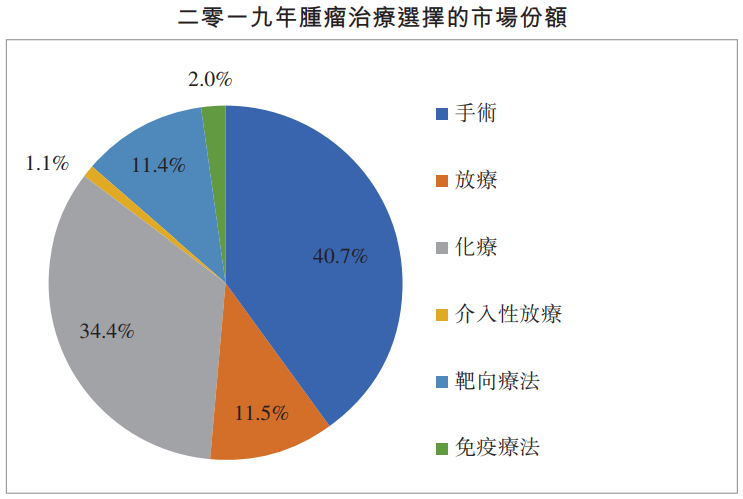

2)肿瘤的治疗选择:

目前,肿瘤的治疗选择主要包括手术、放疗、介入性放疗、化疗、靶向疗法及免疫疗法。对于恶性和良性肿瘤,手术基本都需要的,市场份额在40.7%,手术费用在1万-5万左右。

化疗,运用一种或多种药物杀死全身癌细胞并控制癌细胞增长,化疗费用通常为每天人民币50元至人民币300元。放疗,远低于化疗的市场份额,只有11.5%的市场份额,费用在1万-3万元之间。

放疗,被认为是鼻咽癌及淋巴瘤等多种局部肿瘤的基础治疗选择。除恶性肿瘤外,放疗可用于治疗良性肿瘤以及部分脑血管、神经系统及精神疾病。

数据来源:海吉亚医疗招股说明书,富途证券整理

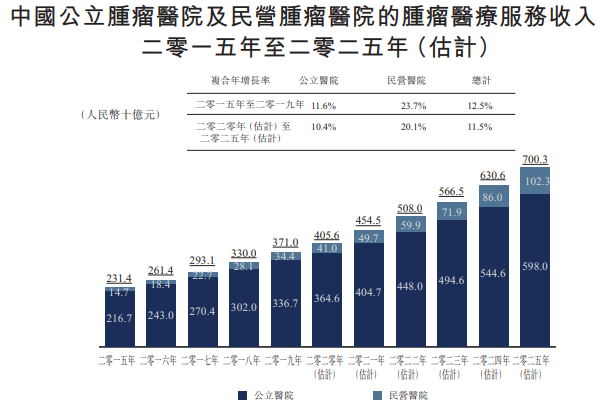

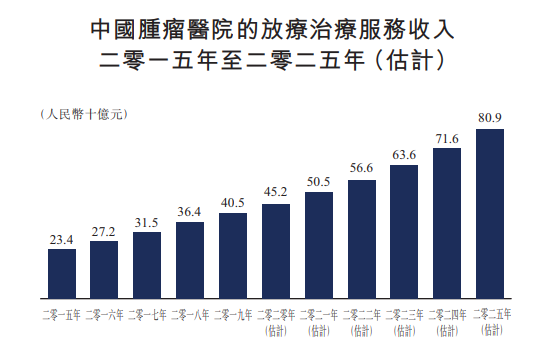

3)放疗的市场规模:

根据下图,我们可以了解到,公立医院还是治疗肿瘤服务的主要主体市场。中国肿瘤医院产生的肿瘤医疗服务总收入由2015年的人民币2,314亿元增至2019年的人民币3,710亿元,复合年增长率为12.5%。(2019年海吉亚肿瘤服务收入为5亿元左右)

数据来源:弗若斯特沙利文分析

与整体肿瘤医疗服务市场相比,放疗治疗服务市场呈更快增长。肿瘤医院放疗治疗服务产生的收入由2015年的人民币234亿元增至2019年的人民币405亿元,复合年增长率为14.7%。(2019年海吉亚放疗服务收入为2.3亿元左右,市场份额约为0.6%)

数据来源:弗若斯特沙利文分析

2019年中国的放疗的市场份额约为化药和手术的1/3,中国的放疗市场份额低的主要有以下的原因:

一、价格贵,是化药价格的30倍左右;二、放疗是将焦点对准病变部位,用伽马刀切除。所以,放疗只是对局部效果明显,对已经扩散转移的恶性肿瘤用处不大(因为恶性肿瘤已转移到身体多个部位了,对全身放疗的难度非常大)。

放疗是治疗肿瘤一个非常好的方案选择,尤其是良性肿瘤(因为良性肿瘤还没有转移)。放疗市场可能与癌症的筛查、诊断市场密切相关,因为早期肿瘤筛查,可以提前发现良性肿瘤,放疗的局部效果明显。想提高中国的放疗市场份额,则需要扩大中国的癌症的早期筛查、诊断及治疗的市场。

海吉亚医疗

01 公司简介

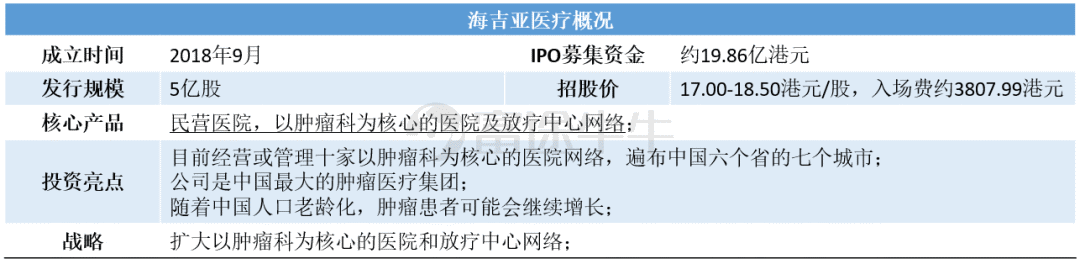

中国是一个庞大且快速增长的肿瘤医疗服务市场。海吉亚医疗的业务以肿瘤科为核心的民营医院,其中放疗业务是其比较突出的部分。

数据来源:海吉亚照顾说明书,富途证券整理

02 历史发展

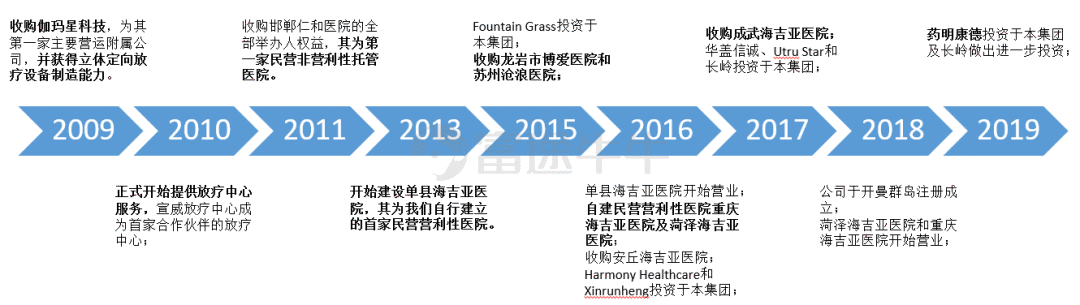

- 2009年——收购伽玛星科技,其为我们的第一家主要营运附属公司,并获得立体定向放疗设备制造能力;

- 2010年——开始提供放疗中心服务,而宣威放疗中心成为首家合作伙伴的放疗中心;

- 2011年——收购邯郸仁和医院的全部举办人权益,其为该公司第一家民营非营利性托管医院;

- 2012年——开始建设单县海吉亚医院,成为该公司自行建立的首家民营营利性医院;

- 2016年——单县海吉亚医院开始营业;收购安丘海吉亚医院;和睦家和Xinrunheng投资于本集团;

- 2019年——药明康德投资于本集团及长岭作出进一步投资;

资料来源:海吉亚招股说明书,富途证券整理

03 业务介绍

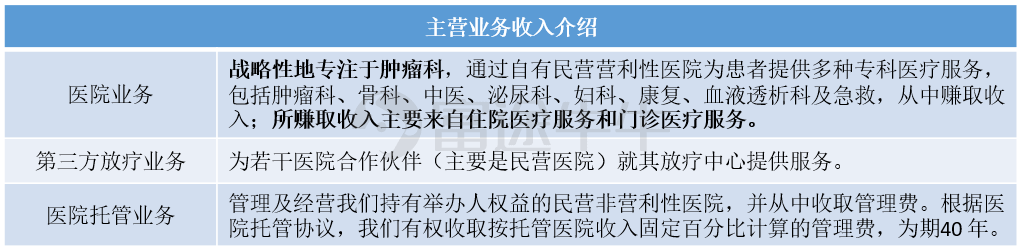

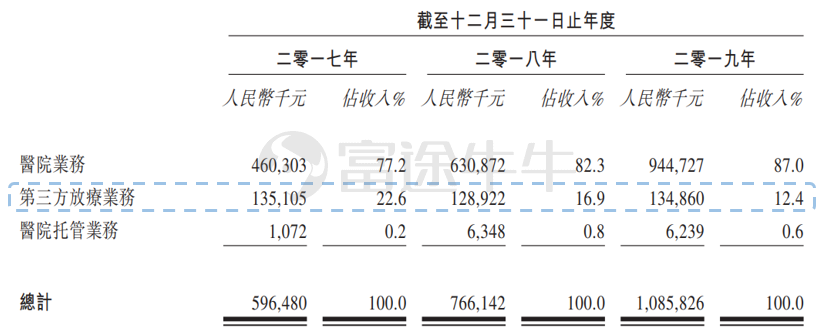

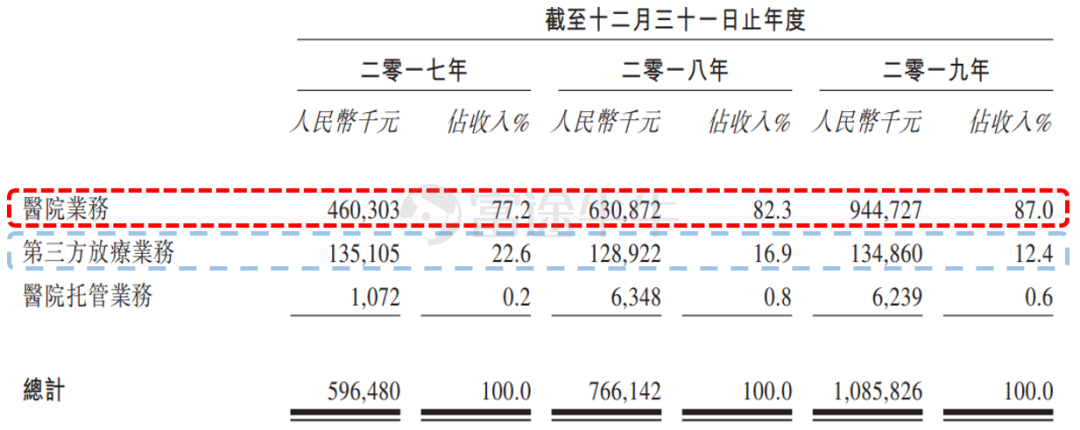

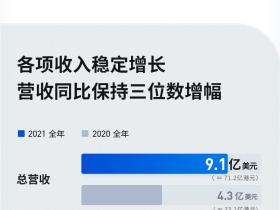

海吉亚医疗的主要收入来源有医院业务、第三方放疗业务和医院托管业务。以下是对各个业务的介绍:

资料来源:海吉亚医疗招股说明书,富途证券整理

1)医院业务:

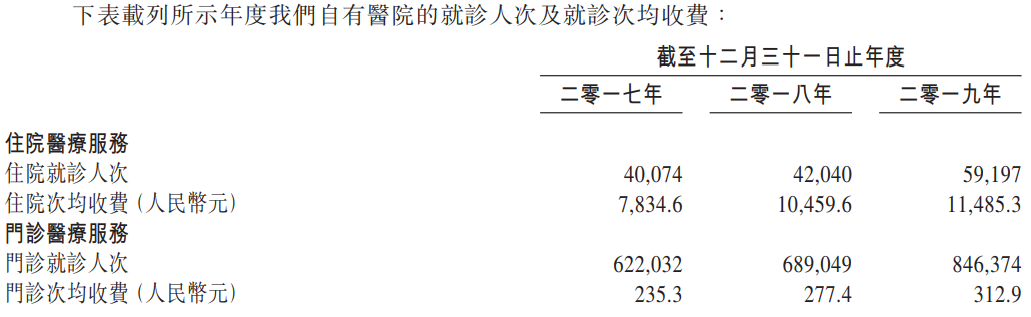

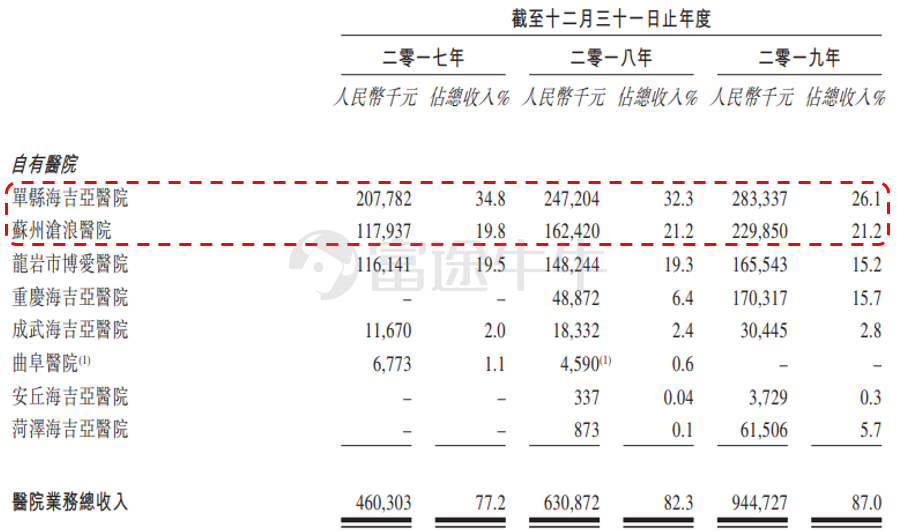

公司最大的业务是医院业务,2019年占了总收入的87%,9.44亿元。医院业务主要有住院医院部分和门诊医疗部分,但他们的增长似乎不大同步。较2017年住院部分收入增长了61.18%,而人数却增加4.9%。但是门诊部门的人数增加10.87%,收入增加30.62%。所以综合来看,住院部分是医院收入的大头,其中单县医院和苏州沧浪医院占了医院收入的近50%。

根据我们上面的分析,住院人数增长只有4.9%,难以解释其靠人数拉动其住院收入大幅增长,那么就是就诊次均收费增加引起的,2019年的次均收入较2017年增长了46.6%。

根据海吉亚医疗招股说明书,海吉亚医疗共有10家医院,其中7家是自由医院,3家是托管医院,另外2019年还创办2家新医院,但均未动工。值得注意的是,这10家医院当中,有7家医院是通过并购完成的,并非自己一开始努力经营成长起来的。

从时间上来看,自海吉亚成立以来,一共收购了4家自有医院。具体来看,公司以7052万元收购了龙岩市博爱医院,1.15亿元收购了苏州沧浪医院,收购的安丘海吉亚医院、成武海吉亚医院,分别作价1400万元、2600 万元。另外,公司还耗资 6850 万元收购了三家医院托管业务的民营非营利性医院的全部股权。

从 2017 年到 2019 年十月的毛利来看,最先收购的龙岩市博爱医院三年毛利之和达 1.07 亿,已经超过其收购成本,还算是一个不错的收购案例。同年收购的苏州沧浪医院三年毛利之和是 1.09 亿,也基本达到收购成本。

但是并不是每一个收购带来的都是盈利。

在两个成功收购案例的第二年,收购的成武海吉亚医院毛利仅为 1354.5 万,远没有达到收购成本。而最失败的安丘海吉亚医院,甚至还未实现盈利。从其注册床位入住率上来看,安丘海吉亚医院在 2018 年以及 2019 年 10 月的入住率分别为 1.9% 以及 14.9%,床位使用率还非常低。

2)第三方放疗业务:

海吉亚医疗对肿瘤的治疗,主要是以放疗为主。从专利技术方面来看,公司主要采用的是伽马刀做为放疗的主要治疗手段。

海吉亚的子公司伽马星,是中国最主要的伽马刀生产商,其联合创始人宋世鹏被誉为“中国伽马刀之父”。目前海吉亚拥有42台国内最先进的专利立体定向放疗设备,在专利技术方面海吉亚医疗处于领先地位。

伽玛刀,是根据立体几何定向原理, 将颅内的正常组织或病变组织选择性地确定为靶点,使用钴-60 产生的伽玛射线进行一次性大剂量地聚焦照射,使之产生局灶性的坏死或功能改变而达到治疗疾病的目的。

只要将焦点对准病变部位,就可以像手术刀一样准确地一次性摧毁病灶,达到无创伤、无出血、无感染、无痛苦、迅速、 安全、可靠的神奇疗效。

根据海吉亚医疗的2017-2019年的收入结构来看,第三方放疗服务是三大业务板块里面毛利率最高的,2019年的毛利率约为64.6%,但收入占比越来越低,2019年只占收入的12.4%,比2018年低4个百分点。

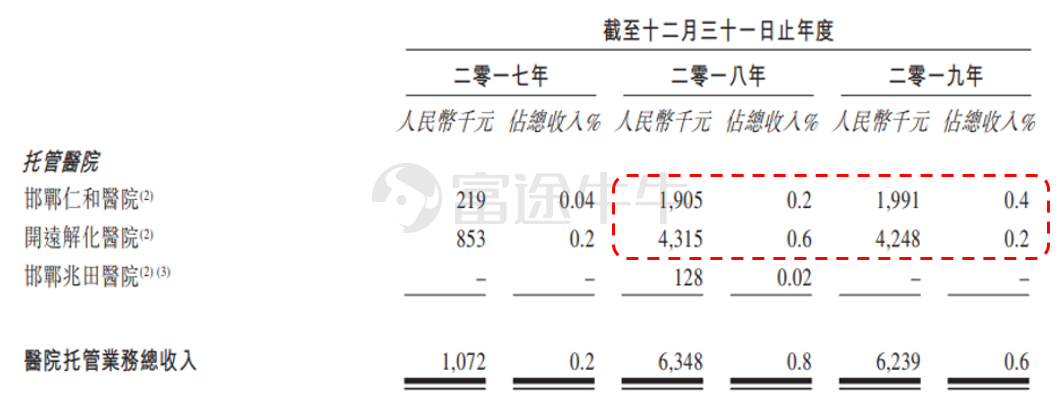

3)医院托管业务:

主要是指管理和经营持有举办人权益的民营非营利性医院,并从中收取管理费。

根据医院托管协议,我们负责监督及管理医院的日常营运,其中包括就制定及实施管理制度提供建议、监督药品、医疗耗材及医疗设备的采购并就此提供建议、引进医疗专业人员及医疗设备、 员工培训、医院基础设施翻新、改进信息技术基础设施及打造专科科室,以换取按托管医院收 入固定百分比计算的管理费,为期40年。

医院托管业务是一个能为公司产生稳定的现金流,如果没有出现重大的失误的话,基本都是由本公司进行托管。收取邯郸仁和医院和开远解化医院2018年和2019年的管理费基本很稳定,差异不大。

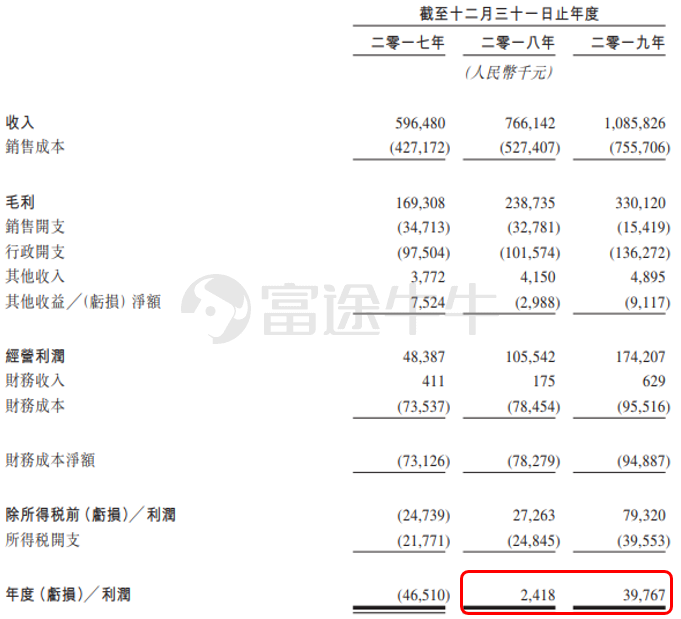

04 财务数据

2018年的净利润开始由负转正,主要得益于医院业务收入的大幅提升,医院的业务主要来源于住院部分的就诊次均收费增加,而非人数增加,通过提高定价从而提高收入并不是可持续发展的业务。(前面我们对民营医院行业分析的时候提到过,患者对民营医院的收费是非常敏感的,如果定价过高,则相比公立医院毫无竞争力)

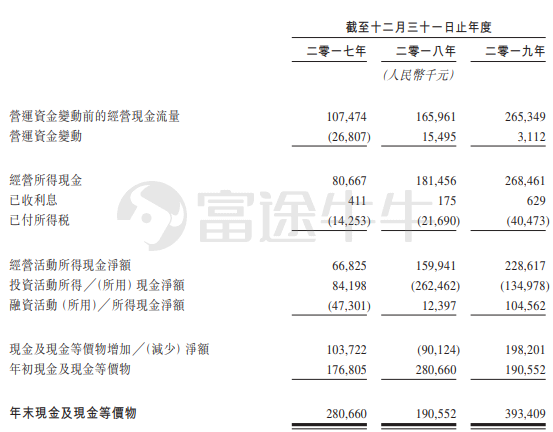

2017-2019年公司货币资金分别为2.81亿元、1.91亿元和3.93亿元,账面现金充裕。2017-2019年经营性现金流净额为6682.50万元、1.60亿元和2.29亿元,三年均大于净利润,现金流健康。

根据海吉亚医疗的战略目标,「扩大以肿瘤科为核心的医院和放疗中心网络」,那么医院业务和第三放疗业务的收入占比将会更加集中。根据海吉亚医疗招股说明书,2019年两大业务的收入占比为99.4%,医院业务的收入结构占比越来越高,第三方放疗服务的收入占比越来越低。

数据来源:海吉亚招股说明书,富途证券整理

医院业务毛利率偏低,但稳定增长。第三方放疗业务录得相对较高的毛利率,主要是得力于垂直一体化放疗服务模式。

但根据海吉亚医疗近三年收入结构变化,我们可以了解到这个毛利较高的第三方放疗服务的收入占比是逐渐降低的。医院托管业务的毛利率在2019年10月下滑非常快,从2018年的78.%下滑到70.7%。

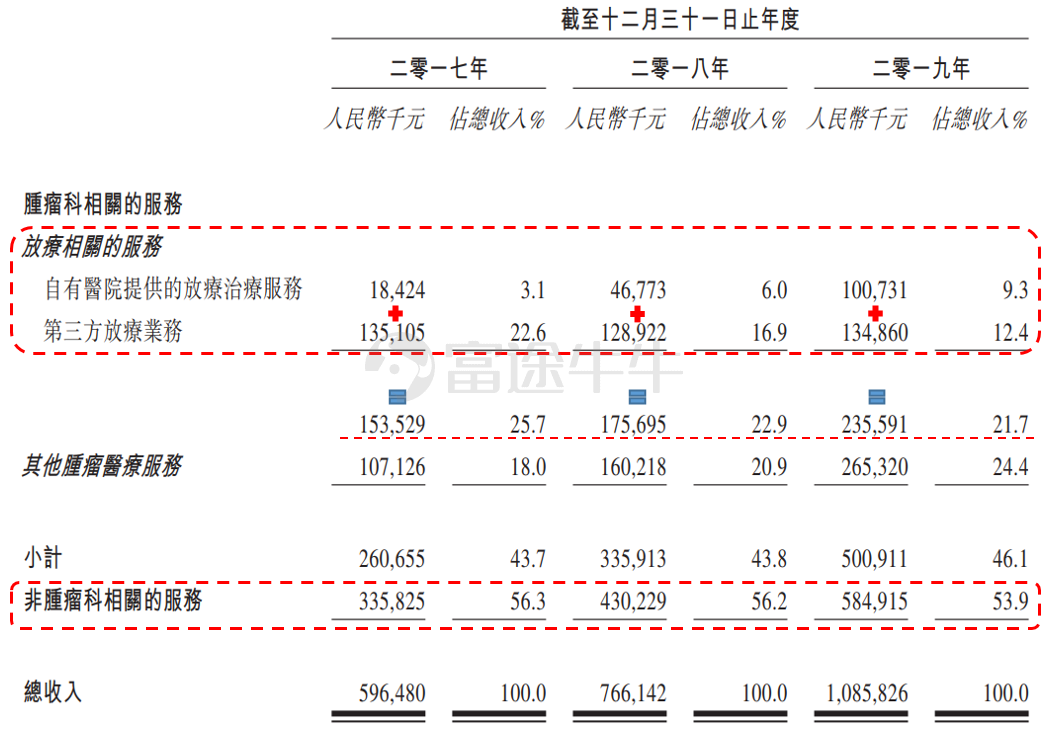

数据来源:海吉亚招股说明书,富途证券整理

我们可以了解到,伽马刀的放疗业务是海吉亚医疗的亮点,但2019年海吉亚医疗的自有医院提供的放疗服务占其医院业务的10%左右,再加上第三放疗业务12%,总的肿瘤放疗相关业务占比21%左右,且较前两年有所下降。但其他肿瘤业务的收入结构大幅上升,由2017的18%上升到2019年的24.4%。

数据来源:海吉亚招股说明书,富途证券整理

注:其他肿瘤业务主要包含癌症筛查、诊断和治疗,如CT、MRI、超声波、X射线及透视检查,以及内窥镜检查及病理检查等服务。

数据来源:海吉亚招股说明书,富途证券整理

05 基石投资者

本次发行基石投资者包含高瓴资本、南方基金、清池资本,分别认购5000万美元、1500万美元、1200万美元。高瓴资本是国内有名的投资机构之一,清池資本是一家专注于医疗投资的长期偏股型公募基金。本次基石投资者锁定时长为6个月。

总结

为了缓解看病难的问题,近几年国家不断鼓励社会资本扩大医疗资源的供给,鼓励成立民营医院。但是,民营医院关键的问题在短时间是难以突破的,如医患纠纷问题、人才流失问题、收费问题等等,民营医院能够发展起来确实是非常了不起。

放疗是对抗癌症的许多工具之一,利用高能波(例如X射线)杀死癌细胞,对于治疗鼻咽癌及淋巴瘤、早期良性肿瘤是非常好的基础治疗选择。国内的放疗行业的市场份额偏低,只有化疗市场份额的1/3,主要是中国的早期肿瘤筛查、诊断等还做不到位,患者往往发现肿瘤的时候已经是恶性肿瘤,放疗难以治疗其病。

海吉亚医疗的业务以肿瘤科为核心的民营医院,其中放疗业务是其比较突出的部分,主要是因为在2009年收购伽玛星科技,直接获得立体定向放疗设备制造能力。

海吉亚医疗的近三年的收入增长主要来源于医院业务增长,医院业务的收入增长主要来源于住院部,主要是通过提高定价从而提高收入,而非患者就诊人数,也许这并不可以持续发展。

另外,第三方放疗业务和自有医院的放疗相关业务的收入较2018年均有所下降,并未真正发挥公司放疗业务的核心优势。

风险提示

1、民营医院受国家政策影响较大,海吉亚医疗收入可能受影响较大;

2、国内的放疗业务与肿瘤的早期筛和诊断密切相关,海吉亚医疗的放疗业务未达预期。

本文全文来自富途证券,并不构成投资建议。

评论