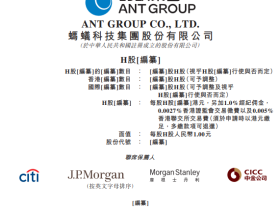

今日下午,蚂蚁集团官宣计划在科创板和港交所寻求同步发行上市。市场消息称,蚂蚁集团据悉计划在香港寻求100亿美元的IPO。

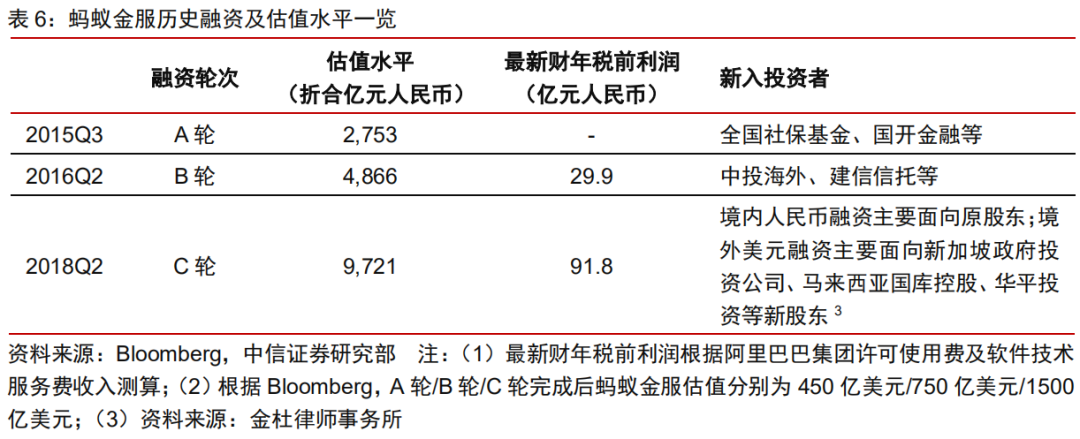

稍早前,媒体报道称,蚂蚁集团据称寻求至少2000亿美元的IPO估值。此前,据报道蚂蚁金服在2018年6月完成C轮融资后的估值水平约为1500亿美元。

虽然此前市场早有传言蚂蚁集团即将上市,但官宣直接点燃了市场热情,消息一出,阿里巴巴美股盘前大涨近5%。

根据阿里巴巴发布的2020财年年报,其直接持有蚂蚁集团33%的股权,此外,代表马云和阿里系、蚂蚁系员工的君瀚和君澳持有蚂蚁金服50%股权。

作为支付宝的母公司,全球领先的金融科技开放平台,蚂蚁集团的价值几何?

本文精编中信证券研究报告《蚂蚁金服深度报告之业务篇:如何评估蚂蚁金服的价值》,从业务层面为大家呈现蚂蚁集团的增长曲线和价值空间。

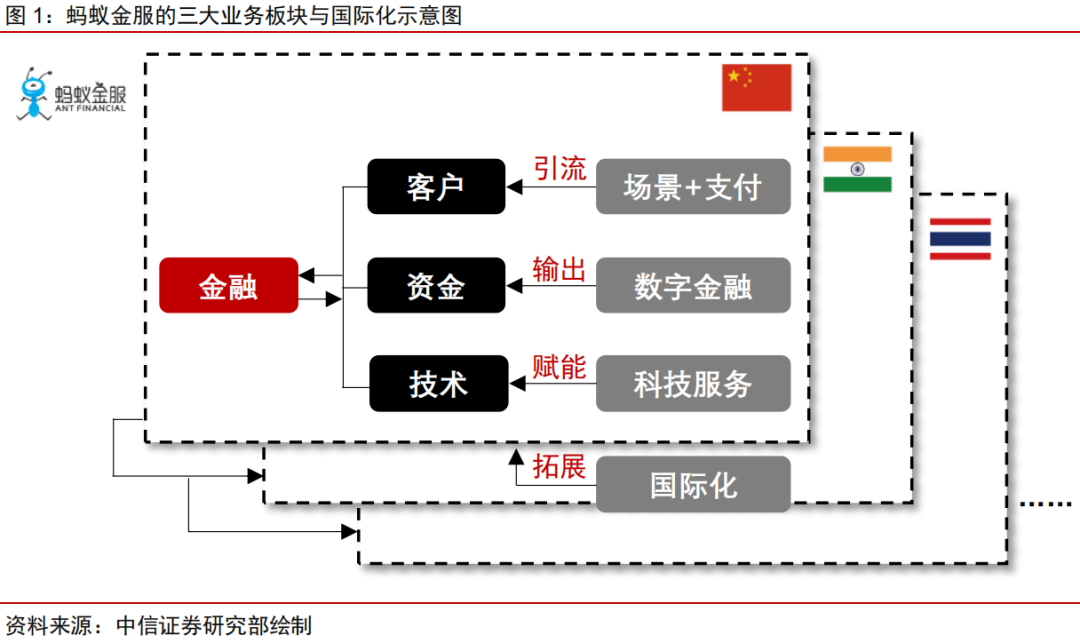

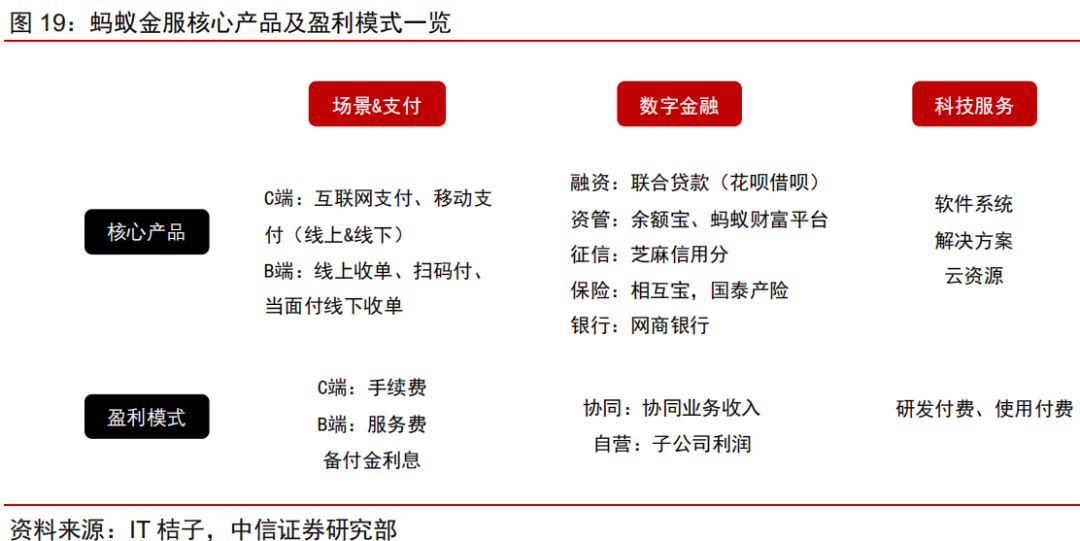

首先,从整体上来看,当前蚂蚁集团通过三大业务板块——支付&数字金融&科技服务——完美演绎了「能力输出」商业模式下的引流——变现——赋能逻辑。此外,公司借助国际化布局,将「能力输出」模式向海外复制。

场景+支付,「入口」逻辑:强化获客与粘客,实现业务引流与数据沉淀;

数字金融,「变现」逻辑:将体内客户与场景赋能予合作金融机构,使其扩大业务范围并提升效率,同时借此实现高质量收入变现(协同类收入);

科技服务,「赋能」逻辑:将金融级的技术对外输出,通过数字经济解决不同行业的痛点;

国际化,「拓展」逻辑:将支付&数字金融、科技服务的模式,在海外国家拓展与发展,并探索构建全球网络。

01 支付:内固场景布局,外拓跨境业务

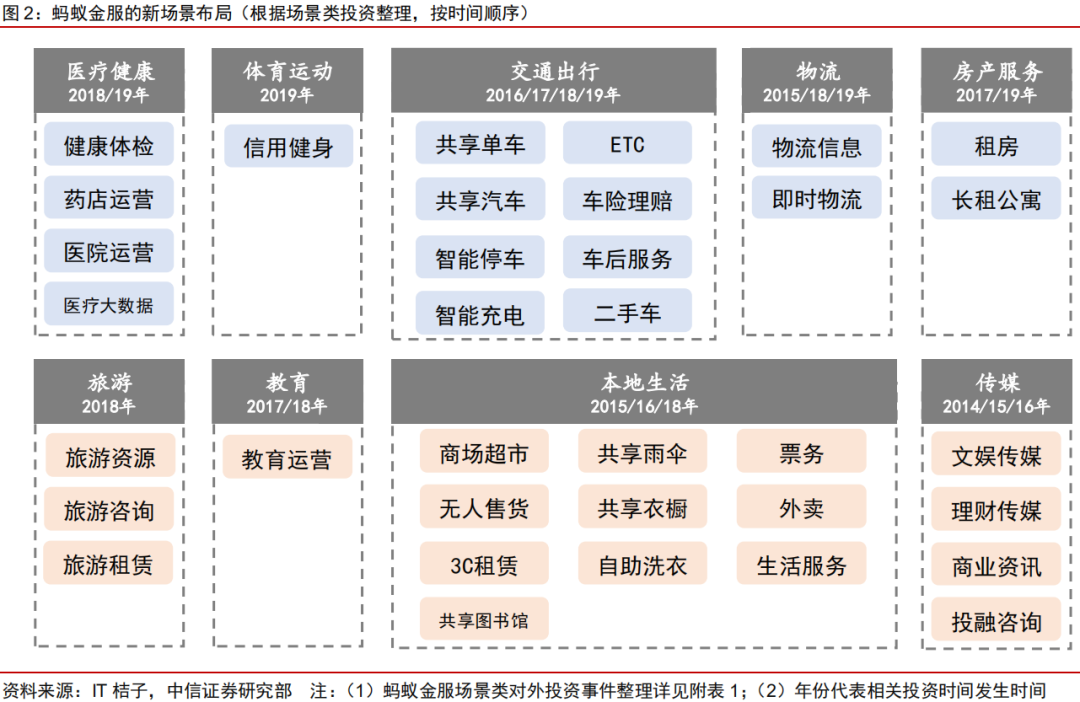

蚂蚁金服对支付场景的持续布局,主要通过对外合作与投资实现。

2014 年成立以来,场景类投资已逐步延伸至网上购物、零售店、游戏、日常缴费、餐饮、汇款、公益、信贷、金融服务、充值、校园服务、交通和医疗服务等。整体而言,公司的场景布局遵从两条主线:布局 O2O 和可圈培育。

跨境业务:全球本土化(Glocal)战略的最佳实践者

作为发源于电商系的科技金融公司,蚂蚁金服的跨境支付业务围绕消费者全球购买、商家全球销售以及用户出境三方面展开。蚂蚁金服的跨境支付业务已经成为全球本土化(Glocal)战略的最佳实践者:

- 全球本土化:已在全球范围拥有 10 个电子钱包;

- 跨境支付前景:有望实现跨电子钱包的互联互通。

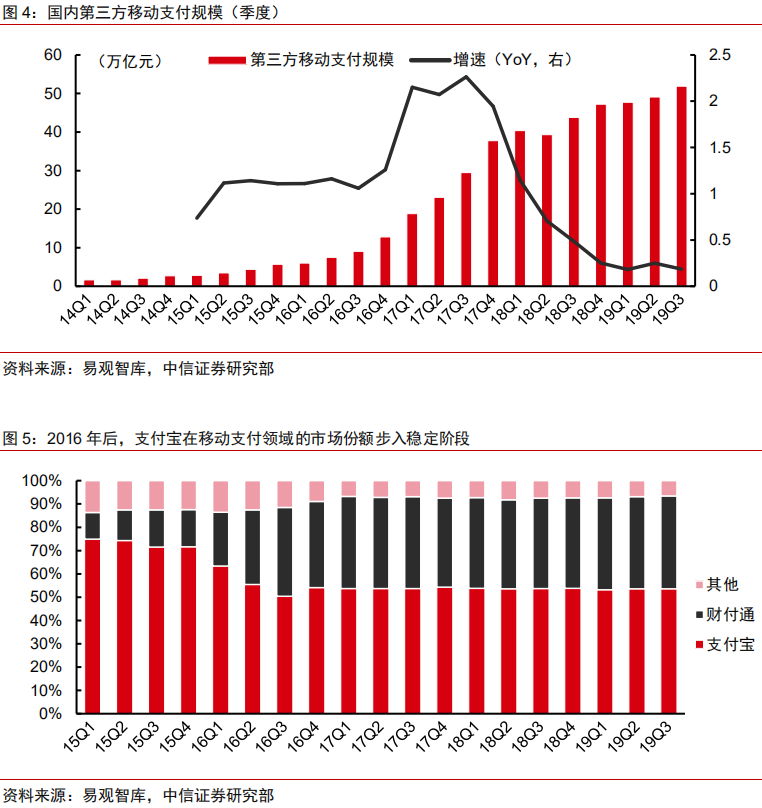

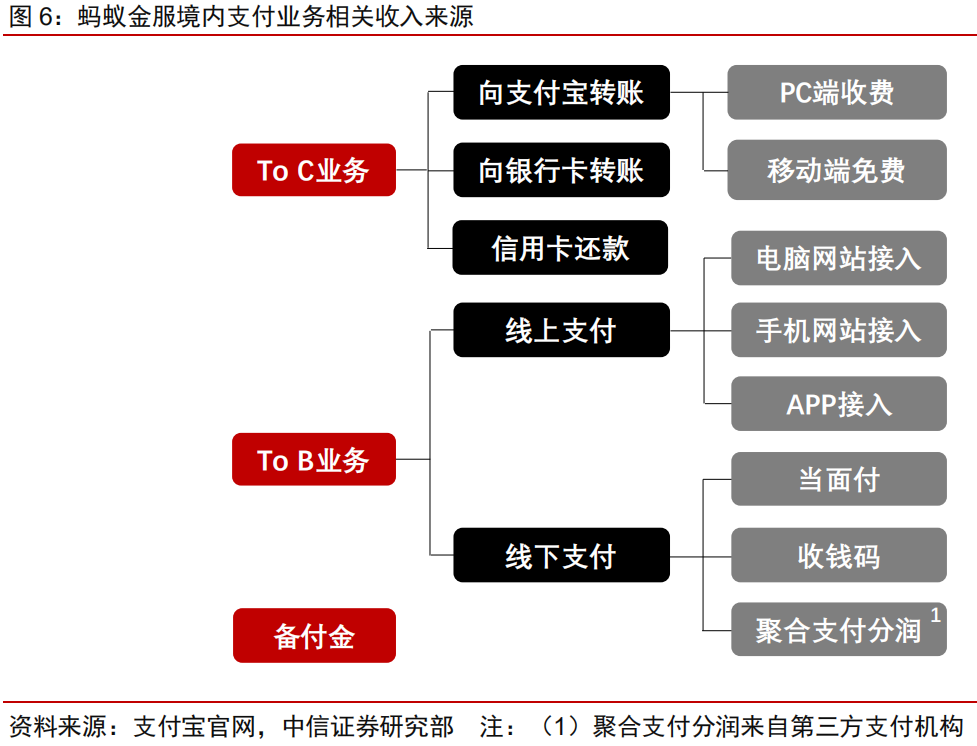

经营绩效:行业增长格局稳定,公司收入模式清晰

第三方支付行业步入稳步增长期。从易观智库公布的第三方数据看,2019 年前三季度全行业第三方综合支付和移动支付规模分别为 182 万亿/149 万亿,蚂蚁金服市场份额为47%/54%。基数效应下,第三方移动支付市场规模目前仍保持了 20%左右的稳定增速。

基于庞大的客户以及流量经营模式,支付板块业务收入有望保持乐观增势:

-

境内支付业务步入可持续增长期; -

跨境支付业务有望非线性增长:跨境支付业务收入主要涉及跨境支付手续费、增值服务收入、汇兑差等来源,公司在 2019 年全资收购英国跨境支付公司万里汇(WorldFirst)后,未来有望加大跨境支付业务的布局力度,从而为支付业务板块带来新的收入增长点。

02 数字金融:外部协同,报表策略升级

在完成金融业务持牌和金融生态圈打造后,2017 年以来,蚂蚁金服在数字金融领域的业务布局,主要围绕提升客户粘性与强化业务协同展开。

对外投资拓展边界,交叉销售拓宽产品线

对外投资已成为蚂蚁金服在金融业务方面非线性扩张的主要抓手。其金融领域投资可分为两个阶段:

- 牌照布局阶段:2018 年以前,除公司申领获得第三方支付业务牌照和小额贷款牌照外,蚂蚁金服也通过并购、发起设立公司的模式,先后布局了基金(天弘基金)、基金代销(数米基金网)、银行(网商银行)、保险(国泰产险)、网络借贷(网金社)等领域。

- 由量到质,纵深发展。2018 年以后,公司金融领域的对外投资,主要集中于支付和财富管理方面: 垂直型支付类企业,重点布局公共交通等行业(如,Metro 大都会、通卡联城等);财富管理全产业链,包括投资顾问(先锋领航)、智能投顾(阿法金融)、社交投资(雪球)等方面。

零售金融的核心在于做大客户基数(获客)和强化客户变现(粘客),二者均取决于产品线的丰富度和交叉销售能力。在拥有全谱系的金融产品后(支付、财富管理、融资、保险、征信等),蚂蚁数字金融业务的重心更加聚焦于产品的交叉与协同方面:

支付+财富管理:余额宝支付;

支付+融资:花呗支付;

融资+征信,保险+征信:芝麻信用分作为相互宝、花呗、借呗的准入条件。

从交叉营销的效果看:截至 2019 年 9 月末,支付宝国内用户达到 9 亿人。而在支付、理财、融资、保险、信贷五大类金融服务中,使用 3种及 3 种以上服务类别的用户达到 80%,使用全部 5 种服务类别的用户达到 40%。

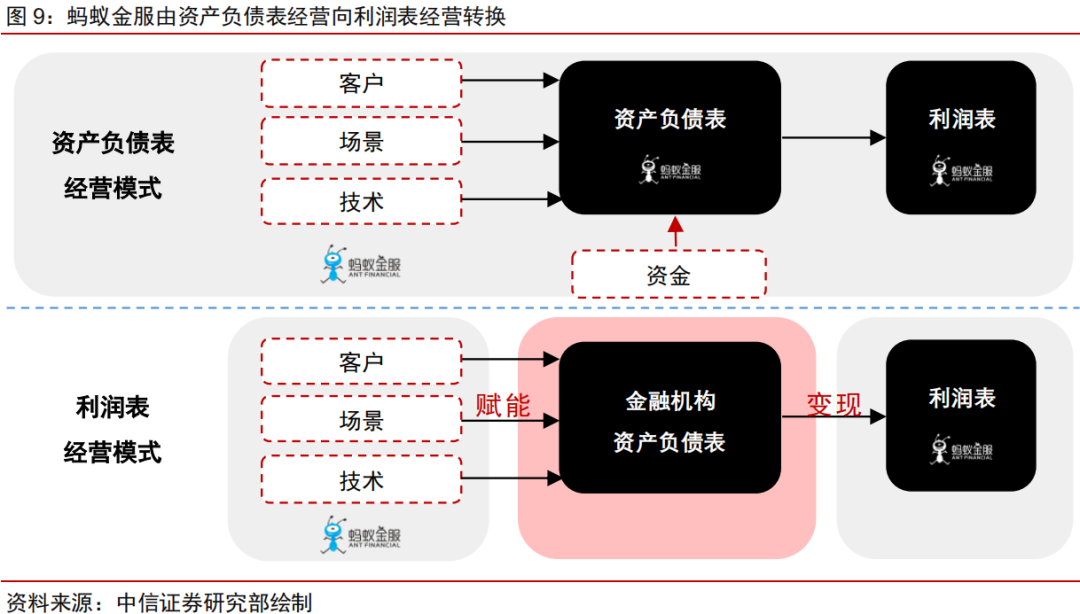

业务逻辑:从经营资产负债表转型为经营利润表

在互金领域强监管、金融机构数字化转型提速背景下,我们推测蚂蚁金服主动转型战略,弱化金融敞口,强化能力输出。对应数字金融业务,实现从经营资产负债表的「规模」策略,转型为经营利润表的「收入」策略。

-

资产负债表经营模式:引入资金,并依托自有客户、场景和技术独立开展金融业务,业务本质是做大资产负债表规模来扩大盈利规模(资本占用与风险敞口亦不断放大); -

利润表经营模式:输出能力(包括技术、客户和场景),助力合作机构的金融业务开展,同时在赋能过程中实现收入(不承担风险敞口,不占用资本)。

利润表经营模式的核心在于,强化开放协同。开放平台定位有助于金融业务的协同,亦符合金控监管大方向、同时兼顾成长性。蚂蚁金服的协同业务主要集中于三大领域:

-

融资业务:将传统的自营贷款模式转化为「信贷联营」模式,突出自身在场景、客户、数据、方面的优势,并协同外部银行在资金、资本、风控方面的优势。目 前,花呗、借呗、网商贷合作的外部银行家数超过 100 家。 -

财富管理业务:借助蚂蚁财富(面向 C 端客户)、余利宝(面向 B 端客户)的平台,为资产管理机构引流,代销公募基金、理财型保险、信托产品、贵金属等全品类资管产品。目前,蚂蚁金服合作的外部资产管理机构数量超过 120 家。 -

保险业务:面向 100 家左右的保险机构合作方,代理多收多保、医疗险、重疾险、养老险等多个保险产品。以相互宝产品为例,上线 9 个月其存量成员数超过 8000万(截至 2019 年 8 月)。

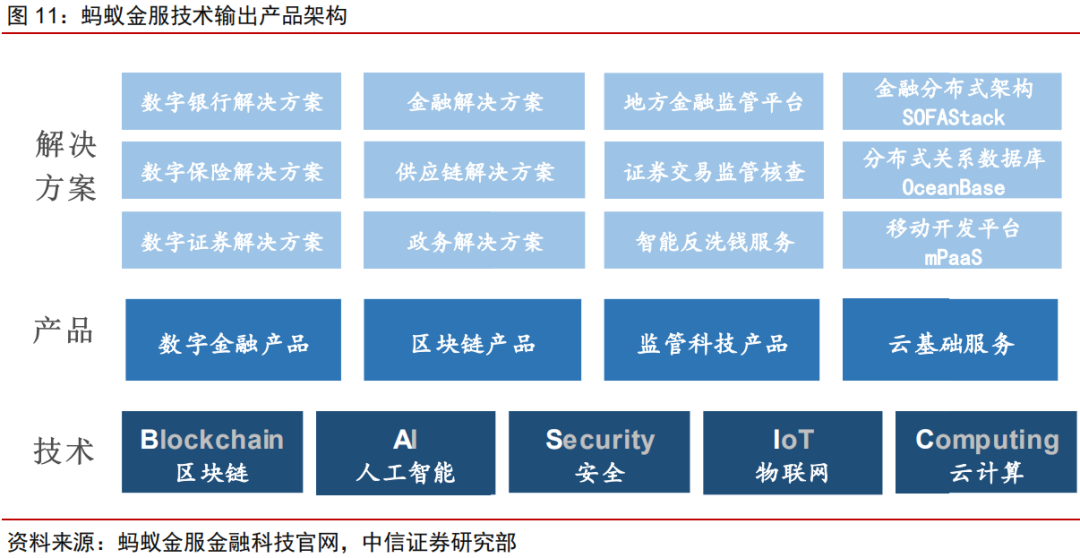

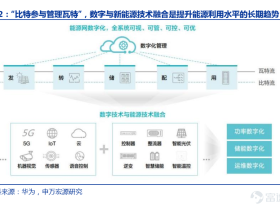

03 科技服务:始于金融,不止于金融

蚂蚁金服的第三大业务板块是技术研发与科技输出。

一方面,依托自有技术力量和阿里集团的技术团队,加大核心技术研发;另一方面,通过对外投资和合作的方式,吸收专 项技术。

在盈利模式上,公司输出体系化的科技产品和科技解决方案,收取产品服务费,目前所覆盖客户正由金融领域向非金融领域扩展。

技术研发:聚焦「BASIC」

科技是蚂蚁金服的起点。公司聚焦于「BASIC」基础技术,即 Blockchain (区块链)、AI(人工智能)、Security(安全)、IoT(物联网)和 Cloud computing(云计算),重点关注区块链和分布式技术:

技术投资:外延方式补短板,服务于业务主线

蚂蚁金服技术投资的方向,反映了公司客户重心的演进:

-

To C 端技术为主(2014-2016 年):这一阶段,蚂蚁对于技术类企业的投资,主要集中于生物识别(特别是人脸识别)和电子支付 PaaS 应用方面,目的在于提 升自身电子支付的安全度与效率度; -

To B 端技术发力(2016-2018 年):Techfin 思路下,加大对金融机构云服务、金融信息安全领域企业的投资力度,补强自身科技输出能力; -

To G 端技术试水(2019 年后):2019 年以来,在公司强化政务业务布局背景下,蚂蚁金服连续布局电子政务和财税信息化领域的多家技术类企业。

技术输出:打造核心盈利模式

2018 年,蚂蚁金服正式推出金融科技平台,即将蚂蚁金融云升级为蚂蚁金服 | 金融科技,为技术输出提供了运营平台。在「成熟一个、开放一个」的全面开放发展策略下,蚂蚁金服的技术输出体现出「跨技术」与「跨行业」的双重特点:

-

跨技术:定位解决方案,讲求多技术融合。丰富的底层技术和基础产品,为蚂蚁金服定制化的解决方案提供了充足的弹药。 -

跨行业:金融级的技术,多行业的运用。服务金融行业的初心,使得蚂蚁金服的技术和产品同时具备满足高并发、高可靠、高安全要求的特点。

蚂蚁金服技术输出的核心盈利模式正在形成。目前,蚂蚁金服金融科技的分布式技术服务均已形成成熟的运营收费模式,公司网站显示已有超过 40 项产品采用付费部署的模式(包括金融区业务和非金融区业务)。

04 海外布局:由点及面,构建全球网络

蚂蚁金服的海外业务发展,可以视为三个维度上的同时延展,即广度(覆盖国家及地区)、深度(覆盖金融业态种类)和密度(不同国家及地区间的业务合作与协同)。

全球布局:支付为先,跟随阿里出海

跟随阿里集团的全球化数字经济扩张,蚂蚁金服的海外布局目标是「客户全球购,商家全球售,用户海外出行」。

截至目前,56 个国家和地区的商户可以受理线下支付业务,10 个国家和地区拥有本地电子钱包(即 Glocal 战略模式),10 个本地数字钱包的 AAU 已接近 12 亿。

纵深发展:多元持牌,复制金融生态

无论是直接投资多元化金融业态公司(如,2019 年投资印尼消费分期公司 Akulaku),抑或是借助当地既有支付机构进行的新业务牌照申设(如,印度支付平台 Paytm 开始布局消费借贷产品 Paytm Postpaid),蚂蚁金服正在海外复制支付宝的「从场景到支付到金融」过程。

由点到面:借跨境支付,构建全球网络

2018 年,全球首推区块链跨境汇款(港版支付宝 Alipay HK 与菲律宾钱包 GCash),是蚂蚁金服在跨境、跨电子钱包支付业务的第一次试水。2019 年,收购世界跨境支付领头羊 WorldFirst 的 100%股权后,公司已经进一步具备连接 1+9 个电子钱包的牌照许可和业务通路。

总体看,目前公司已经具备了跨境支付的技术基础、业务通路和牌照许可,未来蚂蚁金服有望依托本地电子钱包作为「节点」、跨境支付作为「通路」,构建全球范围的支付网络,进而组成全球范围的服务网络。

05 未来:分享全球数字金融的非线性增长

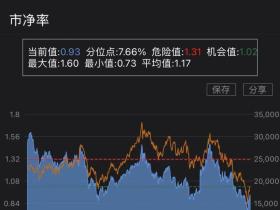

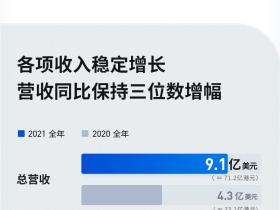

从估值看业务发展:三轮融资后,公司估值已在万亿量级。2015 年、2016 年、2018年,蚂蚁金服分别完成 A 轮(约 18.5 亿美元)/B 轮(约 45 亿美元)/C 轮(约 140 亿美元)融资。

业务展望:有望分享全球数字金融的非线性增长

蚂蚁金服的业务布局从经营资产负债表的「规模」策略,转型为经营利润表的「收入」策略。公司优先发展「协同金融产品」、「科技输出产品」来保证收入的可持续增长,同时通过「外延发展」分享全球数字社会「从场景到支付到金融到收入」的非线性增长未来。

未来展望:公司价值来自于增长潜力

现有业务的行业规模和市场份额提升:包括支付业务、金融协同收入、科技输出收入等:

支付业务收入重点受益于行业增长,其中多项业务有望保持 20%以上增长,个别业务可能超过 50%;

数字金融业务同时受益于行业扩张与市占率提升,特别是具备平台效应的资管代销等业务;

科技输出收入伴随金融机构科技投入增长的上升期,亦有望在实现 30%以上的增速水平。

从更长远的未来看,行业潜力和份额潜力充分挖掘之后,推测公司可能会基于垄断优势提升定价能力,比如在支付网络完成布局后,公司对于收费客户比例、费率等的提升空间。

风险因素:

-

监管。部分创新业务发展迅猛,不排除监管条件的变化。 -

行业规模。金融科技业务模式灵活,不排除部分细分行业增长低于预期。

文章来自富途证券,版权归原作者或网站所有。

评论