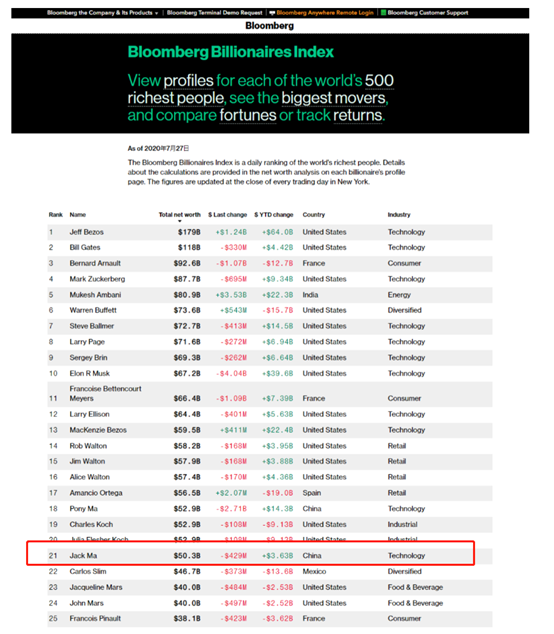

据最新的彭博亿万富豪排行榜,马云个人净资产高达503亿美元,比中国现任首富少27亿美元。

资料来源:Bloomberg,富途研究

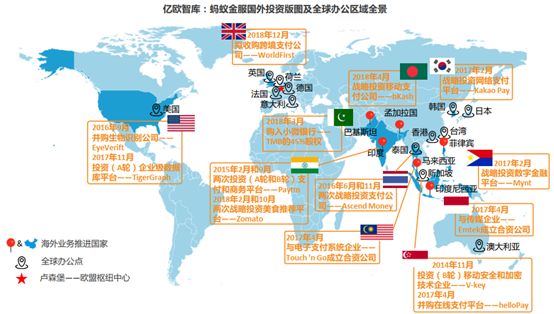

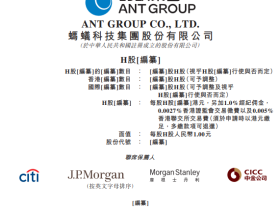

但是,一旦支付宝的母公司蚂蚁集团完成IPO,考虑到马云持有8.8%的蚂蚁集团股份,中国首富会不会易位呢?

答案是肯定的,即使按照最保守的估计,以蚂蚁集团IPO前最后一轮融资(2018年6月)估值1556亿美元计算,马云持有8.8%蚂蚁集团股份的估值约为137亿美元,加上现在的503亿美元净资产,届时马云的净资产将达到640亿美元,重返中国首富位置将毫无悬念。

资料来源:阿里巴巴集团2020财年年报

但众所周知,1556亿美元的估值,只是投资者两年前(2018年6月)对蚂蚁集团的出价,吃瓜群众更好奇的是,一旦蚂蚁集团完成IPO,马云的个人净资产又会增加多少个亿?

要回答上述问题,难点在于,需要知道蚂蚁集团估值是多少?

本文即是主要探讨蚂蚁的价值,但基于其公开的财务数据有限,所以核心在于分享对蚂蚁集团的估值逻辑。

01 财务数据怎么来?

暂且不谈对蚂蚁集团的认知,估值,首先需要的是原材料—财务数据。但是蚂蚁集团作为一家未上市企业,之前没有公开过其财务报表,所以正常来说,投资者没有办法获得其财务数据,自然也就没有办法对其进行估值,毕竟俗话说巧妇难为无米之炊。

但俗话也说,天无绝人之路,投资者还是可以通过阿里巴巴历年的年报,来发现一些蛛丝马迹。

先上结论,欲得蚂蚁集团的财务数据,需要先厘清阿里巴巴集团和蚂蚁集团之间的三大协议:

- i)2011年7月,阿里巴巴集团、雅虎和软银就支付宝股权转让事件正式签署的《2011年版知识产权许可协议》

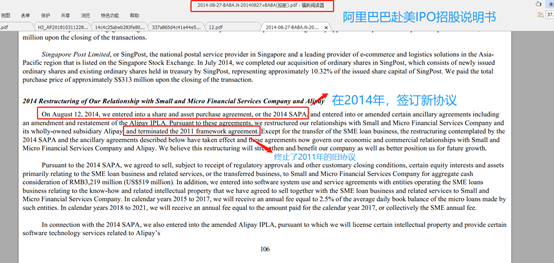

- ii)2014年8月,阿里巴巴赴美IPO的招股说明书中披露的《2014年版股权和资产购买协议》

- iii)2020年7月,阿里巴巴2020财年年报中披露的《2020年版股权和资产购买协议》

下面,先来深入了解下这三大协议,以及如何从三大协议中挖掘出蚂蚁集团的财务数据。

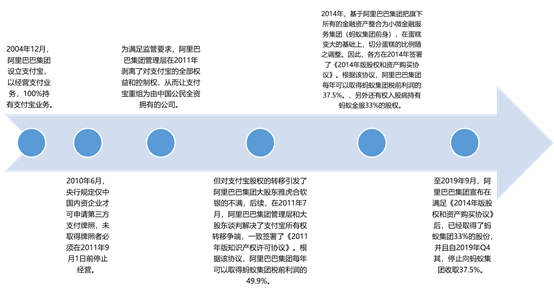

首先,第一份协议——《2011年版知识产权许可协议》,解决的是支付宝所有权的争端。

蚂蚁集团起步于2004年阿里巴巴推出的支付宝业务,一直到2009年5月31日,支付宝业务都是由阿里巴巴集团透过其全资子公司Alipay e-commerce corp.(注册于开曼群岛)100%持有,但是在2009年6月1日,Alipay e-commerce corp. 向马云个人控股80%(另一股东为蔡崇信20%)的浙江阿里巴巴转让了支付宝70%的股权。支付宝由外商独资变为内资企业绝对控股的合资企业。

而当时,阿里巴巴集团的大股东是雅虎(持股43%)和软银(持股29%),肯定不愿意看到阿里巴巴集团最有价值与发展潜力的支付宝业务被转移至马云个人名下,所以这就是支付宝所有权争端的背景。

那么为什么马云会有转移支付宝股权此举呢?这主要是因为我国央行规定必须是中国内资企业才可以申请第三方支付牌照,所以支付宝如果要在国内开展业务,必须摆脱外资控股,因而马云此举是有充分的理由。

之后,在2011年6月期间,雅虎、阿里巴巴集团和软银就支付宝转移事件进行了谈判,并与2011年7月29日晚间,阿里巴巴集团、雅虎和软银宣布,就支付宝股权转让事件正式签署协议,即《2011年知识产权许可协议》。

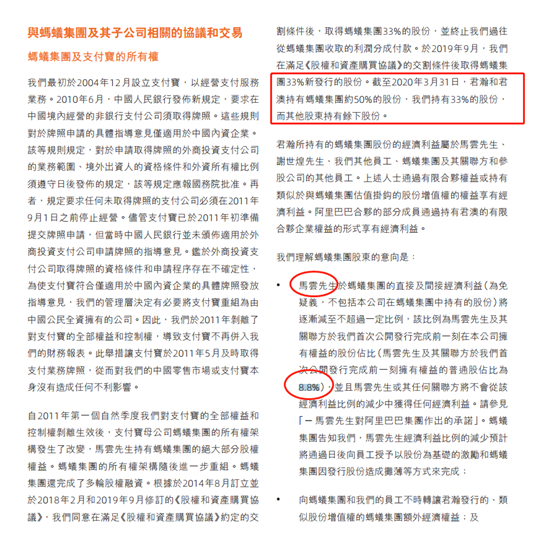

资料来源:阿里巴巴集团官网

协议规定,支付宝的控股公司承诺在上市时予以阿里巴巴集团一次性的现金回报。回报额为支付宝在上市时总市值的37.5%,回报额将不低于20亿美元且不超过60亿美元。

除了现金回报,协议内容还包括,阿里巴巴集团将许可支付宝公司及其子公司使用所需要的知识产权,提供有关软件技术服务。支付宝公司将会支付知识产权许可费用和软件技术服务费给阿里巴巴集团。

该项费用为支付宝及其子公司税前利润的49.9%,反映了该等知识产权和软件技术的贡献。当支付宝或者其控股公司上市或发生其他变现事宜后,将不再需要支付上述费用。

以上,即是第一份协议签署的背景,后续的第二份协议,解决的是仍然是关于蚂蚁集团的利益分配问题。

具体来看,第二份协议——《2014年版股权和资产购买协议》签署的背景是,「蛋糕」的盘子变大了,相关利益方需要重新分配利益。

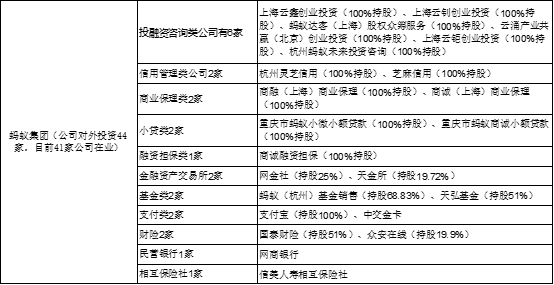

因为自2013年3月份,阿里巴巴以旗下金融资产筹建小微金融服务集团(蚂蚁集团的前身)以来,除支付宝外,小微金融服务集团版图还包涵了中小企业贷款、天弘基金、招财宝、众安在线等资产。

新协议把利润分享对象从支付宝扩展到整个小微金服,对阿里巴巴及其主要股东雅虎、软银来说是利好消息。正因如此,在蛋糕变大的基础上,切分蛋糕的比例随之调整,阿里巴巴集团分享小微金服税前利润的比例从49.9%调整为37.5%。

同时,在条件允许的情况下,阿里巴巴有权入股并持有蚂蚁金服33%的股权,并将相应的知识产权转让给蚂蚁金服,上述分润安排同步终止。

资料来源:阿里巴巴集团官网

至于第三份协议——《2020年版股权和资产购买协议》,指的是阿里巴巴集团在《2014年版股权和资产购买协议》基础上,先后于2018年2月和2019年9月修订后的最新版本。

根据《2020年版股权和资产购买协议》,阿里巴巴集团在满足《2014年版股权和资产购买协议》约定的交割条件后,已经在2019年9月取得蚂蚁集团33%的股份,并且自2019年Q4起,停止从蚂蚁集团收取37.5%的税前利润分成。

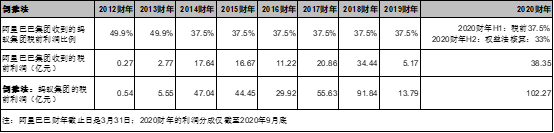

资料来源:富途研究,阿里巴巴集团历年年报

综上,正是基于阿里巴巴集团和蚂蚁集团之间一系列的协议安排,外部投资者才可以通过阿里巴巴集团向蚂蚁集团收取的税前利润分成以及对应比例,倒推出蚂蚁集团的税前利润。

值得一提的是,在2019年9月,阿里巴巴集团取得蚂蚁集团33%的股份后,自此利润分成付款安排将随之终止。

因此,阿里巴巴2020财年中从蚂蚁集团获得的收入被分成两部分:利润分成付款(对应会计科目是:其他净收支)和投资权益,在下表仅考虑利润分成部分,进而会低估蚂蚁集团2020财年的税前利润。

资料来源:富途研究,阿里巴巴集团历年年报

资料来源:富途研究,阿里巴巴集团历年年报

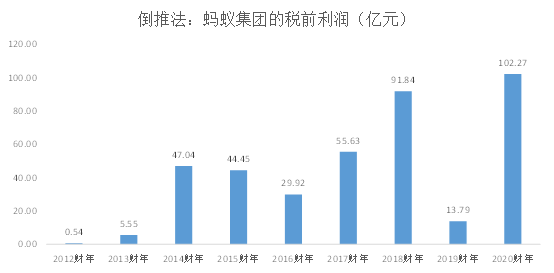

经过上述分析,终于拥有了蚂蚁集团的税前利润数据,从过往年度来看,蚂蚁集团的税前利润波动较大,不过整体保持高速增长,税前利润的近9年CAGR高达79%,不完全估计,2020财年的税前利润高达102.27亿元(对应2020财年H1),合理估计,蚂蚁集团2020财年的税前利润区间在150亿元~250亿元之间。

2 应该用什么估值方法?

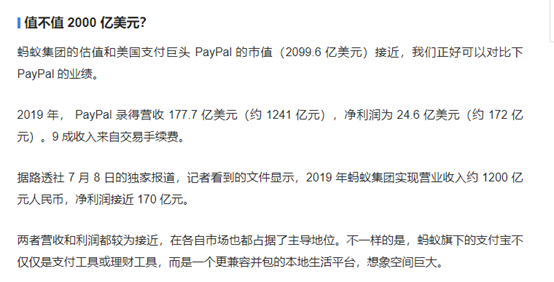

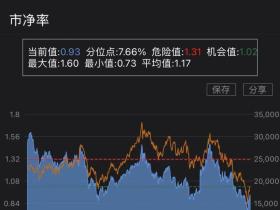

在反推出蚂蚁集团的税前利润后,应该用什么估值方法呢?这主要取决于投资者对蚂蚁集团的认知与定位,如果认为蚂蚁集团只是拥有庞大用户规模的金融公司,那么估值方法主要是基于蚂蚁集团的金融属性。

如果认为蚂蚁集团是一家科技公司,金融行业只是蚂蚁集团现阶段赋能和聚焦的核心行业,那么估值方法,将主要基于蚂蚁集团的科技属性。这是一个仁者见仁智者见智的问题。

在此,先来看下蚂蚁集团的三大核心业务:

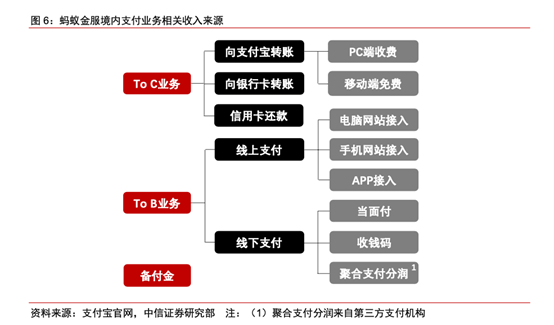

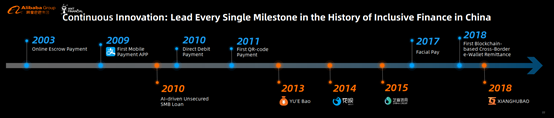

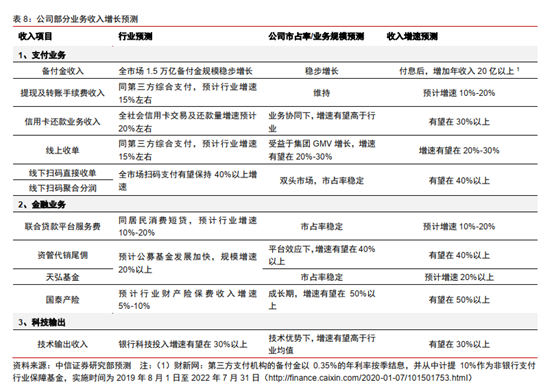

1)作为蚂蚁集团「基石」以及流量入口的数字支付业务 ,主要是通过收取B端的技术服务费,比如电商、线下交易等消费场景,每交易一笔,都会产生这样的费用,费率通常是千分之六。

资料来源:支付宝官网,中信证券

2)目前贡献了主要利润的数字金融业务,可以进一步分为:

i)融资(花呗、借呗、网商贷)、

ii)财富管理(蚂蚁财富、余额宝、余利宝)、

iii)保险(蚂蚁保险、相互宝等)、

iv)征信(芝麻信用)。

这一块业务是市场对蚂蚁集团估值时主要聚焦的部分,因为数字金融共享了蚂蚁集团大部分利润。

资料来源:阿里巴巴投资者日文件,中信证券

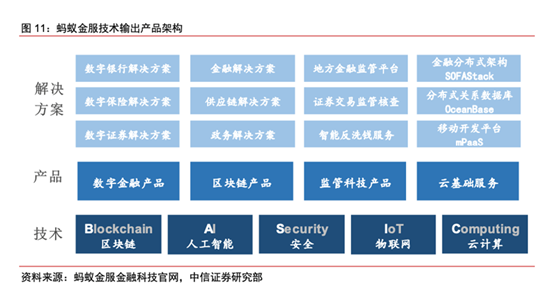

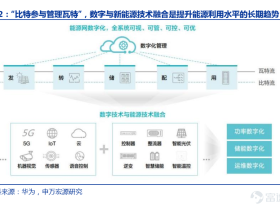

3)作为未来核心的科技服务收入。

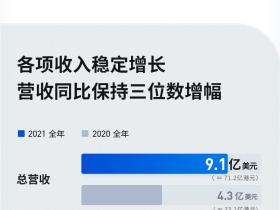

根据蚂蚁集团CEO胡晓明的说法,五年内,技术服务费占总收入的比例将上升至80%。因为技术服务费比例上升速度较快,蚂蚁集团通过自有资金运营的持牌金融业务所获收入占总收入比例则会相应下降。

另外,蚂蚁集团还通过为服务业提供包括AI、区块链和风控能力等科技解决方案获取技术服务费。

资料来源:蚂蚁集团官网,中信证券

那么市场又是如何看待蚂蚁集团的呢?正所谓知行合一,市场对蚂蚁集团的看法已经反映在对其的估值方法中。

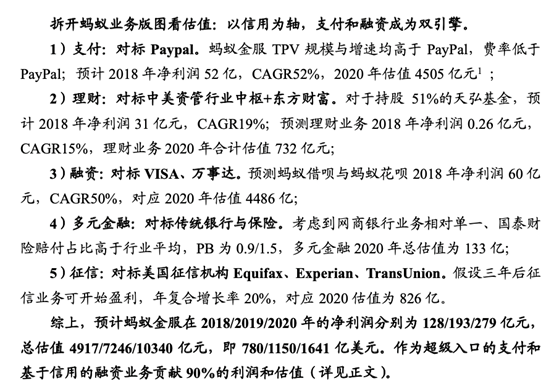

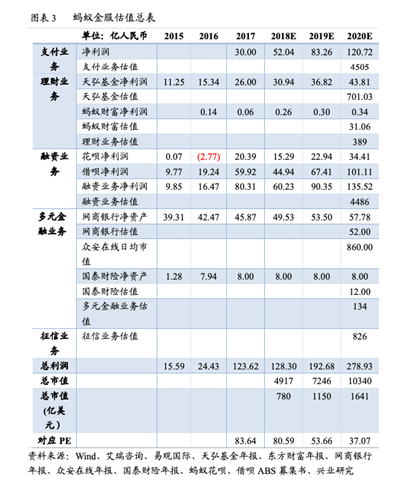

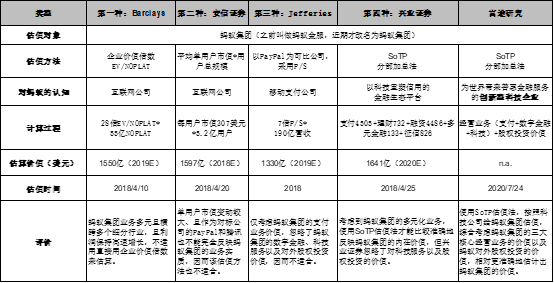

目前,市场对于蚂蚁集团主要有四种估值方法。

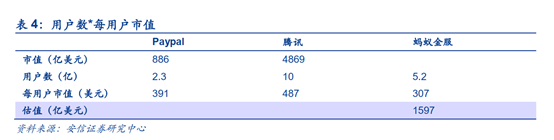

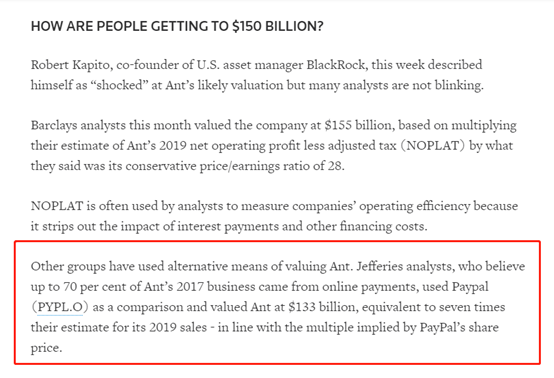

第一种:把蚂蚁集团视为拥有巨大用户规模的互联网公司,再使用企业价值倍数法进行估值。

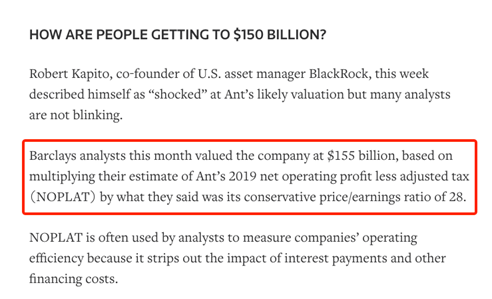

在2018年4月,国外投行巴克莱使用企业价值倍数法(EV/NOPLAT,企业价值/息前税后经营利润)来对蚂蚁集团进行估值,核心思路是:

首先预测出蚂蚁集团2019年的预期NOPLAT(息前税后经营利润)为55亿美元,然后基于他们认为的比较保守的28倍EV/NOPLAT从而得到蚂蚁集团的企业价值为1550亿美元。

资料来源:Barclays

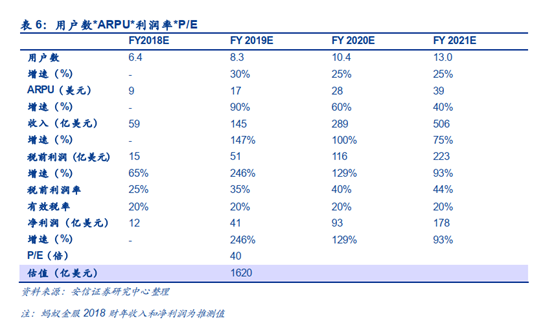

那么巴克莱是基于什么逻辑来预测蚂蚁集团的营收呢?主要是基于这条公式:

互联网企业营收=用户数量*ARPU(ARPU,全称是average revenue per user,单用户平均收入)

具体来看,在出报告的时间节点,即2018年4月时,巴克莱认为:

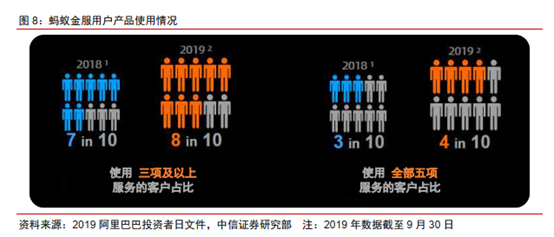

1)得益于蚂蚁集团全力推进线下支付以及扩大线下消费场景,预计到2019年,蚂蚁集团用户总量将超7亿,站在当下来看,巴克莱对蚂蚁集团用户数的预测偏保守,据蚂蚁集团官方披露,截至2019年6月底,支付宝的年度活跃用户就已经达到9个亿;

2)同时基于消费者场景的不断渗透以及消费者使用更多类别的金融服务,一体化金融服务的渗透会促使ARPU的提升。

评论