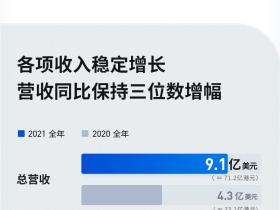

「A+H」临床合同研究机构(CRO)生物医药企业泰格医药将于8月7日在联交所挂牌,这是继药明康德、康龙化成后国内第三家CRO机构,其拟募资107亿港元(13.8亿美元),为2020年截止7月30日亚洲生物医药公司IPO规模最大项目。

截止2020年7月30日17:32分,根据以富途为主的头部券商认购结果,目前泰格医药超购倍数为318倍。

不过虽然泰格顶着大量的光环,可是对于新股申购的投资者来说,更为重要的是打新赚钱,目前来看,市场上相当大的一部分投资者在前期海普瑞认购上受挫后,对于A/H两地定价的泰格医药愈发谨慎,思考泰格医药两地上市定价涨跌幅。

由于泰格医药属于两地上市企业,港股部分的定价受制于A股定价,对于泰格上市涨跌幅,探求A/H定价差异,以及目前港股定价情况则更能够体现泰格的上市涨跌幅情况。

01 A/H定价差异

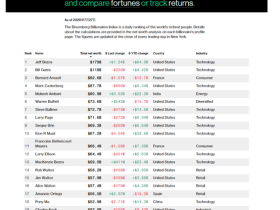

双重上市公司的H股与A股均由同一家公司发行,分别供境外投资者和国内A股投资者购买,A股或H股的价格应该由公司基本面决定,两者之间的价格应该相同或接近,但对于给价值认可的程度存在造成同一上市公司的A股和H股价格不一致。

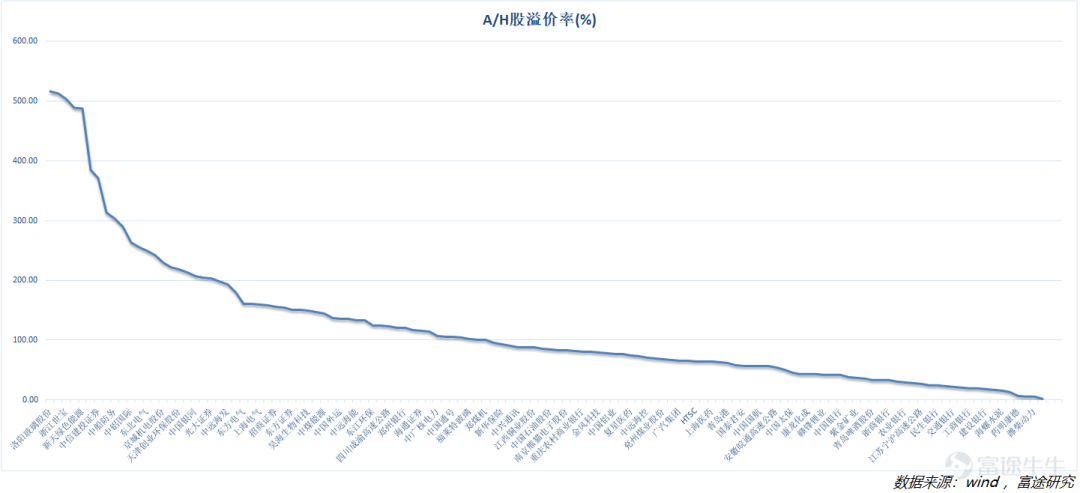

从下图数据可看出,A/H股溢价率从最低的中国平安(A/H溢价率=1.99%)到最高的洛阳玻璃股份(A/H溢价率=515.41%),差别非常巨大。

就理论而言,A、H股双重上市公司价差的影响因素包括信息不对称、流动性差异、需求差异、体制因素和汇率风险,而针对不同市场的投资者而言,由于A股缺乏做空机制,整体估值相对较高,而H股则更偏向于深度折价市场。

当一家公司缺乏成长性和分红能力时,该公司将在港股市场获得较低的估值,因此造成了初步的A/H折溢价,并且A股并非所有的公司都有券可融,那么通过A/H套利行为导致的折溢价率将很难在所有公司中实现。

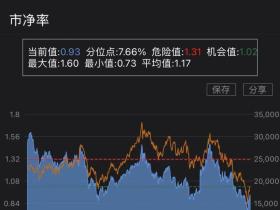

那么在两地上市的公司中,当基本面越发扎实、且有做空机制的公司,折价率越低,对比两地上市药企,泰格医药的整体折价率处于相对高位。

那么,具有代表性的两地上市企业的A./H折溢价率长期变化如何?是否会出现长期回归,还是说会持续扩大?

02 代表性企业A/H股两地定价变化

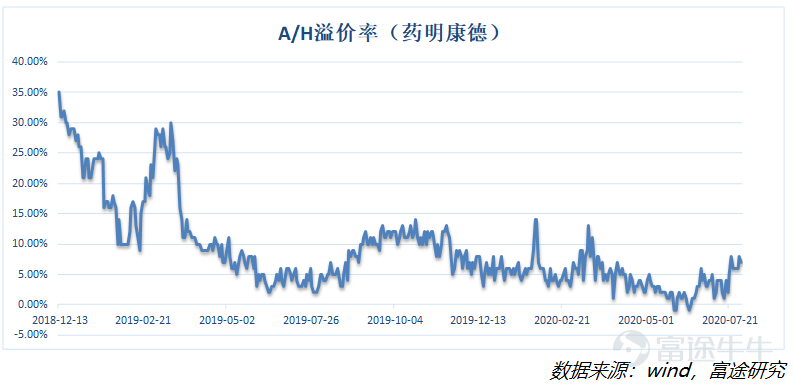

2018年12月13日,药明康德宣布正式登陆香港联交所主板。每股H股发售价68港元,当时A股药明康德较港股部分估值高出约35%。

随后随着沪港通的开通,投资者开始逐步购入估值较低的药明康德港股上市部分,两地估值被迅速拉平,多次逼近0% ,至今停留在5-10%内,部分时期甚至出现H股较A股部分更贵,药明康德属于基本面(通常指公司的经营能力)受市场认可度高的公司,因此从长周期中来观察,A/H折溢价逐步回归至5-10%。

以2019年末上市的同样处于CRO赛道的康龙化成为例,其A/H折溢价率随着港股通的打开后,也出现过一波快速下行,甚至逼近0%,不过随着近期A医药股愈发火爆,A股部分的康龙化成涨幅明显高于港股部分,整体A/H溢价率再次被迅速拉高,这也同时说明A股上市部分的价格弹性相对较大。

以上市周期更长的,且基本面虽存在一定争议,不过公司仍在成长的复星医药为例,通常在牛市时,A股弹性远大于H股上市部分,而市场处于震荡期、甚至熊市时,A/H溢价率会迅速回归至0%附近。

而从2015年 牛市后,整体A股溢价率出现过一波快速回归,直至医药股风格在市场流行后,A/H溢价率才开始重新走高。

那么很明显的是:

1、长期来看,A/H折溢价率得到回归是大趋势,毕竟同股同权应该同价,在市场没有大幅度波动的背景下,未来逐步向0%靠近;

2、在中短期,当A股出现牛市时,A股将较港股出现更大的弹性 ,并拉高溢价率;

回到本次的打新,泰格医药在本次A/H折溢价率排行中处于较低水平,不过前期泰格医药出现过显著涨幅,当前的折溢价率并非划算,虽然未来溢价率将随着泰格医药进入港股通、纳入指数、市场冷却等因素而走低,不过短期将维持相对高位。

03 泰格上市前的价格区间

参照2020年7月30日泰格医药的A股收盘价,目前港股IPO定价区间在18.02%-34.12%之间,参照药明康德港股IPO上市时A/H溢价率约为35%,康龙化成港股IPO上市时A/H溢价率约为33%。

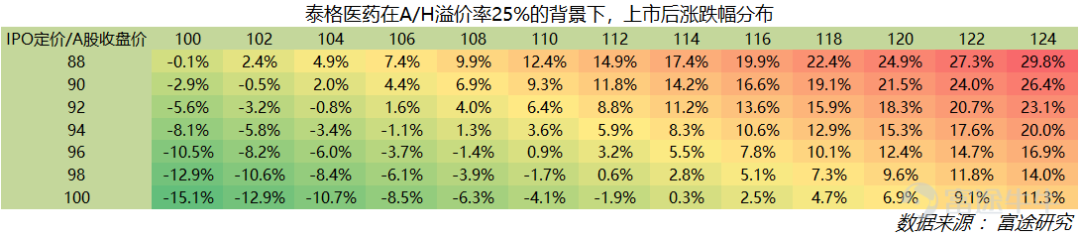

假定近期因港股医药股火爆,泰格医药A/H溢价率为25%,那么在上市日,A股价格波动区间下,对应不同定价区间的港股,最终上市后的涨跌幅分布如下:

(计算公式为=A股收盘价/港股收盘价-1-25%)

参照目前消息面给出 的将处于上区间定价,假定最终定价为96港币/股,最终A股部分需要上涨至110元/股方能有正收益。

因而在当前背景下,上市公司虽然也有募集资金的需求,不过若考虑到折价率,愿意对市场掠夺程度较低,更多采取下去捡定价,即定为92港币/股及以下时,本次IPO新股申购则是多方共赢。

否则,最终是否上涨,既取决于A股股价,也取决于公司对IPO定价,在部分市场参与者看来,目前A股部分已被外资买到30%的上限,港股部分不缺接盘侠,然而,若短期股价无法上涨至110元/股以上。

最终来看,本次泰格医药港股打新更可能是「鸡肋」,食之无味弃之可惜,在A股股价没有大幅度下跌的条件下,更多是赚小钱容易,赚大钱难,作为新股市场的掘金者,最后一刻来观察A股价格来判断是否值得申购,则更安全。

那么问题来了,如何看待这个新股?

风险提示:上文所示之作者或者嘉宾的观点,都有其特定立场,投资决策需建立在独立思考之上。富途将竭力但却不能保证以上内容之准确和可靠,亦不会承担因任何不准确或遗漏而引起的任何损失或损害。

文:富途证券

评论