很多人希望多说说投资,今日就说说思路的转变。

当一国的货币开启趋势性贬值的时候,有些国家依旧坚持资本自由流动的政策(这背后有很多内容),此时,这些国家的资本市场是有价值的,因为只要生产要素价格调整到合适的位置,生产率得到修复或部分修复,就会有资本流入,货币也会阶段性升值。最明显的示例是,当日元兑美元调整到125:1的时候,日元又开启了一段升值的过程,在此情况下,无论经济市场还是资本市场,都还是有意义的。欧元、美元的贬值周期,均无意限制资本流动。

说到日本,想起另外一件事,今年初,本人在博客中说到看好日本经济(大家可以去查找),当时有部分朋友是不认同的,这些朋友都被GDP所迷惑。GDP所代表的含义本就不全面,而且都是各国内部自己统计的数字,严格程度也有很多问题,同时,GDP也没有反应本国经济的质量问题,大可不必如此看重。如果水分过大,甚至无足轻重。所以,如果因为日本的GDP发展缓慢,就认为日本是失去了二十年,是值得商榷的。世界经济合作与发展组织曾经公布2012年世界各国的国民生产总值(GNP),他是一国国民在世界范围内创造的产品和服务的总产值,但不包括外国公民在本国国内的总产值。是除去通货膨胀,以基准汇率和实际价格计算的国民生产总值,更能反映一国的经济实力和经济水平(比GDP有意义的多)。2012年的数据是,美国第一,为18685.21(单位是10亿美元),日本、联合王国、中国、德国分别是5984.30、5079.56、4942.67、4868.25,然后是法国、意大利、巴西和俄罗斯。如果看到这些数据,你可能开始犯晕;如果再考虑日本正处于从老年社会到年轻社会的转折期,你可能开始怀疑过去的概念;最近几天,很多媒体在转发日本不断获得诺贝尔奖(有多少新兴产业在世界领先)等新闻,估计你该去撞墙了。这些媒体实际上在验证如松在年初所说的话,也所以,到此为止。

到此很多人会说,炒日本的房子如何?以某些人的思维,这是少不了的。北海道也有房地产市场开始升温的报道。但本人不建议去日本炒房子。日本是一个非常注重历史的国家,从他们对长寿企业的保护可见一斑。日本房地产泡沫破裂刚刚20多年,所造成的痛苦依旧记忆犹新。一旦房地产升温的趋势确立,日本政府会随时打压。以日本的民族性格,如果打压可能就是杀手,甚至让炒家血本无归。

你可以到任何国家去炒房子甚至到火星去炒,但最好别去日本。

无论经济还是政府与民众的行为,实际都反映的是民族性格。

在日元贬值周期,日本不限制资本流动,甚至在卢布危机的时候,普京虽然“满脸是汗”,也尽量不限制资本流动,都是有原因的,那就是让国内的经济市场和金融市场尽量保持原有的活力。

如果某些国家在货币贬值周期,限制资本流动将如何哪?

最近,在某些国家,资本宽进严出成为“晃眼”的词汇(委内瑞拉这样的国家除了购买一些必须的物资之外,估计根本没有出)。如果这些国家在货币贬值的周期,实行限制资本流出的手段,那么请问一下,还有那个傻瓜敢进来?(包括将来的很长时间内)赚的钱不能带走,随你折腾(继续贬值或加征税收等手段),国际资本和本国资本就会抓紧跑路的步伐,很多年再也不敢回头。这些国家的经济市场和金融市场就会逐渐丧失意义,这是大局。所以,不知道谈论这样的市场还有多少意义,只好不谈论。

对于任何国家来说,任何政策都可以使用,但如果政策不考虑别人(资本持有者)的利益,最终伤害的就是自己,这就是哲学的含义。

希望这些国家不要走这样的路,这条路不通,当然,P民的话,其作用也只能等于屁。

大局是如此,再加上有些人不喜欢别人说话,自然也就不说话了。

以后也不会自讨没趣,绝不再谈论。

有些人总喜欢使小聪明,却自以为很聪明。事实上,这世界上所有人的智力都相近,如果希望比别人聪明,唯一的方式是不忽悠,为别人着想,除此没有别的路。

书归正传,继续说投资。

本人过去与将来,都会有所选择地关注,最近数年,一直在关注的是美元原油,然后是黄金,黄金原油先不说,今天以美元为例,说说投资。

2012年的时候,写过一篇博文,说美元将走十年牛市(在此特别强调:现在也有人说,美元将崩溃。这都是个人观点,每个人都有发表个人见解的权力。选择权在投资人自己),这是个人的判断,只做个人的参考。其中一条最重要的依据是原油,原油将改变世界的大局。

到底美国所使用的海外原油应该是多少钱一桶?这是一个大迷局,估计很多人都不清楚,而恰恰,这是压制美元价值的根本因素。

以2012年美国的相关数据为例:

根据美国商务部2013年2月8日公布的统计数据,2012年美国对外贸易总额达49322亿美元。其中,出口总额达21959亿美元,进口总额达27363亿美元。贸易逆差为5404亿美元,下降3.5%。

- 货物贸易方面,2012年美国货物贸易进出口总额达38629亿美元,货物出口总额为15636亿美元,货物进口总额为22993亿美元,货物贸易逆差为7357亿美元。

- 服务贸易方面,2012年美国服务贸易进出口总额达10693亿美元,服务出口总额为6323亿美元,服务进口总额为4370亿美元,贸易顺差1953亿美元。

一直以来,货物贸易逆差都是美国资本外流的主要渠道,而资本项目和服务贸易方面,美国一直保持着比较良好的记录,但很难抵御巨额的货物贸易逆差,这是美国国际收支不平衡的主要原因之一,也是美元贬值的主要动力之一。

美国有全球最高的科技水平和管理水平,完全可以自己制造更多的商品满足自身的需求,美国为何放弃了很多领域的制造业?

我们知道,20世纪70年代中期以后,随着美国大陆原油产量的下降,美国需要进口大量的石油,进口原油的成本是多少哪?大家一定会说,国际市场上每天都有一个明码标价的价格,这是美国的海外原油成本,也决定了美国燃油和相关化学品的成本,也几乎决定了制造业的成本。2011—2013年,美国日均进口原油1300、849、771万桶,2012年,原油进口额约为3470亿美元,约占2012年美国外贸逆差的64%,原油进口使美国形成了巨额的贸易逆差。再加上一般商品的逆差,基本就决定了美国的货物贸易逆差。

上述数字是正确的,但仅对企业而言,统计数据也只能如此。但对于美国国家来说,就是错误的。对于企业来说,他采购的海外原油价格就是国际市场标注的价格,可对于美国国家来说,进口每一桶原油的价格远远高于采购商的采购价格。美国2012年的军费总数是6820亿美元,考虑到美国国内是和平环境,相当一部分军费是用于保持海运航线和中东产油区的稳定,如果1/5~1/3的军费支出和保护原油供给有关,就是1364~2273亿美元,和2012年原油的进口额3470亿美元相比,显然是个沉重的数字,原油的实际价格将提高39.3~65.5%,这是高昂的代价。何况,美国在中东地区进行了数次比较大规模的军事行动,虽然原因各不相同,但有一个共同的经济因素都是为了保证自身的原油国际供给,这进一步刺激军费支出。而美国与中东穆斯林的矛盾不断激化(这是“911”恐怖袭击的根源之一),显然也与原油有关,这也是美国付出的国家成本。在原油安全的问题上,美国支出了巨额的成本,这些都不能显示在货物贸易的统计数字上。所以,对于美国国家来说,得到每桶原油的价格远远不是采购商交易的价格,而是要高很多。

如果因此骂美国人无利不起早,赞成。

对于这一点,格林斯潘看得很清楚。

海湾战争中,以美国为首的34国军队重创了伊拉克军队,并促使其从科威特撤军。美国政府内部提出一系列原因说明参战理由,主要是石油对美国经济的重要性以及美国与沙特阿拉伯长期的友好关系。此时,美国人就已经呼吁“不要用血换油”。海湾战争中,美国国会计算的美国战争开支为611亿美元,也有人估计为710亿美元,其它国家共支付了约530亿美元。

2003-2011年,又爆发了伊拉克战争。美国、英国、澳大利亚、波兰等国军队组成联军入侵伊拉克,推翻了萨达姆政权。《今日美国报》在2013年报道说,伊拉克战争中美国的直接战争费用就达8000多亿美元。然而,诺贝尔经济学奖得主约瑟夫·E·斯蒂格利茨和琳达·J·比尔曼斯在其《三万亿美元的战争》一书中指出,伊拉克战争费用远不是政府公布的数千亿美元,若把战争对美国财政预算和经济的消极影响考虑在内,美国实际耗资多达3万亿美元。

伊拉克战争的目的是什么?2007年9月16日,格林斯潘在其回忆录发行时声称他的书中表明“进攻伊拉克“很大程度上”是为了石油。”

对于美国来说,海外原油非常昂贵。

加上这些庞大的隐形支出,才真正代表美国海外原油的真实价格。这些因素极大地加大了美国的财政负担,改变了美国的国际收支平衡,使得美元长期承压。

在这样的情况下,美国会鼓励一般的制造业吗?显然是不可能的,虽然企业或许可以盈利,但美国这个国家只能破产。此时,美国只能发展军工、医药等少数科技含量很高、战略地位更重要的制造业,其它大多数制造业只能放弃,这让美国经济成为“蹩脚”。所以,上世纪80年代以后,美国的货物贸易逆差不断扩大,亚洲、东欧的消费品不断进入美国,占领美国市场。除了制造业成本的差异之外(今天,这种差异已经微乎其微),更深层次的原因是美国原油的真实成本实在太高,美国联邦政府无法承受,不支持制造业的全面发展。

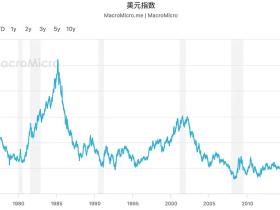

这使得美元指数从上世纪80年代中期开始就持续处于跌势,即便1995—2001年以互联网为主导的信息技术革命、2004—2006年美联储的持续加息,都无法改变这样的趋势。

但现在的形势已经改变。

考察1990—2008年,美国原油产量不断下滑,最低产量跌至日均500万捅,较1990年时的日均735.5万桶下降32%。在此期间,恰恰是美军海外军事行动非常频繁的时期。2008年以后,美国原油产量逐渐回升至20世纪90年代初的水平。2014年,日均产量达到870万捅,为1900年统计该数据以来最高值,2015年,日均产量达到950万桶,比产量最低的时期几乎翻了一翻。这一时期内,美军从伊拉克撤军并陆续从阿富汗撤出。美元指数也在2014年年中开始,步入了升势。

现在,美国能源逐渐自给自足甚至已经有能力出口,美国也就有能力缩减海外军费开支,美国的国际收支平衡就会得到好转,也可以重新召回制造业,最终支撑的是美元的价值。

如今,美元指数已经从80以下上涨至90以上,最高曾经上到100。一些人总为美元指数短期一两天的涨跌而不断在微信中发问,我也一般不会回答,如果我要回答的话,美元依旧还在运行自己的趋势。作为任何投资者都可以在这样的大趋势上,发挥自身技术的功底,长短期进行投资。

任何逆势而为的投资都是赌博,顺从大势的行为(无论长期还是短期行为)才可以称为投资。

作者:如松

原文标题:比别人更聪明的唯一办法与投资杂谈

评论