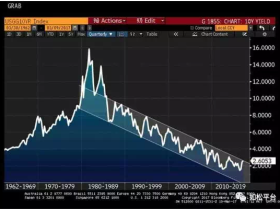

美元是以金银、美国国债和高级商业债券作为保证金来发行的纸币。以前说过其中的焦点所在,那就是无论美联储持有的美债或商业债券,都不准许出现在买卖过程中的收益损失(主要是价格损失)。当出现这种收益损失的时候,意味着美元的发行准备金遭受损失,美元的信用就会出现损失,这往往意味着它在美国的经济生活中将出现很大幅度的贬值。所以,美联储需要在债券价格低位的时候买入(这意味着往经济生活中注入流动性),高位的时候抛出(回收基础货币、收缩流动性),也就是高抛低吸。

这是美联储进行信用创造的基本要求之一。

在次贷危机的时候,美联储收购了很多商业债券,这些债券的一部分在当时是有毒的(价格自然很低,主要是一些企业债券),经过美国经济近年的复苏之后,这些债券大多已经恢复了价格(内在的价值),现在,美联储意欲缩表,实际是抛出这些价值已经恢复的债券,美联储完成了一个比较完美的信用创造循环。

从商业银行的运作来说,美国主要实行信用抵押贷款机制,企业与个人向商业银行抵押自己的信用,然后获取商业银行的贷款。次贷危机发生后,很多个人失业、企业破产,丧失了按期归还商业银行贷款的能力,商业银行的部分抵押物(个人信用和企业信用)丧失了信用,出现坏账,最终导致了雷曼的破产和经济危机。

美国的个人和企业的信用,是建立美元信用的核心部分之一。

中国央行的信用机制与美联储并不同,商业银行的运行体系也不同。

从民币发行机制来说,以往,央行主要依靠外汇储备作为准备金,来发行自己的基础货币。自从外储开始下降之后,央行大量采用SLF、SLO等方式向市场补充基础货币,从发行来说,并不完善,源于货币发行的保证金并不明确。

此时,商业银行的作用就更为关键。

为了保护自身的对外贷款,中国的商业银行一般使用两种方式来向外贷款:其一是信用贷款。这主要出现在国企和某些大型企业中。由于以国企为主,这实际近似于是中央和地方财政为这些贷款提供担保。众多的城投公司最为典型。一旦财政出现赤字,就很容易无法为国企的贷款违约行为承担担保功能,信用贷款就会失去信用。其二是抵押贷款,主要抵押的是土地和房屋,这部分贷款占到商业银行总贷款的接近一半。

由此就可以看到问题的焦点所在。当房地产价格出现长期下跌趋势以后(这与人口曲线变化和汇率有关),成交量自然萎缩,财政收入就会下降。此时,一旦不能有效压缩财政支出,财政就会形成赤字,财政也就无法为国企提供有效担保(国企虽然是独立法人,但财政依旧具有隐性的担保作用,这是无法回避的),信用贷款就会丧失信用。带来的直接结果是商业银行出现很多坏账,导致货币贬值。商业银行也就无法为这些企业继续提供贷款。

当房地产价格出现长期下跌趋势,或者因供给严重过剩而无法出售(丧失流动性)的时候,银行就会降低土地与房屋的抵押率,甚至不接受土地和房屋的抵押。

由此可见,当房地产因为人口、汇率等因素出现萎缩趋势的时候,出现的最根本问题是信用问题,这会导致商业银行无法运转,此时,或只能采取两种手段来进行转换:

其一,由于中国社会并不具有完备的企业与个人的信用体系,个人与企业的信用就无法取代房地产作为商业银行的抵押物,这时只能依靠权力取代房地产作为抵押物。

此时,如果经济市场依旧是众多的小企业和民营企业主导,进行权力抵押就更加危险,事实上也不可能做到。此时,将国企做大做强,推动行业集约化和垄断化,进行权力抵押取代原来的商业银行抵押贷款机制就是一条必然的道路。

当通过垄断强化了国企的盈利能力之后,商业银行也才能为他们继续提供信用贷款。受到损失的自然是中小企业,因为他们的市场空间会被行政权力挤压。

所以,做大做强国企,推动经济的国企化,是房地产繁荣期结束之后,商业银行贷款机制所决定的要求。

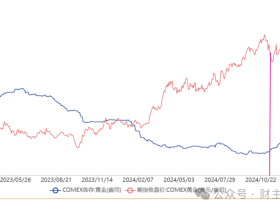

其二,垄断的国有企业不可能覆盖经济生活的各个角落,从地域来说,边远城市和乡村难以有效覆盖;从行业来说,一些低值易耗品行业也不足以有效覆盖。此时,需要一些非国有性质的小企业生存下去,弥补上述地域和行业的剩余空间。此时,就需要创造一种新的抵押机制,金银很可能会进入视野,作为商业银行的贷款抵押物。

无论商业银行进行权力(行政权力或垄断权力)抵押还是金银抵押,目的都是创造经济生活中的信用,让商业银行运转下去。如果没有这些替代房地产的抵押物,中国的商业银行就失去了有效运转的信用创造机制,这对于经济的影响自然不言而喻,甚至可以完全停摆。

做大做强国企,通过垄断和行政权力提升他们的市场占有率和盈利能力,是特定的商业银行抵押贷款机制所决定。

任何潮流,都有源泉。对于做大做强国企来说,源泉在商业银行的抵押贷款机制和信用创造的要求。

作者:如松

评论