次贷危机之后,由于各国和地区的央行肆意印钞,带来资产价格的上涨,经过接近十年的惯性固化之后,人们脑中有一个坚定的信念,那就是现金是“垃圾”。

大家知道,最近两个有影响力的人物发表了一番讲话,美联储主席耶伦和央行行长周小川,提示的都是市场在经过十年的加杠杆繁荣之后,容易出现变局。但这点声音估计没多少作用,因为在过去十年,谁降杠杆谁是倒霉蛋,相反,只有连续加杠杆的人才是赢家,最典型的特征是美国股市和中国楼市。在中国楼市,每次调控的时候,都有地产商疯狂地加杠杆,只要控制不在“黎明”前倒下去,就会成为最终的赢家。万科、恒大和现在的融创都是典型。至于在这个过程中倒下去的“楼市预言家”们,更是数不胜数。这是“清华北大,不如胆大”的时代。

这就会形成一个思维惯性,不会有人在“舞会”中退场,大家都会等到最后,第一个退场的人被嘲笑,甚至自己都认为自己是傻瓜。

这是人性的博弈。

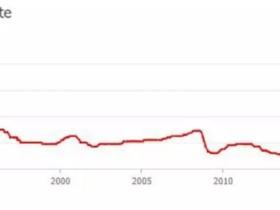

这种现象生动地反映在美国。去年10-11月,美国十年期国债收益率有一轮明显上涨,一直持续到12月中旬。一般来说,国债收益率上涨,会压制股市,利好黄金等风险资产。但是,市场的表现根本就不是这么回事!

美国10年期国债(月K)

道琼斯指数(周K)

国际金价(周K)

在去年10-11月这段时间内,道指是明显上涨的,而纽约黄金价格是明显下跌的,在充足的流动性推动下,股市的投资者根本就不理会国债收益率的上涨会给股市带来压力,黄金价格下跌让人们认为国债收益率上涨也不意味着什么风险,这是一次典型的心理训练。

从今年9月8日开始,美国十年期国债收益率出现了又一轮明显上涨,市场几乎完全在复制去年10-11月的走势,随着国债收益率的上涨,股市上涨,黄金价格下跌。

这是一个训练人们的思维惯性的过程,也是与央行掰手腕的过程。第一,以往十年,不断加杠杆的是赢家,撤出来的是傻瓜,现在谁也不想当傻瓜。何况,强国很多大人物都在说,绝对不准许出现金融危机,意味着不准许社会出现大面积的杠杆断裂,即便有波动,挺过去就是赢家,相反,撤出来就不仅是傻瓜了,而是呆瓜!第二,一旦资产方面有杠杆大规模断裂的迹象发生,各国财政、就业、社会矛盾都会集中爆发,特别是如果出现“冥司机”时刻那样的情形,社会会一片恐慌,看各路央妈敢不出手相救?结果加杠杆加到手软,与各路央妈掰手腕。

但是,如果个人没了现金,即便央妈想救也是没办法的,因为正常情形下,杠杆不会达到100%(强国部分房地产炒家除外),下面是外媒的报道,说的是美国的事:

美国折扣经纪商嘉信理财集团今年在公布二季报时就曾透露,金融危机后多年以来对股票“退避三舍”散户们早已蜂拥入市,今年上半年开户数量创下2000年来的纪录新高。该经济商认为,散户已经高度参与到市场中了,截至第二季度,客户的现金在总资产中占比已经低至11.5%,这是市场自2009年春天开始反弹以来的最低水平;

如果说嘉信的客户代表的是中低收入的散户,那么摩根士丹利代表的无疑是大户和富人。大摩在上周的财报电话会中表示,越来越多的现金都已经涌入市场,特别是股市,“现金在我们客户的账户中已经下降到历史最低水平。”

再看机构。如下图所示,在长期基金中,货币基金资产规模占比仅为17%,为历史最低水平;公募基金的情况也相似,公募基金的现金余额占比仅为3.3%,同为历史低位。

美国人没现金了,中国还是土豪吗?我看也未必。

最近一段时间,趣店在美国上市的事闹的纷纷扬扬,是是非非不做评论。只想问一句,既然P2P现金贷的利率那么高(最高年息达到近600%),那么,为什么还会有人去借贷?有网上评论员说,是因为客户大部分是在校大学生、刚毕业的白领或中下人士,不注意计算这些。其实这个社会,任何把别人当成傻瓜、连利率都不懂得计算的人,自己才是真正的傻瓜。这些借贷的人大部分并不想借那么高的高利贷,也心知肚明高利贷会让人倾家荡产,更别提那些裸条。除了个别爱好虚荣的年轻人之外,主要的原因还是现金短缺!也很大程度上代表这些年轻人背后的家庭现金短缺(当然有可能拥有并不止一套房子)。

原因很简单,没有需求就不会形成这种轰轰烈烈的现金贷市场,也就不会形成如此的高利率,只有现金短缺才会产生这样的需求,才会形成这样的市场。这代表着家庭欠缺流动性(不敢说欠缺资产,也可能是拥有大量资产的人士)。

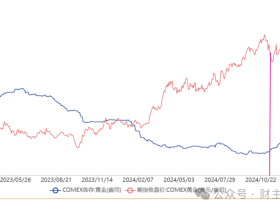

那么,机构怎么样?观察机构是否有钱,国债收益率是最典型的指标,因为国债是最安全的资产,有钱的机构自然愿意将钱放在这里。而且本月,央妈竭尽全力在往市场注水(本月13日,央行暂停逆回购操作,但开展了4980亿元的1年期MLF操作,一次性完成对本月全部到期MLF的滚动操作),当然是为了大会可以顺利进行。可是,国债收益率却开始走出很有意思的图形。

这个图形很像一个大型头肩底,并开始向上突破。

国债收益率的走势,似乎在告诉我们,机构似乎也是罗锅子上山——钱紧。

其实,昨日,美股已经给出了一个趋势逆转的信号,随着美国十年期国债的冲高,美股出现了明显的下跌,黄金价格开始显示避险作用;当国债收益率开始回落盘整之后(下图),美股开始企稳并有回升,也抑制了金价的上涨,这是一个比较正常的模式。这说明股市已经受到了资金的制约(国债收益率上涨,对资金的吸引力加强,打压股市),也受到了利率的制约,风险资产开始进入部分人的眼中,后两点也都与股市所处的具体位置有关。

在经历了十多年的训练之后,不要说美联储主席耶伦、小川行长的警示语言没有用处,即便换川普或咱家老大来说,也没用处,这是人性使然。过去近十年,现金是垃圾,社会趋势和惯性已成,现在让人们把现金当成钱来看待,是困难的。

但四季度,很可能就是变局的时间。

评论