前几天写了一篇关于债市的文章,太长。做个摘要:

国债收益率就是无风险利率,期限短的1年期国债收益率等同于基准利率,期限长的比如10年期国债收益率更能代表市场利率。

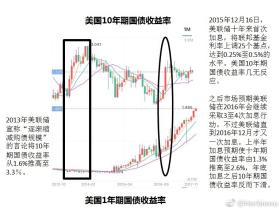

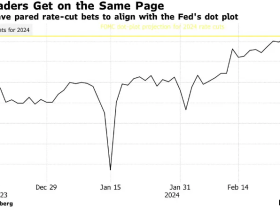

美联储本轮加息前,1年期国债收益率趋零,10年期国债收益率约2.4%,经过两年的加息过程,1年期国债收益率已至1.5%,而10年期国债收益率仍在2.4%。加息只是加在了短端,代表市场利率的长端并不认可加息行为,加息只不过是美联储“为下一次危机腾出降息空间”罢了。

本轮加息导致美国长短期国债利差收窄,如果长端利率保持不动,短端利率最多再有三次加息就会使利差消失,利差消失后如果继续加息就会强行推高远端利率,通常意味危机降临。当然,如果市场接受,避免利差消失的另一种“办法”是长端利率上行,但尴尬的是,长端利率只要稍有上行动作,美股就岌岌可危。

中国长短期国债之间的利差早在6月份就消失了,在6-9月长达四个月的时间国债收益率曲线基本走平,各个期限的国债收益率都3.5-3.6%左右徘徊,这种局面是不可能持久的,长短期国债之间的利差必然要重新走阔。

利差走阔有两种方式:一是短端利率下行,就是降息,但这和宏观政策基调不符,不可能实施;另一种办法就是长端利率上行,就是我们看到的十月份以来十年期国债价格的暴跌,成功地推升了长端利率。

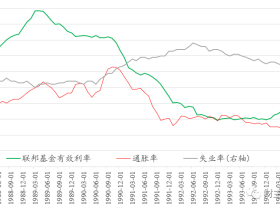

国债收益率上行就是市场利率上升,紧缩效应非常明显。我们的短期利率水平已经非常高了,1年期国债收益率已达3.6%,再紧缩可能引发系统性风险。为了贯彻中央关于不发生系统性金融风险的“底线思维”,吸取了2013年“钱荒”的经验教训,央行采取了“锁长放短”的操作方式。“锁长”就是锁住长期的流动性,比如严控住房按揭贷款的额度,“锁长”的结果自然就是长期利率上升;“放短”就是保持短期资金面的宽松,通过三个月到一年的MLF的大量投放,保证短期流动性。短期资金宽裕,长期资金紧张,于是就有人动歪脑筋,把短期资金用于长期用途,这便是央行严查消费贷进入楼市的背景。

2013年同样是“锁长放短”,但后来经济迅速冷却,央行最终没忍住,晚节不保。2017年不同之处在于房地产“去库存”告一段落,房地产绑架中国经济的情形有所缓解,但最终能否持续“保持战略定力”,还需观察。