最近数日,诸多大行机构对美国股市发出警告之声:美银美林认为市场处于“非理性繁荣”,而德意志银行则声称市场上正发生“非常不寻常”的事情。比起这些警告之声,一些“不祥”的技术指标或许会更让投资者感到心惊胆战。

海外知名财经网站Business Insider周三撰文称,市场上一些最不祥的技术指标正在发出严重警告信号。Hussman Investment Trust总裁、前经济学教授John Hussman对于股市回报日益分化尤其感到担忧。

他指出,周二,纽约证交所创52周新低的股票数量超过了创52周新高的股票数量,在Hussman看来,这代表着市场格局的重大反转,凸显市场内部的恶化状况。

“兴登堡凶兆”(Hindenburg Omen)和“泰坦尼克综合症”(Titanic Syndrome)正向股市发出严重警告。

所谓“兴登堡凶兆”,简单而言就是在纽交所有成交的股票中,创52周新高及新低股票分别占整体股票数目2.2%以上(坊间也有2.5%及2.8%的说法)。而在周二(11月14日),两者的占比均超过3%。

“兴登堡凶兆”是失明数学家米耶卡(Jim Miekka)于1995年发明预测美股跌市的技术分析,其后以1937年空难意外中坠毁的“兴登堡”飞船命名。

当标普500指数在创下历史新高的七个交易日内,纽交所创52周新低的股票数量超过创52周新高的股票的情况,就触发了所谓“泰坦尼克综合症”,这也是一个股票卖出信号。股市最近创收盘历史新高在11月8日。

此外,根据Hussman统计,至少40%的美国股票低于各自的200日均线。

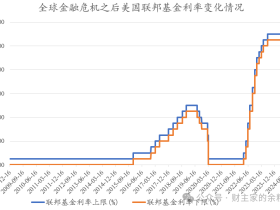

Hussman表示,这三个指标自2007年以来从未同时出现;当时金融危机正肆虐全球。在1999年时曾经发出过这一幕,此后互联网泡沫破裂。

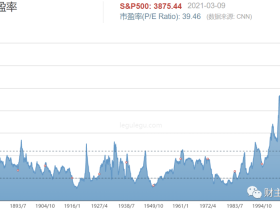

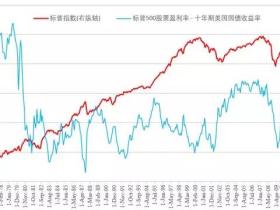

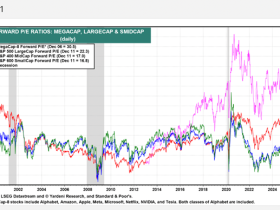

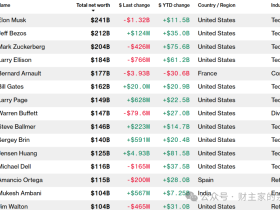

事实上,多年来Hussman一直在对股市大幅下跌发出警告。在最近的一篇博文中,他表示,随着投资者继续以高估值购买股票,华尔街已经“彻底疯了”,他预计未来10年股市将出现负回报。

根据美银美林(Bank of America Merrill Lynch)最新的月度基金经理调查,声称承担“超过正常水平”风险的基金比例刷新了纪录。该行对资产管理总规模达6,100亿美元的基金经理进行了调查。

平均现金配比下降至4.4%,为2013年10月以来最低,也低于10年平均水平。根据美银美林调查,尽管基金减持现金,但创纪录的48%的受访者认为股市高估,这是“非理性繁荣”的迹象。

美银美林在过去几个月一直在就市场状况不稳敲响警钟。Hartnett在7月时曾警告称,央行收紧政策可能会刺破他所称的“风险资产泡沫”。

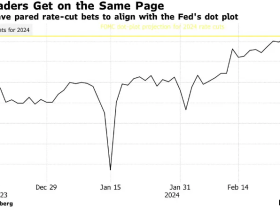

在德意志银行(Deutsche Bank)看来,目前美国股票市场上正在发生一件“非常不寻常”的事情:标普500指数已经有12个月没有出现3%-5%的下跌幅度了。

根据德银观察,历史平均水平是每2到3个月,会出现如此跌幅。如果再超过两周,股市仍然没有出现如此大的回调,那么将创下有史以来最长记录。

德银首席策略师Binky Chadha在近期的一份报告中指出,股市在如此长的时间里没有出现3%-5%的回调,这是非常不同寻常的,有望创下二战以来最长的记录。

Chadha称,德意志银行预计明年将有更多有规律的3%-5%回调。Chadha指出,当投资者持有过于庞大的股市看涨押注时,当经济增长意外之好并有理由相信局势可能会恶化时,又或者出现意外负面的催化剂因素,那么从历史上来看,这种回调就会出现。

在近期诸多投行的警告声之中,美国股市周三也收盘走低。标普500指数收低14.25点,或0.55%,至2,564.62点。纽约证交所跌涨股家数比为1.78:1。

本文由和讯美股整理自FX168

评论