2017年6月5日,烟雨弥漫着陆家嘴座座高楼,恰似笼罩在股民心中的愁云。这两年,沪深以及创业板指数不断走低,交易量跌至冰点。

2015年的这波A股大牛市,伴随着移动互联网和金融科技浪潮,点燃了互联网证券的创业浪潮。

那时候,沪深两市单日最高交易量突破2万亿元,而如今交易量降低到不足4000亿元,成交量不足为两年前最高成交量的20%。

而如今,A股泡沫退去,移动互联网、Fintech浪潮正在袭来。但现实是,BAT巨头掌控着互联网流量的分配。金融信息服务商同花顺东方财富用户数量庞大。富裕的国有券商拥有牌照优势。

巨头林立的时代,创新者们选择了被主流看不起或被忽视的边缘尝试:方三文旗下的雪球,其证券私募基金管理规模悄然突破20亿元,今年有望突破50亿元;巫天华3年融资了4亿,正在构建华人领域第一美股券商,腾讯系创业者李华选择了港股赛道……

他们能否成功从边缘走向中心?在这个平行多维的世界里,今天讲一讲他们的创业故事。

1、雪球实验:重建信用

“未来,雪球有望成为中国最大的证券私募基金孵化平台。”2017年5月25日,雪球创始人方三文笑着对华尔街见闻说,而这一目标,他期望在创业12年后实现。

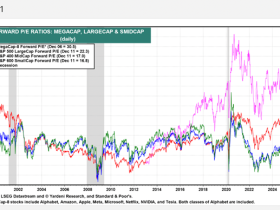

时针拨回到2010年,A股历经2007年的大牛市与2009年的小阳春,美股正经历一波牛市。

这一年的3月,35岁的方三文与网易告别,创立了雪球。

方三文之前一直是一个媒体人,他曾经在《南方周末》、《21世纪经济报道》、《南方都市报》、网易从事了13年的媒体工作,做过记者、编辑、副总编辑,他的工作一直围绕新闻内容生产。

方三文经历的媒体时代,正好是中国媒体大变革时代,先后经历了纸媒市场化、互联网化、移动互联网三个大的转折。

“我一直都很焦虑。”方三文回忆,他不看好媒体的内容生产方式和广告盈利的商业模式。他期望通过内容打通交易。前路怎么走,他一直在探索。

那时候,他做了一个自己生产内容的网站“i美股”,每天做的工作就是撰写那些可能给投资者带来价值的信息。

很快,他发现这个模式有问题。当时大概每天也就生产二三十条信息,但每天中国媒体关于上市公司的报道有两三千条,这二三十条就像是在海里加了一瓢水,翻不起浪花。

“火灾现场的当事人比记者知道更多。持仓者比分析师和记者更专业。”方三文说,13年的媒体经历,他选择彻底互联网的方式运作雪球。

2012年,方三文做了一个让所有内容从业者震撼的事情:撤掉雪球财经所有内容团队,让用户产生内容。时至今日,150名员工的雪球内容运营人员不到20人,主要负责维持社区秩序。如今,雪球用户增长到1300万,每天生产30万条内容。

方三文在内容生产领域的大变革,也彻底改变了雪球以后的商业模式。

2015年前,方三文一直在探索如何切入交易,沿着“内容—策略—交易”这条路探索,他坦诚:“传统做内容出身的人,离交易有点远。”

“淘宝把店主从特定的少数人变成不特定的多数人,Uber把出租司机从特定的少数人变成不特定的多数人,微博把记者从特定的少数人变成了不特定的多数人。雪球是把投资管理人从特定的少数人变成了不特定的多数人。”最终,雪球找到了一条走向投资的方法论。

方三文认为,投资能力这个东西是这个世界上极为稀缺的,不是985高校、常春藤能够培育的,长期炒股也未必能掌握,它是先天禀赋、性格和思维方式跟后天的经验相结合的一种能力。一个木匠和中专生的炒股水平也许高过一个基金经理。

要获得投资能力,一定得基于一个大样本,并且有可行的工具。这是方三文对这个问题的看法。

让用户生产内容之后,雪球创造了这样一个场景:让每个用户都能通过创建投资组合,展示和验证自己的投资策略。运营几年来,如今雪球用户创建的投资组合达到110万个。相当多用户表现出持续的投资能力。

有没有可能让有投资能力,愿意从事资产管理工作的用户成为基金经理呢?

其实理论上来说是行得通的:用户只要自己考取基金从业资格,受雇于某一家备案的私募基金管理人公司,同时将产品在基金业协会备案,那么他就成立了自己的证券投资私募基金。

按这个方式,雪球联合券商、行政管理服务商给用户提供了一条龙的报务,让他们能够尽快成立自己的证券投资私募基金。雪球将这个服务命名为“私募工场”。

目前,在雪球私募工场挂牌的基金已经超过130只,而有初步意向的管理人超过3000人。

“除非有很好的个人信用,发起时一般都以自有资金为主,所以风险不大。设立后有好的净值表现,并且管理人能在雪球建立个人信用和人格化的形象,后续资金会源源不断。”方三文说。后续资金主要是两个来源,一个是雪球内合格投资者的认购,另外一种是雪球通过跟资金方的合作,成立FOF,投资于精选出来的私募。目前雪球已经成立了两只FOF。

“市场上从来不缺资金,但是缺投资能力,更缺的是投资人对管理人的信任。”方三文说,雪球的社区价值就在这里得到了体现。管理人通过在社区的活动,比如讨论投资理念、投资策略,分析公司和行业,逐步建立自己的信用,如果他的策略能够通过产品净值得到验证,那么信任会进一步升级,最终,社区“粉丝”可能就成了投资人,雪球最后达成投资需求与投资能力的链接。方三文说,传统的金融机构,通过牌照、富丽堂皇的办公场所、看起来训练有素的从业人员建立信用,但在社交网络的时代,一切都可能会变,雪球做的就是这种变化的尝试,这种尝试的核心是重建信用。

方三文拿出手机示例,一个私募产品名叫“自由之路子基金”的用户粉丝24万,他2016年4月创立该产品,起步资金为1亿元,如今产品规模达到7亿元,刚刚一年,其收益率达到了22.5%。后续增长的约5亿元资金主要是来自雪球内合格投资者的认购。他再展示了一下这个管理人的雪球主页,上面除了投资话题之外,还显示“楼主”到北京郊外拍摄星星,携带家人到外地旅游。“这些并不是没有价值,其实也是管理人人格的一种展示,会起到增信效果。”

运行一年,雪球证券私募基金孵化平台突破20亿元,而方三文预计今年该基金规模将突破50亿元。

雪球在这里面的商业模式是什么?其实很简单,就是基金利润和管理费的分成。

依赖于私募基金发行及其他业务 ,雪球今年有望实现将近1个亿的营收,但仍然走在盈亏平衡线上。7年里,雪球似乎一直是一家慢公司。雪球7年获得超过3亿人民币的融资,从估值的角度看,依旧称不上“独角兽”。

“我们需要时间,很幸运的是,雪球的业务,时间是朋友,净值需要积累,信用需要积累,等积累到一定程度,它也许就爆发了。”方三文说。

2、老虎的兴趣:华人美股第一大券商

“老虎证券将成为华人领域最大的美股交易券商。”2017年5月27日,老虎证券创始人兼CEO巫天华向华尔街见闻表示。短短3年内,老虎证券获得超过4亿融资,估值达到几十亿元。

巫天华人生的改变源自2014年3月,30岁的他告别了工作8年的网易,创立老虎证券。

“那时候,没有想过这个市场到底有多大。”巫天华坦诚道,2014年互联网金融P2P创业大潮风起云涌,A股股民数量过亿人。但是他还是没有进入这些看起来赛道很宽的领域。

巫天华选择了他最热爱的领域。2005年,清华大学计算机系大四的巫天华兼职加入网易有道早期团队,七年下来,他成为该团队的骨干人员。

网易给了他股票期权,也帮他打开了整个美股世界。巫天华拥有良好的技术和数学功底,同时懂得金融知识,他根据互联网公司技术产品的变化,为该业务构建数学模型,并测算上市公司业绩变化。在网易工作之余,他从美股淘到了第一桶金。

在巫天华看来,美股和A股有太大差别,这里不是赌场,他能通过对互联网产业趋势的观察,加上专业的测算判断实现稳定赚钱。

和巫天华一样,来自互联网公司的许多技术人员,都热衷炒美股。中国主要的互联网公司大多在美股上市。活跃的巫天华很快构建了一个圈子,交流互联网技术与数据,在线下和线上交流投资机会。

巫天华发现,这个圈子里人员结构非常丰富,有几千万美元的散户,也有管理过亿美元的机构。在交流过程中他发现,美股交易软件有很多痛点:开户冗杂、入金麻烦、无本地化服务,软件体验差、费用率高等。还比如,无法看到实时交易数据,无法看到盘前盘后数据,不知道公布财报的准确时间,交易速度慢。

正是怀着解决美股交易痛点想法的巫天华,走上了创业的道路。

巫天华源自兴趣的创业,意外得到了投资人关注。巫天华是美股大V,并在网上发布付费期权教程,真格基金合伙人李剑威正好对这个课程感兴趣,还付费每周进行交流。

李剑威认为,巫天华是他见过认识的所有做互联网技术的人里最懂证券的,又是其认识的做证券人里最懂互联网的,所以巫天华2014年决定创业时,自己就代表真格基金天使投资。此后,真格基金选择B轮、B+轮都跟进。

“创业我有很多运气的成分。”巫天华谈起融资,创业搭建团队后,2015年7月APP上线,当时成交量达到1亿美元。

而当时正是A股大牛市,互联网证券商东方财富市值突破2000亿元。那时候,一个偶然的机会,他见到了小米董事长雷军,公司获得了1亿元A轮投资。

获得投资后,巫天华迅速网罗了一大批爱好美股的互联网公司人才和金融人才。互联网人才来自网易、小米、腾讯;而金融人才来自高盛、国信证券等公司,他们在金融领域工作10年、20年。

2015年12月,借着美股的牛市,老虎证券交易达到30亿元。2016年,老虎证券上线期权业务,交易品种覆盖全美市场的正股、ETF、期权及衍生品。

2016年,老虎证券全年交易额达到1200亿元,同比2015年交易量增长30倍以上,占到中国美股交易增量市场的30%—40%的份额。

同时,2016年老虎证券营业收入突破亿元,同比增长十倍以上。目前老虎证券注册用户超过百万,但月活用户达到几十万。

美股的牛市,让巫天华赢得了第三、四轮融资。2016年12月,老虎证券完成2亿B轮融资,投资方包括华盖资本、真格基金、险峰长青等。2017年,老虎证券宣布完成1亿元B+轮融资,本轮融资由华创资本领投、真格基金、华尔街知名投资人罗杰斯跟投。

“我们幸运,同时也因为我们专注。”谈起3年获得4亿的融资,巫天华认为,在美股交易上,虽然国内中银国际、海通国际也在做同类业务,但是他们软件开发不够好;海外美股券商没有汉化,产品也没有中国移动互联网企业做得细致。

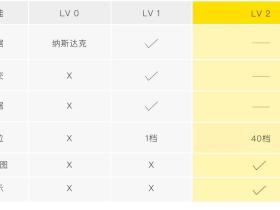

“将所有的钱用在一个点上,像针一样扎下去,解决用户痛点。”他举例说,比如老虎证券从底层技术到应用,全部是自己研发,每两周更新迭代一个版本;老虎证券每年从全球各个交易所如纽交所、纳斯达克、港交所等购买行情以及数据花费几千万,并且这些数据向用户免费。

巫天华放弃了赚快钱的商业模式:放弃进入交易数量更为庞大的A股,放弃在老虎上卖海外房产保险,放弃进入一级市场。老虎证券的全部资源聚焦在服务交易,搭建自研交易系统、资讯内容、构建数据,提升交易体验。

“目前营业收入的主要来源经纪业务。”巫天华解释,还有一部分来自于融资融券的利息收入,还有很少一部分来自内容付费。

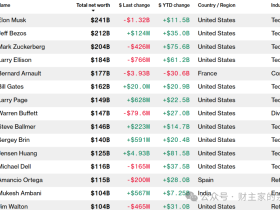

巫天华野心是,将老虎证券的业务扩张至全球。美股交易者全球1亿人,其中中国交易者约几百万,而目前老虎证券活跃交易用户只有几十万

“美国随便一个城市华人就有几十万,海外华人是一个巨大的市场。”巫天华表示,此外老虎证券已经向海外人士开发出了英文PC和移动交易软件。“中国的移动互联网在全球领先全球,老虎证券比美国交易券商体验更好,未来非华人的交易量会超越华人交易量。”

目前,老虎证券持有新西兰NZX牌照,美国盈透证券是老虎证券主要的清算合作方之一,为其用户提供订单的清算服务。用户资金存放于在清算机构的银行账户内,如花旗银行等,与老虎证券及清算机构的企业资产相互隔离。

老虎证券已经推出海外私募孵化业务,即将开展资产管理业务。巫天华还有更遥远的梦想,用技术提高金融效率,为全球提供一站式资产资产管理平台。

喜欢玩德州扑克的巫天华,似乎骑在了新世界的背上,他已经出发。

3、边缘到中心:堕落与逆袭

2015年大牛市,东方财富和同花顺创造的市值神话,让无数创业者跳入这个古老而常新的领域,在新的场景里构建没有边际的网络。

在这里,还讲一讲富途证券、牛股王,这些未来或许成为独角兽的创业者故事。

与巫天华网易业余炒美股的工作经历相似,在腾讯工作的搞技术人才李华业余玩起了港股。李华在腾讯工作8年后,选择了创立富途证券,如今这家公司获得腾讯的投资,对外称其估值达到60亿元。

目睹腾讯市值数倍增长的李华,对股票痴迷,2009年离职专职炒股,2010年他账户的资金从500万翻倍为1500万。但是他依旧不能从券商那里获得良好交易体验。李华回忆:“我登录了某个港股交易软件,发现界面设计的就像上个世纪80年代的样子。”

触发李华人生改变的是一盒月饼,某一年,其证券交易经纪人送给了他一盒月饼,理由是当年他贡献了500万的佣金交易。“要知道,以前QQ工作团队为了能顺利收取用户每月10元的会员费,就要认真听取每一位用户反馈和建议,为了改善产品、提高用户体验而彻夜不眠。”

李华感概,放眼全国,发现没有一家券商在港美股交易软件上做出点样子来,那时他就预测到这将会是一个非常大的市场。

李华克服重重困难,在香港设立了富途证券,并获得了券商牌照,并最先开启了互联网视频开户的模式。

2014年以来,随着沪深股市与港股打通交易,越来越多的内地投资者进入港股,富途证券作为桥梁,一下子站在了风口。2015年6月,富途从这三家机构得到了6000万美元的B轮融资。

2017年4月,据外媒报道,互联网券商富途证券即将完成一轮规模不低于1亿美元的融资,以扩充资本,推动公司的扩张计划。富途证券创始人李华表示,公司预计将在今年年中获得美国经纪业务牌照,计划在硅谷设立办事处。富途90%以上的客户来自内地,其交易软件有360万用户,其中近20万在其平台上交易股票。活跃客户数量一直在以每年500%的速度增长,李华预计这一增长速度未来两年还会保持下去。

与富途证券、老虎证券不同,更多的创业者选择A股这个本已是红海的市场。鞠盈禧、程峰等人正在这个红海中杀出。

2014年,鞠盈禧离开工作八年财经网站技术总监的岗位,主打社交+社区,两年时间,牛股王对外宣称获得3000万用户,并获得了4轮融资。

股灾过后的2016年,不甘寂寞、想跳入移动互联网浪潮的程峰,告别8年的TMT研究员、基金经理战线,迎着财经直播浪潮,创立麒麟财经APP。6个月后,麒麟财经获得华闻传媒5000万投资。

迎着新的浪潮和边缘的机遇,创业者构建的新互联网证券正一步步崛起,逆袭。而更多的互联网创业公司,随着熊市的到来,正在大批的死去,如曾经在牛市日志中天的配资企业。

有人崛起,有人沉沦。

2000年张长虹缔造的大智慧,错过了互联网浪潮,丢失了互联网证券咨询牌照,正深陷亏损。月活1300万用户的大智慧,市值跌落至75亿元左右。

而科技浪潮依旧正大步涌前。互联网浪潮、移动互联网浪潮下的去中介革命尚未完成,智能金融时代已经到来。

科技金融的巨变,最典型的公司就是贝莱德——美国规模最大的上市投资管理集团,2017年第一季度财报显示资产管理规模达到5.4万亿美元。前不久,贝莱德裁掉超过40个主动基金经理的岗位,其中包括7名投资组合经理,转而用机器人代替。

在太平洋彼岸,Alphasense、Kensho正在替代繁重的分析师搜索资料、整理数据工作。在中国,创业者们将会在新的时代构建怎样的王国?

![[2022最新]老虎证券美国新加坡及中国最新开户优惠——最高送1股亚马逊](https://www.mg21.com/guide/wp-content/themes/begin/prune.php?src=https://www.mg21.com/wp-content/uploads/2/tiger.png&w=280&h=210&a=&zc=1)

评论