文:路财主

在讲人民币汇率之前,先讲个小故事。

假定有两个海岛,A岛上的人采用黄金做货币,以种植水稻和小麦为生,他们一直吃白米饭和煮麦子,吃得都快吐了,从来不知道吃肉可以增强体质;B岛上的人采用白银做货币,以放牧为生,他们一直吃牛肉羊肉,吃得腻歪腻歪的,根本不知道粗粮更有利于健康。

后来有一天,两个海岛通航了,人们开始接触,他们互相感叹,哇,你们吃的东西原来都好好吃哦!于是他们开始交换,2袋麦子1头羊,10袋稻谷1头牛……

粮食换牛羊的贸易发生之后,A海岛的人增强了体质,B海岛的人更加健康,世界真正变得“你好我好他也好”——显然,基于平等自愿的交换使得原来两个孤立海岛上的人们享受的福利都得到了大幅度增加,是个大大的好事。

后来发现,小麦、大米或者牛肉、羊肉交换还是不太方便,于是就确定了直接用黄金和白银进行兑换,然后再到各自的岛上购买相应的商品——黄金与白银的兑换比率,就是今天所谓的“汇率”。

后来,有人干脆不再做实物贸易,专门琢磨黄金和白银的兑换比率问题,把A岛的黄金运到B岛,或者把B岛的白银运到A岛,赚取货币差价,这就是外汇套利交易。

再到后来,A岛和B岛的人,都用没有任何价值的纸币代替了黄金和白银,A岛的纸币叫Dollar,B岛的纸币叫RMB,A岛的货币制度信誉比较好,其纸币可以通行所有海岛,而B岛的货币制度信誉一般,纸币只能通行于B岛。

这个时候,A岛和B岛的纸币汇率该怎么定呢?

表面上,汇率盯着的是各国纸片兑换纸片的数字大小,实际上心里琢磨的,可是这张纸片所代表的产品和物资的价值——要不然的话,2009年津巴布韦可就赚大发了,这个国家当年发行了面值100万亿元的大钞,如果和美元按照1980年津政府所确定的0.68:1的汇率,一张纸就可以把全世界的商品和服务给买光!

外汇交易的背后,是商品和服务流动,但“你好我好他也好”也是有前提条件的——最极端的情况,比方A国什么资源和产品都有,而且物美价廉,而K国资源匮乏而且非常贫穷,会出现什么情况呢?

答案是:

A国的纸币远比K国的值钱,就如同现在美元与朝鲜币的对比。

(一)1949年-1994年

中华人民共和国成立之初,整体而言和今天的朝鲜没什么区别,而且人民币一开始就发行量巨大,而美元则是已经被确定的世界货币,值钱得很——1950年,我们人民政府规定的人民币兑美元的汇率是42000。

你没有看错,就是42000元人民币兑换1美元。

刚刚建国那会儿,因为外汇资源紧缺,我们实施的是政府集中外汇的管理制度,人民币汇率其实意义不大,主要是用这个价格收兑侨胞以及民众手中的外汇——毫无疑问,这个兑换是单向的,政府用人民币收兑你的外汇,你不可以用手中的人民币兑换外汇。

因为百废待兴,有外汇的人当然也要为国家做点贡献,所以人民币逐渐“升值”,1950年升值为27500,1951年升值到22380。

1951年底,人民币基本统一了国内货币,人民币略有贬值,兑美元汇率变成了26170,此后1952年到1953年,人民币兑美元汇率维持在26170的水平。

1955年,中国实施货币改革,发行新的人民币,新旧币的兑换比率为1:10000,为了体现新币信誉,政府确定新人民币和美元的汇率为2.4618。

因为实施绝对集中的外汇管理,人民币兑美元汇率十分稳定,稳定到15年时间都没有一丁点儿变化,一直到1970年,人民币兑美元的汇率一直是2.4618。

看起来,那个时候人民币很值钱咯?

不,你想多了。

彼时的中国,轿车、电脑、飞机及各种机械装备皆不能造,不仅如此,我们还迫切需要美元在美国乃至世界市场购买先进的设备与技术;另一方面,外国人即便在这个时候拿到了大把人民币,在中国市场上也买不到什么东西……

更重要的是,普通人根本没任何机会接触外汇,想用人民币兑换美元,你既没有资格,也没有机会,更会被怀疑有政治思想问题。

当然,新中国一天天地好起来,而帝国主义却一天天地坏下去。

因为没有能力维持35美元/盎司的美元黄金兑换比率,1971年8月15日,美国总统尼克松宣布关闭黄金兑换窗口,二战以来的布雷顿森林体系轰然倒塌,世界人民一下子都觉得美元不值钱了。

为了体现“好起来”和“坏下去”的对比,人民币汇率开始调整:

1971年,变为2.2673;

1972年,变为2.2401;

1973年,变为2.0202;

1974年,变为1.8397;

1975年,变为1.9663;

1976年,变为1.8803;

1977年,变为1.7300;

1978年,变为1.5771;

1979年,变为1.4962;

……

人民币兑美元汇率,就这样一路从2.5升值到1.5,帝国主义完全被比了下去,而我们则是好到了极点。

虽然说,在人民币一天天“好起来”的同时,中国的对外贸易几乎一直都是赤字(进口比出口多),外汇也一直都是中国最紧的资源,一直都由国家集中管理,当汇率好到了极点的同时,我们的外汇也紧缺到了极点……

为了获取外汇,1979年7月15日,中央正式批准广东、福建两个侨胞大省,在对外经济活动中实行特殊政策、灵活措施,迈开了改革开放的历史性脚步,对外开放从此成为中国的一项基本国策。

1980年,我们终于对人民币进行“适度贬值”,人民币兑美元汇率变为1.53。

从1981年到1984年,为适应外贸进出口业务,中国开始实施双重汇率制度,除官方汇率外,另行规定一种适用进出口贸易结算和外贸单位经济效益核算的贸易外汇价格,该价格根据当时的出口换汇成本,确定为2.8。

对外开放之后,和外国人做起了生意,我们就知道了人民币价值究竟几斤几两,官方兑美元汇率也逐渐调整:

1981年调整为1.7051;

1982年调整为1.8926;

1983年调整为1.9757;

1984年调整为2.3270.

1984年中国粮食取得大丰收,工业生产也出现了高速增长,于是在1985年1月,政府大胆宣布取消双重汇率制,改为固定单一汇率制度,美元兑人民币汇率设定为2.3——但人民群众不体谅政府放开汇率政策,很多企业和个人跑去换外汇,这导致这一汇率在实践中被发现明显高估,到了年底就给调整成了2.93。

人民币汇率下调的同时,为了鼓励出口,国家提高了出口企业的外汇留成比例,按照进出口市场对人民币的供求状况,设定一个外汇市场调剂汇率——这应该算是中国最早的市场汇率。

但区分官方汇率和调剂汇率,意味着中国依然在实施双重汇率制度。

毫无疑问,这一阶段出口企业挣回来的外汇,还是要全部上缴国家,然后,国家会核算每一年出口企业的总体成本,然后按照这个成本给出口企业兑换成人民币。

从这个意义上说,1985-1993年,中国其实存在着三重汇率制度:

官方汇率;

企业进口的调剂汇率;

企业出口换汇的成本汇率。

其具体数值见下表。

朱镕基就任中国人民银行行长之后,为了促进出口和对外开放,人民银行发布了《关于进一步改革外汇管理体制的公告》,宣布实现汇率并轨,实行以市场供求为基础的、单一的、有管理的浮动汇率制。

1993年底,中国实施汇率并轨制改革,1994年元旦人民币官方汇率瞬间贬值46%,从5.8变为8.7,人民币与美元非正式挂钩。

从此,中国才有了真正的单一汇率制度。

(二)1994年-2014年

从1994年起,人民币与美元非正式挂钩,一开始确定汇率为8.7,后来又略有调高,在接下来大约10年的时间里,人民币兑美元只能在8.27至8.28元非常窄的范围内浮动。

美元兑人民币1:5的时候,中国国内生产一样产品,在国际市场能卖到1美元,而其全部生产成本为4元人民币,企业有20%的利润可赚,自然会去生产。同样的产品、同样的国际价格,同样的企业,同样的生产成本,如果汇率变为1:8,100%的利润,那企业可赚大发了,会加班加点地多生产这种产品;相反,如果汇率变为1:3,企业每生产一件产品要亏掉1元钱,企业就无法支撑下去了,只有两个选择——要么提高国际上的售价,要么只能破产倒闭……

在实施单一汇率制度的同时,政府也取消了企业外汇留成和上缴制度,转而实行强制结汇制度,中资出口企业必须将出口所得外汇悉数到银行进行结汇,然后,央行主导下在全国建立统一的、规范性的外汇市场——这个外汇市场不同于此前的外汇调剂市场,其交易主体是银行。“私人部门—银行—央行”这样的结售汇闭环形成,使得央行对货币政策与贸易、汇率等的控制力大大加强,保证了汇率的稳定性。

可以说,这是中国历史上最成功的一次汇率改革。

“汇改”当年,我国就一改过去多年的贸易逆差现象,经常账户实现54亿美元顺差。接下来,稳定而廉价的汇率,为我国外向型经济发展创造了极为有利的环境,低廉的劳动力、便宜的土地成本、便利的交通运输条件,促使海外投资纷至沓来,这一切汇合起来,最终开启了中国经济的崛起之路。

2001年,我国加入WTO,对外开放进入新阶段。中国很快演变为“世界工厂”,出口迅速成长,外汇储备成倍增加,从1993年到2005年,中国外汇储备迅速由200亿美元增加到8200亿美元,成为当时全球第一大外汇储备国。

随着我国外汇储备积累越来越大,2003年以来国际社会要求人民币升值的诉求越来越强烈,国内外关于人民币是否该升值、该升多少的论战不断升级,美国和欧洲方面通过经济、政治等形式向我国施压,要求人民币升值。

压力之下,2005年7月21日,中国人民银行正式宣布废除原先盯住单一美元的汇率政策,开始实行以市场供求为基础、参考一篮子货币进行调节、有管理的浮动汇率制度,并在2006年引入询价交易方式和做市商制度,改进了人民币汇率中间价的形成方式。

这是人民币汇率制度自1994年以来的一个重大变革。

然而,2008年金融危机的爆发,使得中国汇率改革之路暂停,中国又再度恢复了紧盯美元的汇率战略。

尽管人民币兑美元汇率逐渐由2005年汇改前夕的8.3逐渐升值到2010年6月份的6.83,但由于惯性,这种参考一篮子货币的汇率制度并没有阻止中国外汇储备的急剧增加,中国对欧美国家的贸易顺差仍然大幅增长。到了2010年4月份,中国外汇储备已高达2.43万亿美元,占到全世界各国政府外汇储备总和的1/3。

也正是在这一过程中,中国经济迅速崛起。1994年汇改当年,在汇率大贬值的情况下,中国GDP全球排名依然超越墨西哥和西班牙,从上一年的第10跃居第8,此后——

1996年,经济规模超过加拿大,位居全球第七;

2000年,经济规模超过意大利,位居全球第六;

2005年,超过法国,位居第五;

2006年,超过英国,位居第四;

2007年,超过德国,位居第三;

2010年,超过日本,位居第二;

2014年,成为全球第二个GDP超10万亿美元的国家,达到美国的60%。

我总结了一份表格,是1993年迄今人民币汇率(以年末汇率为准)、GDP总量、全球排名及其与美国的对比。图中1994年、2005年和2015年为中国汇率改革的重要年份。

与汇率制度变革同步的是中国的基础货币发行变革。

1994年之前,中国长期依赖于再贷款和再贴现发行基础货币,货币发行没有强有力的约束条件,发行量很容易失控,这进而导致了人民币信用的不足。1994年,人民币决定从外汇那里借来信用——因为施行强制结汇制度,人民银行成功将人民币基础货币发行与外汇储备挂钩,将其变成最主要的货币发行途径。

从1995年开始,再贷款、再贴现在基础货币发行中的比例持续下降,而外汇占款比例稳步上升,从最初的30%,到2013年末已经上升到83%。

就这样,人民币把锚绑定在外汇上,一直持续迄今。

因为中国的出口规模巨大,2010年以后,不仅欧美发达国家强烈要求人民币升值,巴西、印度、俄罗斯等与中国贸易有关的新兴国家也开始大声呼吁人民币升值。于是,2010年6月19日中国人民银行宣布,进一步推进人民币汇率形成机制改革,增强人民币汇率弹性,坚持以市场供求为基础参考一篮子货币进行调节。

到2013年底,人民币兑美元汇率已经升至6.1左右,这成为人民币1994年汇改以来的最高点,而就在2014年年中,中国外汇储备也达到历史顶点3.99万亿美元。

(三)2015年迄今

2013年底,美国开启QE货币政策正常化进程,美元随之走强,由此带动人民币相对于全球其他主要货币有效汇率贬值,在此期间,中国经济增速也有所放缓,这使得市场对人民币汇率由升值预期转向贬值预期。

2014年中国外汇储备规模逐渐下降,又证实了这一市场预期的正确性。

2015年8月11日,中国人民银行宣布优化人民币对美元汇率中间价报价机制,同时央行在8月11日当天一次性将人民币兑美元汇率中间价贬值1136个基点,人民币汇率又是瞬间从6.1左右变到6.3左右。

“8.11汇改”对市场造成不小的冲击,此后人民币汇率进入一年半的贬值区间,与人民币贬值相对应的,是资本的大规模流出。

面对市场汇率的剧烈波动和民众极为强烈的人民币贬值预期,央行不得不再次施加干预,2016年2月正式发布新的人民币汇率中间价的定价公式,即“中间价=上一交易日收盘价 + 一篮子货币汇率变化”,要求做市商在对中间价报价时,适度调整人民币兑美元汇率,以维持人民币对一篮子货币汇率的基本稳定。

然而,这并没有改变民众的贬值预期。人民币兑美元汇率仍然一路下跌,到2016年底已经跌至极其接近7的水平。

2017年1月1日,市场传闻央妈断然出手,在离岸外汇市场大笔买入人民币而卖出美元,由此造成人民币剧烈升值,从接近7的水平,2天之内汇率就变成了6.8左右,打得人民币空头哭爹叫娘。

2017年5月26日,央行宣布,在汇率中间价定价机制中引入“逆周期因子”。逆周期因子反映市场供需情况的汇率变动,经过逆周期系数调整后得到,至此形成了现行的“上一交易日收盘价+一篮子货币汇率变化+逆周期因子”三个因素共同决定的汇率中间价形成机制。

人民币汇率的单边贬值预期逐步化解并逆转,人民币汇率升值一直持续到2018年4月份,此后由于美联储的加息预期等各种原因,美元一路走强,人民币再次进入贬值周期并持续迄今。

2019年初,人民币也曾有过短暂升值,我在当时还写了文章提醒大家,这次升值的极限就在6.4-6.5……

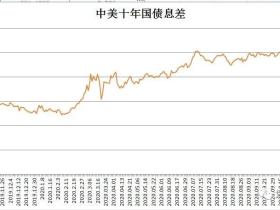

2015年以来人民币兑美元汇率变化见下图。

就在8月5日,人民币突然破7,按照央妈的说法:

有人就问我了——

那你说,这破7的事儿,央妈到底是主动还是被动?

诚然如央妈所说,这个“7”不是年龄,过去就回不来了,也不是堤坝,一旦被冲破大水就会一泻千里——7这个数字关口本身,意义的确不大,但是,作为民众看待汇率的心理关口,它却意义重大。

按照我在“这一轮人民币升值的极限”一文中的估算,用M2与GDP的比例来看,人民币兑美元的均衡汇率,大约在7.3左右。但是,在过去5年的价格范式之下,6-7一直是人民币汇率的长期盘整区间,在技术上具有重大的趋势性意义。

现在突破这个区间,意味着原来的范式被改变,我们需要重新考虑人民币价格的范式。

老实说,我并不认为从7开始,人民币就要开始一路贬值。而是认为,这意味着央妈对于人民币汇率波动的容忍范围提高。允许人民币汇率破7,一方面的确是美帝不断关税施压的结果,但另一方面,经过长达近3年的酝酿,民众对于人民币贬值也有了充分的预期。这次的破7,就成为中国金融政策制定者测试民众对于汇率波动的接受度的一个事件。

借用我们国人最熟悉的辩证法逻辑来看,人民币的破7,一方面是国内外经济压力的客观反应,另一方面也是我们央妈有意放开的结果。

中美贸易战最糟糕的情况已经出现,如果不出现更糟糕的大事件,如果国际关系不发生根本性变化的话(比方战争爆发之类的),如果非要我给出来一个接下来半年人民币汇率的波动区间,我的答案是——

6.7-7.3。

贴一张由东方证券邵宇所做的过去60年人民币名义有效汇率、实际有效汇率、美元有效汇率、美元实际有效汇率以及人民币兑美元官方汇率的变动图。

最可玩味的是,人民币兑美元汇率刚刚破7,美国立即宣布将中国列入汇率操纵国,我也真不知道该怎么评价当代金融市场——

每当你操纵市场的时候,你得到的是全世界的理解;

每当你顺应市场的时候,你就会被众人指责操纵。

建议嘛,是大家把索罗斯的话再温习一遍:

“世界经济史是一部基于假象和谎言的连续剧。要获得财富,做法就是认清其假象,投入其中,然后在假象被公众认识之前退出游戏。”

评论