文:路财主

前天发了“抄底港股”,并且注明“再有大跌,拿桶来接”。

没想到,很多人就问:

港股究竟有没有可能再来一个大跌呢?

——这当然是有可能的。

先来看一个港股估值尽可能长的历史——1973年全球开启浮动汇率时代,这让股市与以前的金本位时期完全不同,所以我们就从1973年开始考察。

1973年迄今,港股有7次的估值低于当前阶段的10倍市盈率(见下图)。

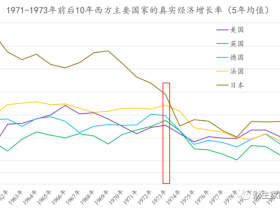

1973年3月,西欧出现抛售美元、抢购黄金和马克的风潮,随后欧共体(欧盟前身)决定对美元实施浮动汇率,全球固定汇率制度崩溃,导致了港股大跌;到1973年10月,中东石油禁运更是导致全世界经济陷入大衰退,港股大跌。1974年12月市盈率跌至7.3。

香港股市最严峻的考验,来自1982年美联储的美元紧缩政策。

当时全球经济陷入衰退,拉美更是爆发债务危机,香港股市一路下跌,最低时市盈率仅为5.5——需要强调的是,此时的美国国债收益率高达15%,这让全球的股市收益都相形见绌,港币也大幅贬值。接下来1983年又逢中英谈判讨论香港归属,人们怀疑香港的自由经济可能被关闭,所以股票熊市持续时间很久,从1982年一直持续到1984年。

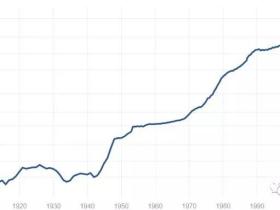

也正是在1983年,香港港元汇价与美元挂钩,实施严格的联系汇率制度,定为7.80港元兑1美元,延续迄今。

估值与当前接近的是1989-1990年,这次股市下跌是受大陆政治风波影响。此时香港对大陆进行产业转移已达10年之久,人们担心大陆政治风波可能会影响香港产业,所以股市大跌,市盈率跌至10倍左右。

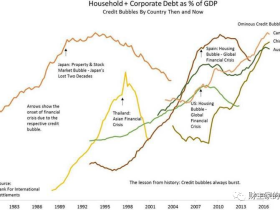

1997年的亚洲金融危机让香港楼市和股市都经历了深度下跌,股市在1998年8月最低跌至市盈率为8的水平。

2008年的金融危机再次使香港股市遭遇重创,最低市盈率跌至7.6的水平,不过此后伴随着全球印钞步伐开启,全球股市强劲反弹,港股也随之走高。

2012年5月,伴随着A股的一路走熊,港股也一路走低,恒生指数总体估值跌至8.8,这是港股估值历史以来少见的一次阴跌至10以下的水平。

2015年底到2016年初,随着大陆的杠杆牛股市泡沫破裂,深受中国股市影响的香港股市也一路下跌,最低时跌至市盈率仅为8的水平。

46年间,剔除1982年的美元信用极度紧缩(这种情况现在发生的可能性基本没有),港股历史最极端低估值,也就是市盈率大约在7-8的水平。

作为全球最为国际化的金融市场之一,港股估值历史以来就深受国际金融局势影响,而美国国债收益率是香港股市估值最好的对比指标之一。如果考虑美国国债收益率的持续下降,对港股进行相对估值,则只有2012年7月和2016年2月这两个月港股估值比现在还要低;2009年的港股低点,考虑了美国国债收益率之后,其实高于目前的估值。

大家公认的是,港股目前估值的确很低,但股市嘛,若遇大熊市,只有更低没有最低,而港股大跌的主要风险又有哪些呢?

A股毫无疑问是影响港股的极为重要的因素。

2008年以来,港股上市公司中内地企业比重越来越大,2012年和2015-2016年的港股估值低点,基本都是被A股给带下来的。2015年以来,港股中大陆企业数量已占据半壁江山,市值占比更是在2/3左右,不少市值较高的大陆企业,大都选择A+H股模式(香港和大陆分别上市),国内经济好坏和企业经营状况将直接影响港股的表现。

关于A股目前的估值,我曾经写过“这张图,为什么在预测A股的买入点上这么神?”一文,介绍“股债轮换指标”,认为一旦A股PE中位数低于中国10年期国债收益率倒数,基本意味着A股低点出现,这一方面是市场的自然运行结果(市场估值),另一方面也是中国决策机构货币政策所能接受的限度,这才造就了一个对低点判断如此灵敏的结果。

目前中国十年期国债收益率倒数再度超过A股市盈率中位数,政策呵护明显,明晟指数也纳入A股,市场整体不悲观,众多因素决定A股再次深跌的可能性很小。

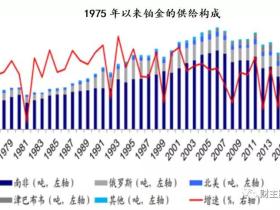

对港股影响极大的另外一个因素是美股。

我在此前的多篇文章中谈过,美股目前估值处于高位,从150年来判断美股是否高估最有效的指标席勒PE(周期市盈率)来看,美股目前处于明显的高位。

与此同时,2年期美国国债收益率和10年期国债收益率倒挂,预示着美国经济在2年之内有极大概率陷入衰退。

如果美国经济陷入衰退,5%的跌幅显然不是美股下跌的终点,在我看来,这才是港股大跌可预见的最大风险。

不过,近10年来随着中国经济的崛起,美股及美国经济对香港股市的影响力在持续下降,而中国的影响则逐渐上升,即便美股出现暴跌会影响港股,但个人认为这也不过是终极一跌。

对香港股市更根本的影响,当然是中美关系及香港政治冲突,但我认为毛衣战打到现在这个地步,美国已经对中国全部的对美出口商品征税,再坏还能坏到哪里?而香港政治纷争已闹腾了半年,各方的诉求也都表达清晰,暴力行为越来越失去民心,该预料的糟糕情况也都被香港股市给Price in(如果没有这个的话,香港股市不会跌到现在这个样子),所以我认为这些问题已经不会成为诱发港股大跌的因素。特别是,港股中有2/3的上市企业市值是与内地经济关联甚密,其与香港本地经济的关系不大,基本不会受到本地冲突的影响。

当然,如果暴力行为加剧,乃至中央出手,这就意味着政治冲突升级,资本市场担心自由港地位受损,港股也可能还会有终极一跌,但因为市场对此已经有所预期,所以我估计,即使出现这种情况,港股跌幅也不会太深。

联系汇率是港股的另外一个命门,但我个人不认为香港联系汇率有太大问题。2018年10月,我曾专门写过一篇“港币会不会与美元脱钩”的文章(因原公号被封,有兴趣的人请点击本文左下角“阅读原文”),分析香港联系汇率的安全性。

港币1983年实施联系汇率迄今已有35年,唯一一次遭遇挑战是1997年的亚洲金融危机。当时的香港外汇储备仅有700亿美元,与此同时银行体系很大一部分资产遭受东南亚金融危机冲击而损失严重,金融体系高流动性资产储备不足,所以遭受对冲基金攻击汇率。

现在的香港,并不存在严重的财政赤字和贸易赤字。2008年金融危机以来,在金管局严格监管下,香港本地银行2017年平均资本充足率为18.7%,在国际上属于很高的水平,而且银行持有的高流动性美元资产超过4万亿港元(超过3万亿港元为外币资产),外汇储备高达4500亿美元,应付汇率攻击绰绰有余。

也就是说,只要政治上不出问题,中短期内港币联系汇率问题不大。有人传,外汇被北边借走,用于保护人民币汇率,这种观点遭到港府否认,而且我们也无法证实。

从46年历史估值上判断,现在港股是绝对的低估时期;

从A股和联系汇率影响上看,港股现在的估值也较为安全;

从中美关系和香港本地政治冲突的影响上看,目前的港股估值问题不大;

目前港股估值的最大风险,来自美股估值过高,但即便出现了这种情况,港股也不过是终极一跌,其风险并不像目前市场上所认为的那么大。

评论