文:凭栏欲言

央行数据,8月份社会融资规模增量为1.98万亿元,增量较上月近乎翻倍。

初步统计,8月末社会融资规模存量为216.01万亿元,同比增长10.7%,同比增速与上月持平。

其中,对实体经济发放的人民币贷款余额为146.82万亿元,同比增长12.6%;对实体经济发放的外币贷款折合人民币余额为2.23万亿元,同比下降10.3%;委托贷款余额为11.74万亿元,同比下降9.5%;信托贷款余额为7.75万亿元,同比下降4.3%;未贴现的银行承兑汇票余额3.33万亿元,同比下降12.8%;企业债券余额为21.65万亿元,同比增长11.3%;地方政府专项债券余额为9.21万亿元,同比增长43.1%;非金融企业境内股票余额为7.21万亿元,同比增长4.1%。

8月末,广义货币(M2)余额193.55万亿元,同比增长8.2%。

01

社融与M2裂口中的暴雷潮迹象

八月数据看,社融与M2裂口由7月的扩大转变为8月的缩小。

由于社融与M2裂口中潜藏着借新还旧的旁氏融资,裂口缩小将导致旁氏债务承压,暴雷潮增多。笔者文章《旁氏债务维系的密码》已有详述,不再赘述。

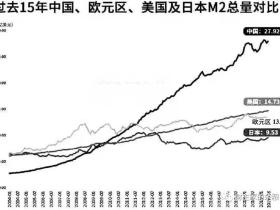

由上图(灰线)可以很清晰的看到。

1) 自2016.1-2017.8,旁氏债务规模扩张。

2) 2017.8-2018.12月,进入实质去杠杆阶段,旁氏债务承压,暴雷潮增多。

3) 2018.12-2019.7月,旁氏债务规模再次扩张,进入加杠杆阶段,暴雷潮有所缓解。

4) 2018.7月至今,旁氏债务规模有压缩迹象,去杠杆迹象似有显现,暴雷潮酝酿。

02

被动去杠杆?

2017年的去杠杆为央行主动去杠杆,但2019年8月的去杠杆迹象似乎主动性并不明显。

无论是自8月社融增量近乎翻倍看,还是自小微企业贷款支持力度来看,或是自地方政府专项债券余额同比增长43.1%来看,去杠杆似乎仍让路于防范系统性风险。

本轮去杠杆迹象初显或由贷款抵押物不足被动引发。

多数贷款需有足量的抵押物(房股为主),社融增速需要抵押物充足来支持,社融超越借新还旧的那部分(社融-旁氏)才会转化为M2,而抵押物价值却决定于M2,或者说决定于M2-CPI-GDP>0。

8月,M2增速8.2%,CPI增速2.8%,GDP增速需要低于5.4%,方可维持抵押物价值,GDP增速跳跃下滑这在数据上似乎是不可接受的。

或许有童鞋仍会质疑数据的可靠性,以动机来说,GDP当然或有高估动机,但CPI却有低估动机。即算动机落地(也可能并没落地),两个数据仍会互相对冲,保证公式结果的可靠。

以M2-GDP-CPI历史数据对房价的支持验证来看,公式计算结果是可靠的(笔者之前有专门文章分析)。参考公布数据M2、GDP和CPI,可以判断抵押物价值是否增长。

央行虽为民企发债增信担保,地方政府(专向债)也快速承担起加杠杆任务,这都有助于社融增长(也是M2增长),维持抵押物价值。

但效果看,没有解决银行贷款没有充分的抵押物的问题,抵押物价值不足问题已经出现(以二季度GDP数据6.3来做参考,M2-GDP-CPI=-0.9,负值较高,抵押物不足问题恐已比较严重),导致社融无法超速增长覆盖借新换旧规模,即M2快速增长能力受到压制,反过来导致抵押物价值或将具有进入杀跌循环的风险。

银行贷款更难找到合适的抵押物,更会顾虑风险从而惜贷,M2承压,加剧抵押物价值下滑。

目前维持抵押物价值策略或为限制资金进入房市(限制资金进入情况下,房价信仰可短期支持房价,抵押物价值问题尚不急迫),呵护股市,避免产生股权质押风险(本句纯属虚构,谢绝雷同)。

但参考社融与M2裂口收缩迹象来看,或已开始被动进入实质性去杠杆阶段。