我们知道,美国每七八年就会出现一次经济危机。但是,每次经济危机之前美联储的表现都很有意思,有人总结过历次经济危机爆发之前美联储主席的讲话,毫无疑问都是美国太平无事(不会有危机),但往往数月之后危机就疯狂地爆发。这以2007年11月29日伯南克的讲话最有意思,当时他首先说:“信贷紧缩加剧、住房市场低迷程度加深以及能源价格上涨可能会在未来几个月影响消费开支,他暗示美联储可能需要进一步降息以支持经济增长。”然后又说,“消费开支可望继续增长,美国经济将抵挡住目前问题的冲击而不会陷入衰退。”也就是说:问题是有的,但美国不会陷入衰退,大家该干什么去干什么就行了。结果约半年后,次贷危机像海啸一样席卷而来。

有意思的是,今天的美联储也是这种态度。现在美国的制造业、私人投资与出口数据低迷(问题是有的),但消费表现良好,美联储相信消费将继续拉动美国经济(前途是光明的),与当初伯南克所说的是不是差不多?

还有差不多的,我们经常听到有些领导的总结报告,大致的脉络一般都是这个套路:问题是有的,但前途是光明的。看看,美联储主席这个世界领导的讲话与领导的讲话套路是不是出奇的一致?

伯南克的讲话与美国历史上历次危机之前美联储主席的讲话都无差别,都是:“问题是有的,前途是光明的”。

其实这可以理解:第一,虽然长期来说,确实有人可以预测到危机必然到来,但要预测那一年或哪个季度危机将爆发几乎是不可能的,这就是危机的不可测性。如果危机是可测的,每个社会就可以使用所有的手段对抗危机,危机也就大概率不会爆发。为什么人们习惯于将经济危机称呼为黑天鹅?就是这个意思,因为它几乎是不可测的事件。第二,作为美联储主席,一言一行都可以左右世界金融市场的大局,一句话不慎,都可以酿成金融市场的惨案,所以,即便它们感觉到了危机的到来,也只能闷在肚子里,以坚定市场的信心。

所以,美联储主席是世界上最大的谎言家!基于危机的不可测性以及自身地位的影响力,它这个称号还会一直保持下去。

现在,危机的苗头毫无疑问已经在形成。

最近以来,金融市场最大的事件莫过于美国短期利率剧烈上行,这种上行表面看起来有点无厘头。

从上周一开始,由于短期利率剧烈上扬(周二高达10%,远高于美联储要求的2-2.25%),美联储不得不进场进行正回购,向市场注入数千亿美元的流动性,这种操作还在持续……

原因在哪?有专家解读为美国的新发国债有点多,这自然有道理。但美国债务市场是数十万亿美元的庞大市场,因为新发数百亿的国债就导致短期利率的暴涨,似乎说不过去。还有人归结于缴纳税款,请问,缴纳税款的事情无论哪一年哪一个季度都会发生,为何现在却造成短期利率的暴涨?显然,用这些原因来解释都不太合理。

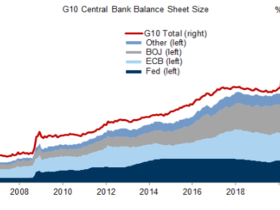

次贷危机之后,以美联储为代表的各国央行开始大放水,这就造成一种十分强烈的预期,央行是无底线的,可以肆意印钞为市场兜底。当央妈给出这种预期之后,市场当然就开始大干快上,肆意加杠杆。也所以就看到,到去年底,全球债务已经达到244万亿美元,为全球GDP的318%。除此之外,还有比债务规模更为庞大、几乎难以精确统计的金融衍生品,至少有数百万亿美元的规模,相当于GDP的N倍。

由于央妈毫无底线,就看到了各种毫无底线的景观:世界上一些宇宙地产公司肆意加杠杆,个别地产公司的债务甚至超过了一个省州;个人为了加杠杆买房,不惜以离婚为逃避监管的手段;世界各国都有这样一个人群,不管收入多少,肆意借贷用于消费;霉国人不断涌入股市,生怕错过这趟列车;等等,因为央妈无底线,人们不相信股市、楼市会下跌……

但大家想过没有,就在国家、企业、家庭肆意加杠杆之后会面临什么样的需要?

这些债务时时都需要还本付息的,金融衍生品时时是都需要兑现的!而且国际债务和衍生品市场绝大多数都以美元计价,当借贷主体还不起债务的时候,就会进入美元债务市场融资以借新还旧,让融资市场不断膨胀……

可是,债务市场的膨胀有个“开关”,那就是借出方必须能够源源不断地提供流动性来满足融资需求。融出资金的增长速度取决于经济增长速度,只有经济增长速度不断加速的时候,金融机构的杠杆率才能不断提高,经济生活才能创造源源不断的流动性用于资金融出。当经济生活中需求不振的时候(现在就是这样的时候,由全球的汽车市场可以明显体现出来),经济增速下滑,金融机构的杠杆率就无法继续上升,也就无法创造出越来越多的流动性用于资金融出。此时,债务市场的融出方和需求方就出现了矛盾,当融出满足不了需求之后,利率爆发了!

这就是短期利率市场暴涨的深层次根源,本质是债务的融资需求和经济生活所能创造的流动性“撞车”了!利率暴涨之后,就是债务爆破,当重要的金融机构倒下之后,危机将再次降临!

这背后的含义是,美联储已经失去了对市场(尤其是利率市场)的控制,而且问题已经十分严重。美联储可以拯救今天的困境吗?除非它愿意丧失美元的世界储备货币的地位(这意味着无节制印钞,维持世界债务与金融衍生品市场以庞氏骗局的模式运转),否则它也只能束手无策!

至于冰山从哪里开始融化,事前几乎是无法预测的。美股的被动配置基金是一个方向,当市场趋势逆转之后,这些被动配置基金就会同时被动减仓,而股市下跌又继续收缩市场的流动性,就要求这些基金继续被动减仓……,最后有些金融机构倒下;还可能是宇宙地产公司大量违约,拖垮提供融资的金融机构,等等,总之,美国经济已经受到入院通知书,或许一年内就不得不入院。

虽然危机爆发的时间基本不可测,但趋势已成。

评论