文:路财主

很久很久以前,山上有个庙,庙里有两个和尚。一个和尚对另一个和尚说,很久很久以前,山上有个庙,庙里有两个和尚……

世界是由“叙事”,或者说“故事”构成的,英文称之为“narrative”,金融市场当然也一样,这种叙事不断循环,就构成了金融市场的波动。

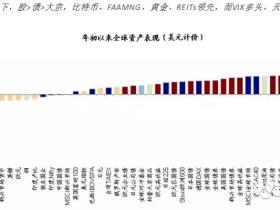

就资产来说,过去的20年,在全球货币利率下行的大周期中,美国讲着股票的故事,中国讲着房子的故事,日本讲着国债的故事……它们传达出来的理念很简单:

买这个,长远看,一定能挣钱。

这个对不对呢?

过去20年里,当然对!

如果这个不对的话,故事早就讲穿帮了——更重要的是,正如索罗斯所说,反身性才是金融市场的根本。越多的人相信这套叙事方式,那么故事会自我实现。剔除央行的确一直在扩张货币和降低利率之外,这些资产价格的上涨本身,是由参与投资的每一个人所决定的。

如果我们大多数人相信股票还会上涨,那么我们就会去买入股票,那么股价就会继续上涨;

如果我们大多数人都相信房子会上涨,那么我们就会去买入房子,那么房价就会继续上涨;

……

但不知道有没有人想过,同样是在过去的20年,政府同样扩张货币、降低利率,为什么,中国的股市就不行?为什么日本的房价就不行?这正是“叙事”的神奇之处——在固定的大前提之下,每一套叙事都会在演变过程中,加入货币政策掌舵人的即时微调,让这一套叙事故事更适合这个地方众人的习惯和思维。

当然,广义来说,大规模扩张货币和降低利率就能够促进资产价格上涨,本身就是这20年来一套更宏大的叙事逻辑的一部分,几乎全世界的政府和投资者,都相信这一套逻辑。

比方说,最近美联储重启大规模印钞QE,有人就问了——

美联储都启动大规模QE了,美股是不是还要涨?黄金是不是还要涨?

这个问题,我们要分两个部分来看:事实和观点。

我有个孩子,我觉得他很可爱。

这句话前半部分是事实,后面是观点,虽然有顺序,但并不构成绝对因果关系,下面的分析也是如此。

先总结一下目前基本可以确认的事实。

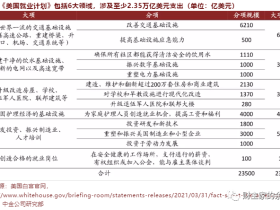

根据美联储的说法,从10月份起,一直到2020年第二季度,美联储每个月都会额外购买600亿美元国债,每天还要通过隔夜回购,补贴市场750亿美元,每周两次14天回购,补贴市场700亿美元……

当然,鲍威尔一再强调说这不是QE,而是“有机扩表(organic procedure)”,人家是美联储主席,说不是就不是,是也不是,我们又有什么办法?

那,美联储到底凭什么说这不是QE呢?

这一轮美联储的印钞,和2008年-2014年美联储开启的QE有什么区别?

其实,区别很简单——

1)上一次QE的时候,美联储购买的国债大都是10年期、30年期的长期国债,而且还购买了很多本来不应该购买的商业MBS(抵押贷款债券),而这一次,美联储购买的国债,都是中期和短期的而不是长期的,久期(Duration,就是债券到期期限)不一样;

2)上一次的QE,无论哪一轮,一旦开始都要持续超过半年时间,而且每个月购买多少,都有非常明确的定量,所谓“量化宽松”,就是这个意思。而这一次,包括9月底开始的回购,都属于机动性的灵活调整,我随时决定可以买,也可以不买,根据市场情况调整。

可不嘛,虽然都是印钞,都是买国债,以前的QE是买长期国债,而现在的“有机扩表”买的是短期国债,而且不受“数量”约束,灵活决定购买与否,显然不是量化宽松(QE)啊!

我想起2008年,伯南克启动QE,别人说他是直升机撒钱,他说不是,这只是临时的短期的非常规货币政策。嗯,这一临时,就临时到了2014年9月份,持续了足足6年,美联储额外印了3.7万亿美元的货币(是2007年以前200多年总共印的数量的4倍还要多),当时还许诺说等危机结束后就恢复正常——我们现在可以肯定,正如尼克松宣布对布雷顿森林体系下35美元/盎司的黄金兑换承诺“暂时关闭”一样,我们永远也不可能再看到美联储会真的把资产负债表恢复到危机之前的8000亿美元(见下表)。

从9月底美联储扩表以来,还有一个“事实”已经出现——那就是,前一阶段被热炒的、视为衰退前瞻指标的美债收益率倒挂(10年期国债收益率低于3个月期国债或2年期国债收益率),自2019年9月份以来已经消失并且利差逐步增加(见下图)。

这个没啥难理解——这就是央行典型的所谓“收益率曲线控制”,因为美联储每个月额外冲到市场上购买短期国债,这肯定造成短期国债价格上升,收益率自然就降下去了;远期的国债相对买家就少了,价格就会跌,收益率自然就上去一点点,这样当然倒挂就消失了,市场也不必再拿着该指标猜测美国经济是不是会陷入衰退了。

大家难道没有发现,这一次美联储宣布大规模“有机扩表”,特朗普这个逼逼侠显然很满意,没有再次在推特上逼逼鲍威尔和美联储是:失败!没胆量!没远见!

上面的事实说完了,下面该说我的观点。

因为可以随意供给货币,当代央行所拥有的能力,某种程度上说是市场的上帝,尤其是2008年金融危机以来,央行动辄上万亿的印钞,极大地改变了市场主体们的行为,更大大改变了资产价格运行的逻辑——反过来,央行自己也认知到了自己的巨大影响力,它们开始主动性地“管理预期”,通过超大规模印钞,对市场进行有意识地“指引”,改变那些看跌资产价格的叙事逻辑(下图是2007年以来全球四大央行的资产负债表规模上涨)。

到了2018年下半年,欧央行声明退出宽松,美联储开始大规模缩表,虽然还有日本小规模扩张,但全球主要货币增速跌至0以下的水平(见下图),也就是没有了增量。结果,仅仅因为印钞太少,全球的资产价格共同大跌,从A股、日股、欧股到美股……

显然,没有全球央行连续不断地印钞来续命,资产价格根本就撑不住——实际上,全球风险资产的风向标——美国股市,就与四大央行持有资产的总规模有着完美的拟合关系。

比方这一次美联储的有机扩表,就是因为股市、国债和房价都疯涨10年了,哪怕印钞太少,大家都担心股市可能下跌、债券可能下跌、房价可能下跌,而美国长短期国债收益率倒挂更是加深了这些疑虑,去年年末,资本市场甚至上演了一出标普狂跌的把戏。

如果担心的人越来越多,大家都开始卖出资产,资本市场持续下跌,那么,本来不会衰退的情况也会演变成衰退。

为什么资产价格持续上涨不会引发什么问题,但如果持续下跌就会引发衰退呢?

信用货币体系不一直都这德性么?只能增长,不能下跌,否则就要死要活!

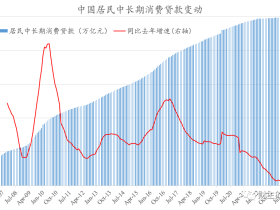

从背后的逻辑来看,这10年来,全球资产价格的涨幅里,恐怕有一半甚至更多,都是通过债务增加而来。如果资产价格持续下跌,就意味着资产收益率抵不过债务利息,意味着很多公司和个人都会爆发债务危机——这可不就是衰退么?

这也正是我前面所说的,只要不发生系统性问题,房市、股市和国债等“政府亲近类资产”,长期看一定是上涨的逻辑。

(参见“1750万亿的债务与2000万亿的财富……”)

按照现有货币数字评估,长期看一定是上涨,但中短期来看有可能完全不同。

我前文提到,无论是美股、日债还是中国的房地产,它们持续上涨20年的大前提,是处于持续的利率下行周期,持续的债务增加周期。如果这个大的周期到达了顶点,那么结果就很可能是另外一种情况。

就像现在香港的房价,你还指望它上涨么?

换算成收入比或租金比,真实价格远远高于香港的内地某些城市的房价呢?

2007年9月18日,距离2008年雷曼兄弟倒闭引发全球金融危机爆发之前整整一年的时候,当时美联储决定把基准利率从5.25%降到4.75%(现在看起来简直是高不可攀),美联储声明里是这么说的:

“今天的降息行为,是为了帮助避免如果不降息而可能产生的金融市场对整体经济的干扰,并且促进温和的增长...”

是不是和鲍威尔最近两次讲话的调调很像呢?

我们看一下,2006年到2009年的美股标普指数变化。是下面这样的:

鲍威尔屡次表达了,美国的降息是预防性降息——那么这次“有机扩表”,显然可以理解为 “预防性印钞”,其实就是明明白白在告诉市场,我们为了托住国债不让它跌,托住美股不让它跌、托住房价不让它跌……

要知道,每个月给市场额外送600亿美元的钱,而且每天再额外送750亿美元,每两周再送700亿美元,相当于市场上10月份增加2000亿美元的资金,11月份增加2600亿美元……

我们都相信了这种叙事模式——美联储印钞,所以美股涨、房价涨、黄金涨,但最近几天的市场表现却不是这样。如此巨大的一个利好,按道理来说,美股、美债、房价以及黄金,都应该疯涨几天才对,但实际上,不论美股还是其他资产,价格都只是涨了一下就停止了,特别是黄金,在如此巨大的利好之下,居然不涨反跌……

为什么会这样?

达里奥最近写了一篇文章,名叫《The Three Big Issues and the 1930s Analogue》,对比现在和1930年代的情况,认为我们现在正处于一场最经典的长期债务周期(70-80年时间)的顶部。20多年来,不断的货币刺激,已经让所有“政府亲近类资产”的价格涨到了不可想象的人类历史最高价格。2018年以来,即便各大央行增加了印钞,也只不过将其价格保持而已——就像当前的日本国债,央行直接印钱都给买成负收益率了,你还指望它再怎么涨呢?

如果不是央行持续大规模地印钞购买,这些资产的价格本来应该大幅度下跌的(最典型的是欧美日国债的价格),但现在,政府和央行不过是希望托住其价格,不要因为下跌,演变成经济衰退甚至是社会危机大爆发,这就是政府和央行的目标。

(参见“信用货币的终局”)

不要指望更多了。

具体来说,即便有美联储推出“有机扩表”,我只能说,美股也许还能够向上冲一下,但自从明确放弃加息,再到降息两次,再到停止缩表以来,连续的利好刺激之下,美股的标普指数却基本都在2900-3000点左右晃荡,如此大的利好,并没有让美股重现2016年和2017年的强劲上涨,你难道还相信美股会大幅上涨么?

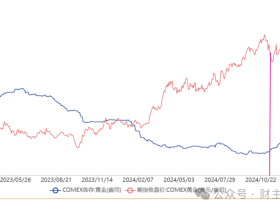

黄金比较特殊,按道理来说,不管是QE还是有机扩表,肯定都是印钞,这对于黄金都肯定是利好消息,但由于其6月份以来涨幅巨大,而且对冲基金的净看多仓位目前一直处于历史极高水平——特别是这一次的有机扩表,这么大的利好消息,最近几天黄金价格却不涨反跌,恰恰可能说明,黄金也需要先消化一下原来的上涨,然后才能继续上涨,所以,短期来说我并不看好黄金价格的上涨。

事实和观点都给大家解释完了——用最简单的话总结:

事实就是,美联储确实重新开始了大规模印钞(有机扩表);

观点就是,资产价格有可能被托住,但短期内想要大幅度上涨,应该不大可能。

最后,回到叙事的方式和逻辑上来。

华尔街有一副漫画,描述了同一个事实在不同的叙事方式之下,所引发的不同后果。

今日华尔街:“降息的消息提振了股市,但紧接着降息可能引起通胀的预期,又让市场跌了下来;直到市场转念一想,低利率可能提振低迷经济,股市又被提了起来;然而最后,又被经济过热可能导致重新加息的恐惧拉了下来。”

你看,同样一个事实,未来会如何演变的观点有很多,这就是不同的叙事方式——而资产的价格本身,其实就是N种叙事方式博弈的结果。

金融市场的本质,是互相博弈,大家都在看着其他人做出选择,如果确定别人会买这种东西,那么我一定选择先买;如果确定别人会卖,我一定选择先卖,你的对手就是对方。为什么要关注彭博、路透、万得以及所有的主流财经媒体?并不是因为它们最靠谱(它们的观点很多时候是相反的),而是因为通过它们,我们能够知道市场上众多的玩家都在关注这个东西,知道这是大家的注意力所在……

有人还据此总结了注意力+情绪面对资产价格影响的逻辑:

资产注意力低+情绪正面 = 潜在机会;

资产注意力高但分散 + 情绪正面= 谨慎看多;

资产注意力高但分散 + 情绪负面= 谨慎看空;

资产注意力高且集中 + 情绪负面= 跑路;

资产注意力高且集中 + 情绪高涨= 泡沫。

现在的情况是,大家都已经知道美联储在印钞,对于印钞吸毒通常的结果,大家也都很清楚。但一次次的放水之后,总是需要越来越大的毒品剂量才行——但越来越大的剂量,让人对经济体能否正常存活下去产生怀疑……

有机扩表的消息传来,有人坚持认为这次的效果将同往常一样,将促进美股、黄金大幅度上涨;但像我这样的人就认为,我们处在债务周期的最顶端,美股日债中房产之类的资产价格,都已经是高处不胜寒,再怎么刺激也意义不大——这就是观点的博弈,持有这些观点的人拿着钱到市场上卖出和买入,最终就会决定市场的价格。

归根结底,在不同的叙事方式之下,每一类资产市场上更多的钱,决定了此类资产的涨跌,当一个故事成功吸引大家并让越来越多的钱买多的时候,这种资产的价格就处于上涨阶段;当钱的堆积到达极限的时候,也通常是故事讲得最动人的时刻,通常都是泡沫的破裂时刻。

评论