文:路财主

话说三个书生进京赶考,一起找到算命先生,想要知道前景如何。算命先生经过慎重思考,郑重地伸出一根手指。三个书生想要进一步询问,但算命先生已经摆出一副天机不可泄露的神情,他们只得悻悻离去。

算命先生的徒弟站在身边一脸的疑惑:“师父,你是说他们三个人里只有一个人能高中进士么?可如果结果不是这种情况呢?”

算命先生答曰:

“非也非也,你的思维层次太低了,我伸出这一根手指,已经包含了所有情况。三个考生,若1个考中,我自然是对的;若2个考中,那就是1个不中,我还是对的;若3个都没有考中,那就是一起不中,我又是对的;若三个都考中了,那是一起考中,我还是对的……”

10月最后一天的议息,美联储最终还是降息了——但,面对市场最关切的未来,美联储主席鲍威尔,也像算命师一样伸出了他的一个金手指。

虽然降息了,但和7月份的降息声明一样,美联储主席鲍威尔声称,这是预防式降息;对于3个月内连续降息3次,鲍威尔则强调说,根据以往的“周期中调整”,通常在加息的周期中包含3次降息,而今年以来已经降息了2次,加上这一次才是第3次。

这段话可真是意味深长。

到目前为止,美联储仍然认为自己是“预防式降息”,而且认为,预防式降息已经降息到位(通常是3次),所以,这意味着12月份降息的概率大大降低;但另一方面,如果美国经济真的出现问题,那么前面所谓的“预防式降息”就变成了衰退式降息,可以继续降下去;更重要的是,美联储也确认了本月已经实施扩表,增加了正回购的规模,降不降息其实也没啥问题……

所有情况都被美联储包含在预期之内了,美联储和算命先生有什么区别?

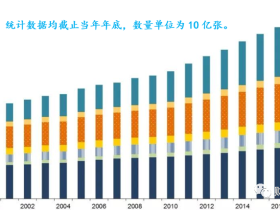

自2018年底以来,在全球央行的一致步调之下,全球整体利率水平不断降低。与此同时,全球负利率债券规模也不断攀升,目前已高达17万亿美元,占全球整体债券规模的30%。正是因为利率的持续下行,让黄金、美股和债券价格一路上涨,市场风险持续保持在高位,为全球大类资产价格提供支撑。

图表来源:中金海外策略与资产配置。

早在8月底,美联储年内第二次降息前夕,中金海外策略团队就提出,当时的资产价格中,短端美债的价格反映的是未来1年降息2.5次,而美股市场价格隐含的则是降息1.1次,均低于当时CME利率期货所隐含的预期(4次)。

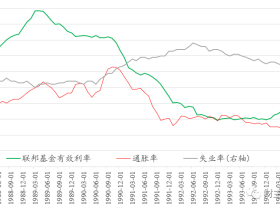

根据中金海外策略团队的做法,剔除长期经济增长和通胀水平(至少在目前,这两者都不是问题),就美债价格来看,可以将美国短期国债收益率拆解为:

1)短期的利率预期(进一步包含短期利率和通胀预期)+

2)与长期国债(10年期国债)收益率的期限溢价。

做成图是下面这样:

图表来源:中金海外策略与资产配置。

这样拆解之后,估算下来的结果是,当时的短期美国国债价格,已经包含了未来1年内2.5次的降息预期——实际的结果是,过去的2个月里,美联储连续降息了两次,而短期美债的价格基本持稳,这说明短期美债已经提前反映了这两次的降息,所以价格就没怎么再变。

按照鲍威尔的说法,如果接下来美国经济不出问题的话,将不再降息,这基本上确认了美国短期美债价格到达顶部,收益率基本上不会再进一步下降。

因为黄金是一种“非生息资产”,所以中金团队并没有计算黄金的价格所“隐含的降息预期”,但根据我在“黄金价格的逻辑”一文的思路,我们将黄金看做与通胀保值债券(TIPS)同类的资产。这意味着,黄金价格走势也将与TIPS(美债)的趋势基本一致,如果TIPS的价格不再走高,黄金价格中短期内也很难再次走高(见下图)。

图表来源:https://sc.macromicro.me

针对美股,中金海外策略团队同样将标普500指数的股票成本(股票盈利率)拆解为10年期国债无风险收益率+股权风险溢价两个部分(见下图),以此为基础来计算标普500股票的整体盈利率水平,看它计入了多少的降息预期。

图表来源:中金海外策略与资产配置。

根据中金海外策略团队8月底的估算结果,当时以标普500股票为基础的美股价格,隐含了未来一年内降息1.1次的概率。

嗯,就从8月底到现在,美联储的实际降息次数已经达到2次,而美股的估值却只是预期了1.1次的降息,资金面远比预想的宽松,所以这两个月的美股,当然就要上涨咯。

两个月前,当时的美股,静态PE为18.6,对应的盈利率是5.37%,隐含了1.1次的降息;两个月后,现在的美股,静态PE为22.7,对应的盈利率是4.41%,把2次降息都已经Price进来,还额外有溢价……

接下来,如果按照鲍威尔的说法,真的只是“预防式降息”的话,这意味着未来不再有什么降息,这也意味着中短期内,美股将失去上涨的动能……

也就是说,纯粹从美联储加息降息的角度来说,未来半年到一年之内的美股、美债与黄金,都应该趋于下跌或者横盘。

但是,以上的所有分析,完全忽略了美联储资产负债表的扩张问题,也就是说,美联储通过印钞和放水也同样在影响资产价格。

关于美联储的放水情况,我在“美联储开闸放水,黄金和美股一定会大涨么?”一文中有详细的说明。但就在我文章发表之后,10月24日,美联储第一大子公司纽约联储宣布,将于10月24日和29日将每周2次的定期14天回购操作金额从350亿美元增加至450亿美元,同时,自10月24日起,将隔夜回购操作规模从750亿美元提高到至少1200亿美元,即通过提高购债规模来缓解“美元荒”。

按照“预防式降息”的说法,这应该是最典型的预防式印钞和放水了吧?

这意味着,全部对额外印钞加和,与8月底相比,10月底美国资本市场额外得到了2700亿美元的资金(600亿美元购债+900亿美元14天回购+1200亿美元隔夜回购)——这么大的水量,对于美股来说,那可真叫个“谈笑风生”,难怪在奇高的估值之上,美股依然不断创出新高……

而且,根据美联储9月底所确定的“有机扩表”计划,截止2020年第二季度,以后每个月美国资本市场都还会额外增加600亿美元,这对于维持美股的高估值,绝对是不可或缺……

美国股市,真的是和中国房市完全一样,是政府和央行的心头肉啊!

在欧洲和日本,因为市场上的国债,差不多有一半都被央行给购买了,所以债券价格疯涨,所以才出现国债收益率为负这样5000年所没有出现过的奇葩现象。相比之下,美国国债高达22万亿美元,而美联储持有的国债总量仅在3万亿美元,2700亿美元的购买规模,每个月再增加600亿美元,还远远不足以将美国国债的收益率给买成负值——换句话说,至少在一两年之内,美国还不会出现负利率。根据本人观点,美元若实施负利率,就意味着全球信用货币系统的彻底崩解,具体可参见“信用货币的终局”一文。

评论