/00. 一个改变世界的脑筋急转弯/

问:如何用最简单的方法让法国埃菲尔铁塔一夜之间重量翻倍?

答:偷偷潜入国际计量局(BIPM)位于巴黎郊区的总部,悄悄地把定义“一公斤”的国际千克鉑銥合金原器挖掉一半。

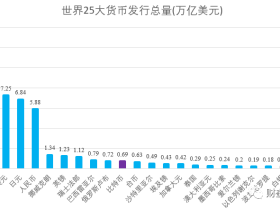

上面这则带有脑筋急转弯色彩的题目,其实揭示了一个可怕的真相:谁掌握了度量工具,谁就可以操控人类的认知世界。曾经,黄金是度量财富的工具,后来美元成为度量国际资产的工具。

比特币的度量工具是什么?这个问题不仅关系到比特币到底值多少钱,而且关系到当前比特币市场中是否存在能够操纵价格的单一主体。

笔者认为,有别于地球上其他所有类别资产,当前数字资产的度量工具不是美元,而是USDT。发行USDT的Tether公司正在扮演着数字资产世界央行的角色。

/01. USDT简史/

2014年7月,Brock Pierce和Reeve Collins两人在美国加州发起了一个名为RealCoin的项目,开发一种基于比特币协议发行的数字货币USDT。

2014年11月,Reeve Collins以CEO身份宣布项目更名为“Tether”,并成立了公司。根据Tether 官网介绍,公司注册地为香港,运营办公室设在瑞士。Tether宣称,每发行一单位USDT背后都有等量美金储备,即与美元1:1锚定。

2015年1月,著名的数字货币交易所Bitfnex上线了USDT的交易对。尽管Bitfinex和Tether两家公司都曾发出公告宣称彼此之间没有任何利益关系——然而,这被证明是赤果果的谎言。

2017年,离岸法律公司毅柏律师事务所发生文件泄漏,这些文件被称为“Paradise paper”,而其中的一份文件赫然显示:Bitfinex 主要负责人Philip Potter 和Giancarlo Devasini在英属维京群岛成立了Tether Holdings Limited,而Tether官网的香港公司正是由Tether Holdings Limited全资控股。

一出好戏自此拉开序幕。

既然声称自己发行的USDT和美元1:1锚定,公众自然会要求Tether公开其财务信息。为了顺应民意,Tether在2018年七月宣布将接受第三方审计——但这又一次成为一个幌子。

根据网上公布的文件,为Tether提供会计审计的事务所是Freeh Sporkin & Sullivian,而为Tether提供资金托管的银行是Noble Bank。按道理来说,这两个机构都应该是与Tether完全无关的独立第三方——但根据相关股权追溯,它们完全是一伙的。

也就是说,我自己托管资金,我自己审计我自己……

面对一波又一波来自公众呼吁透明公开的舆论,Tethe又玩了一个花招,找了一家律师事务所来出一份银行存款证明——连想都不用想,这家律师事务所也是Tether公司自己开的。

这一系列的骚操作,实在让人大跌眼镜。交易所、发币方、审计事务所、律师事务所证明,就连用于托管资金的私人银行,都是同一家人!

/02. 猜想:Tether公司是比特币价格最大的操纵者/

不需要经济学原理,所有人根据常识都知道一个商品在市场上的价格是由供需双方决定的。想要把手里美元换成比特币的人多,比特币对美元的价格就上涨,反之亦然。

我们需要明晰比特币的交易存在两个市场:一类交易存在于数字货币交易所内,被称为场内交易。另一种交易方式是买卖双方通过中介撮合,在线下一对一交易,被称为场外交易(OTC)。

比特币大宗交易中的大部分都是场外交易,而场外交易非常依赖中间人,且大部分场外交易双方都只能参考交易所内的交易价。所以,价格信息是从场内影响到场外的。因此,要想操纵比特币价格,核心是操纵交易所的成交价格,这是USDT得以操控币价的前提。

简单总结以上内容:

大部分买家把比特币对USDT的交易价格默认为就是比特币对美元的价格;

交易所场内价格信号主导场外交易价格。

有了这两个基础条件,Tether公司就可以利用自己手中任意的、大量的USDT来操纵市场价格:

1)当比特币对美元处于低价时,Tether公司在交易所里用自己手里的USDT去买比特币;

2)比特币产生额外的新买盘,一个比特币对USDT的价格上涨;

3)这个过程中交易所内USDT对美元的比率保持相对稳定;

4)场内比特币/美元的交易价格向场外传导,提高了场外比特币对美元的交易价格;

5)Tether把步骤1中买来的比特币在场外卖掉,收入美元。

许多研究者把目光集中在USDT的增发和不透明性上大力批判,但这些批评都未击中Tether公司的致命要害——其实,形成这一切的关键,是Bitfinex这家有着相当影响力的比特币交易所,率先让大家相信,“USDT就约等于美元”,然后让所有人形成了共识。

从这个意义上说,Bitfinex就是Tether的同谋。

这才是Tether公司真正的利益要害:大部分人为了流动性选择持有USDT准备随时交易,而想换成美元离场的人只占少数。所以只需要用一小部分美元在交易所里提供USDT/USD兑换,让比率相对稳定,用一点美金稳住拿着法币离场的人。然后另一头Tether用自己手里的USDT在交易所内去买比特币,把交易所内Bitcoin/USDT的价格拉高。最后误导场外比特币对美元的价格上升。

经过上述一系列操作,Tether公司再把比特币换成美元纳入囊中,把增发的USDT,留给那些还在等待牛市来临的场内交易者。

/03. Tether公司要的不是比特币,它要的是美金/

以上阐述了Tether 操纵币价谋利的核心逻辑。现实中,Tether公司还有可能使用对敲洗盘高抛低吸波段操作等各种操作手法。如果再涉及洗钱,我相信Tether公司运作会更复杂。但万变不离其宗,这些操作的目的就两个:

a. 维持“USDT可以被换成等值美元”的共识;

b.利用比特币市场的起起落落把自己印出来的USDT换成真正的美元。

痛斥Tether公司的”比特币信仰者”可能到现在还没想明白一个道理:Tether公司的目标不是来骗你们手里的比特币的。短期内,比特币不可能在实体经济中大量流通。这意味着比特币不可以大规模去换成现实中真正有价值的资产。Tether公司也想得很明白,它不要比特币,它要的是当前能在实体经济里使用的美元。

只要手里不断收进来货真价实的美元,比特币的生死、价格涨落,都不会影响Tether公司的利益。

也许有人会反驳说,Tether公司完全可以实现道德自律,他们对于滚滚而来的美元毫不动心,一心为了让比特币的光辉普照世界,那我们也没什么可说,我们只是从最简单的人性逻辑推断,比特币的价格很有可能受到了Tether公司的操纵。

逻辑上的推断和论述到此完毕。下面,我们来聚焦于一些数据和事实所显示的疑点。

/04. Tether公司可能用USDT操纵币价的几个疑点/

疑点1:既然已经关闭公共存款渠道,为何还有新增USDT流入交易所?

2017年4月18日,由于和Tether公司合作兑换美元的台湾合作银行中止了对其服务,Tether公司不得不宣布,停止一切美元存款和提款业务。按照这个逻辑来说,在Tether公司发出公告宣布其银行服务恢复前,不应有大额新增的USDT发行。

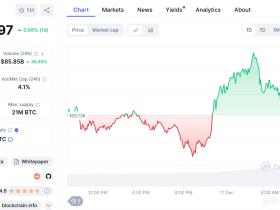

如果Tether公司坚持USDT和美元1:1挂钩发行,没有额外的USDT发行,那么市场上流通的USDT总量就应该停留在2017年4月的USDT的流通总量,即5500万美金——可惜的是,数据显示,从2017年4月开始,USDT的流通量,7个月内从5千万美金飙升到了6亿美金!

短短5个月内,从5500万到6亿,新增的5.45亿美金是怎么来的呢?

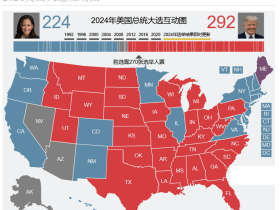

币圈的人应该都还有记忆,2017年4月份正是2017年比特币大牛市的起点,正是随着USDT的快速增发,让比特币进入了一轮疯狂的牛市,从4月份低点1200美元起步,一路暴涨至2万美元。

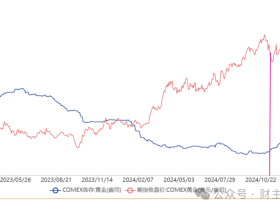

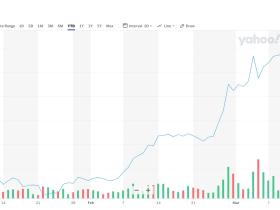

并不意外的是,从2018年底到2019年7月,当USDT的总规模从18亿美元暴涨至40亿美元的时候(见下图蓝色线),比特币也迅速从3300美元一路涨至1.4万美元。

疑点2:每次USDT增发后都会出现大量疑似人造虚假USDT交易

国外匿名研究团体1000x Group,在www.tetherreport.com发表了他们对Tether疑似操纵市场的研究,作者用了一个非常巧妙的统计学方法,在Bitfinex 交易所内海量的USDT交易中发现了不寻常的规律。

这里简单介绍一下统计学中的Benford法则。其大致原理就是,统计所有会计记录和交易中开头第一个数字出现的频率,然后得到一个分布,未经操纵的数字分布基本上都符合Benford法则,研究人员通过检验这个分布偏离Benford分布的程度,就可以推测数据造假的可能性。Benford法则在自然科学和社会学科中都有大量的应用实例,堪称检测做假账、洗钱、刷量的数学神器。

根据Benford法则,成交价以1开头的交易,出现的频率一定是最大,而9则一定是最小。我们统计这些交易成交价的第一位数,如果结果严重偏离Benford分布,那么,我们就要怀疑,数据中存在大量的伪造交易。

回到正题,1000x Group的研究报告统计了Tether每次增发后一天内的USDT/BTC的交易数据。结果显示,每一次Bitfinex市场上出现大量新增USDT后,USDT/BTC的交易数据,就会严重偏离Benford分布。以2018年1月14日为例,下图是当天所有USDT卖单的第一位数分布(红线代表理论Benford分布),统计显著性达到p-values=6.565 x 10^-15。

上图意味着,如果我们相信所有交易数据都是自发产生,那么我们得到上述分布的可能性,比连中两次六合彩还要小。从统计学术角度可以说,每一次Bitfinex交易所内出现大量新增Tether时,随后就会涌现大量的非自然人为的USDT卖单(去购买比特币)。

疑点3:每当比特币出现疑似崩盘迹象时,市场上就会出现大量新增USDT(去购买比特币)

国外经济观察博客Great Wall of Numbers,在2017年9月发表了一篇文章,认为每当比特币价格出现下跌迹象时,市场上就会出现大量新增USDT。下图显示了几次Tether增发USDT的时间点,以及当时的比特币价格走势。我们不难看出一个规律:USDT增发非常巧合地都出现在比特币下行期间,并且在比特币价格开始上行时结束。

下图把USDT各时间点的流通量与比特币的价格各自取对数做了线性拟合——自不必说,两个变量呈现出了非常强的正相关性(虽然相关性并不代表因果性)。

敏锐的读者可能会提出异议:USDT的职能就是帮助法币持有者进入加密货币领域,市场上的USDT增多,说明有更多交易者进场,比特币自然升高啊!但别忘了,自2017年4月Tether公司就不再接受美元存款换USDT了。我们是不是可以理解为Tether公司自己不断印出USDT投入,来制造了不断有新资金涌入比特币市场的假象?

疑点4:美国证监会SEC已经有所觉察

他山之石,可以攻玉。想把Tether公司的问题有多严重弄清楚,我们不一定要把目光只集中在Bitfinex和Tether身上,美国证监会SEC含沙射影的一段话已经为我们敲响了警钟。

比特币ETF(交易型开放式指数基金)获得监管部门的批准,可能算是加密货币行业的重大利好,然而各大机构提起比特币ETF申请,却被SEC一次又一次地拒绝或推迟裁决,而SEC最近一次推迟裁决的批复中有如下叙述:

“to prevent fraudulent and manipulative acts and practices” and “to protect investors and the public interest.”

这封不到100页的公告中,“manipulation”(价格操纵)一词一共出现212次。基本上,通篇SEC都在强调一个立场:目前没有足够的信息证明比特币价格不会被操纵。

如果SEC认为比特币价格极有可能被操纵,那么它一定做过功课和调研,在没有绝对证据的情况下,SEC当然不会指名道姓说谁在操纵。但请考虑以下两个因素:

1. 目前尚无出现能够直接使用法币大量购买比特币的市场,所以基本可以排除用法币操纵币价的可能。

2. 所有可以和Bitcoin在交易所直接交易的加密货币中,哪一个的每日交易量最大,对场外的比特币/美元价格影响最大?

/05. 结语/

自采用信用货币衡量社会财富以来,越来越多的人已经慢慢悟到了一个道理:财富的掠夺并不一定需要靠武力。通过智力加上信息不对称实施的掠夺更高效,更大规模,更悄无声息。

考察USDT整个运营模式及其影响,不难发现其中的逻辑和目前世界上流通量最大的信用货币——美元非常相似,可以说,USDT成功地在数字世界复制了美联储的行为。没有100%确凿的证据,我们当然不能说比特币每一次的暴涨和崩盘,肯定都与Tether公司的操纵有关,但至少,在没有有效监管的情况下,从人性贪婪思路上看,Tether似乎没有理由不这样做。

作者简介:

单至,毕业于清华大学社会学系,卡内基梅隆大学计算机学院访问学者,曾担任蛮子基金投资经理,天使投资人薛蛮子投资助理,现任就职于某美国上市集团公司的数字资产部。

评论