文:凭栏欲言

2019年第23期《求是》杂志刊发中国人民银行易行长文章《坚守币值稳定目标,实施稳健货币政策》。

01

滞涨的认知

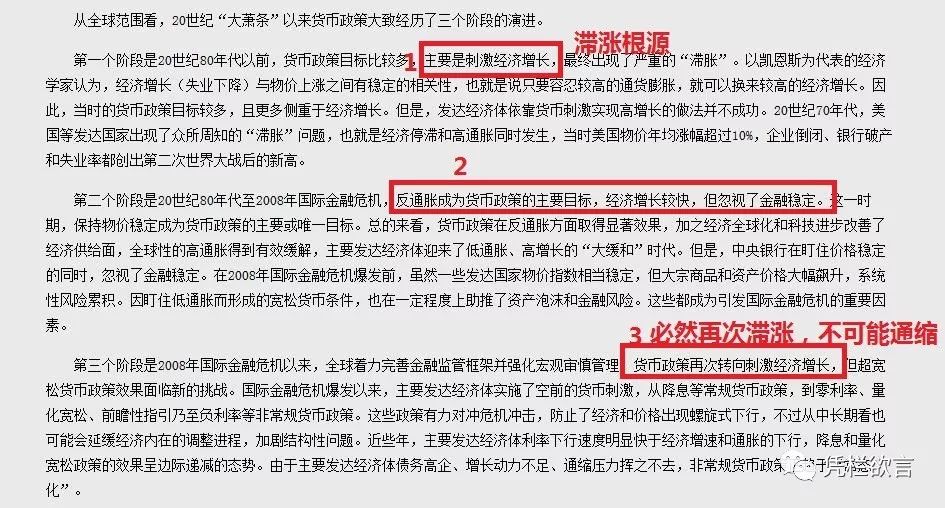

文章分析了20世纪以来,全球范围内经历的三个货币政策阶段的演进。

点评:自易行长的历史分析中也可以看出,央行对滞涨有所警惕,但当前世界经济再次走向滞涨已经相当明朗。2008年之后与1980年之前的货币政策目标都集中于刺激经济增长,同时都脱离了金本位制约,将驱动结果具有相似性。

1) 在20世纪80年代以前,货币政策立足于刺激经济增长,而经济增长是由金融增长和实体增长两个互相影响的部分组成,连续性刺激最终演变为实体滞涨,金融通缩。80年代左右,为抗击通胀,时任美联储主席保罗沃尔克强势加息,据传当时有金融机构提出“剔除石油是通缩”,但保罗沃尔克强势回怼“你家汽车加水能跑?”,之后美国利率一度攀升至20%。

2) 沃尔克之后,美联储进入格林斯潘年代,主要盯住CPI,实际上就是货币政策只参考实体,任由金融野蛮化生长,这必然伴有金融稳定问题,而金融市场一出现风险就继续放水成为惯例,最终演进为2008年重回全面经济刺激。此阶段的美国通胀得以控制相当程度依赖于中国便宜消费品输入——输入性通缩因素压制了美国货币宽松诱发的通胀因素。

3) 2008年之后,货币政策已经重回80年代之前,全球都在以经济增长为借口肆意放水,因资金总会追求利润,金融市场收益较好之时实体通胀问题还较好控制。一旦金融市场风险积累影响大众预期调向,货币将自金融市场蜂拥而出,对国家来说,或者外流或者炒作商品。但世界作为整体来看,资金是没有渠道外流的,只能是疯狂炒作商品。只待全球金融市场风险全面暴露,世界性滞涨将开启。

02

预期调控

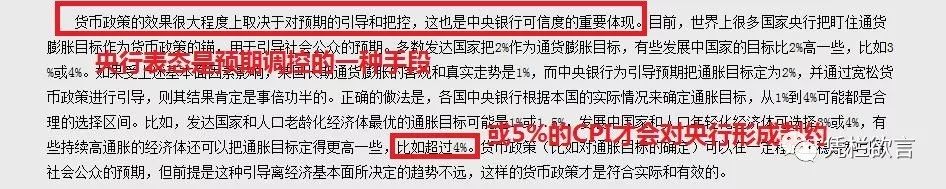

解读:与后文的“不能让老百姓手中的票子变毛了”, “保持人民币汇率在合理均衡水平上的基本稳定”,相呼应。是一种预期调控手段。

1)强化汇率预期,减少换汇行为。

2)强化币值稳定预期,防范通胀预期自我实现。

防范通胀预期自我实现,在11.16日央行三季度货币政策报告中已经提出,本次央行文章进一步释放稳定的态度来调控居民预期。

但自央行对通胀的表达看,CPI超过4%或不能成为央行货币政策的制约。

03

汇率是根本

央行将货币政策目标总结为三点:

1) 货币政策需要关注经济增长,又不能过度刺激经济增长。从世界历史上看,货币政策曾被用作追求经济增长的手段,甚至希望通过容忍高一点的通胀来换取更高一些的经济增长。但实践表明,这样的想法难以实现,甚至会出现“滞胀”的后果。注:央行对滞涨问题具有很高认知。

2) 坚守币值稳定这个根本目标,同时中央银行也要强化金融稳定目标,把保持币值稳定和维护金融稳定更好地结合起来。

3) 货币政策不能单打独斗,需要与其他政策相互配合,“几家抬”形成合力。

解读:经济增长、币值稳定、金融稳定、乃至“滞涨“,全都构筑于汇率调节之上。一荣俱荣,一损俱损。

04

货币政策或相对偏紧,伴有阶段性释压

央行将实施稳健货币政策的着力点总结为五点:

1) 总量适度,在经济由高速增长转向高质量发展过程中,把握好总量政策的取向和力度。

2) 精准滴灌,引导优化流动性和信贷结构,支持经济重点领域和薄弱环节。

3) 协同发力,健全货币政策和宏观审慎政策双支柱调控框架,把保持币值稳定和维护金融稳定更好地结合起来。

4) 深化改革,强化市场化的利率形成、传导和调控机制,优化金融资源配置。

5) 促进内外均衡,完善市场化的人民币汇率形成机制,保持人民币汇率在合理均衡水平上的基本稳定。中国人民银行将继续推动人民币汇率市场化形成机制改革,保持汇率弹性,并在市场出现顺周期苗头时实施必要的宏观审慎管理,保持人民币汇率在合理均衡水平上的基本稳定。

并认为:“当前我们面临的内外部形势复杂多变,机遇和挑战并存。从国际上看,金融危机后主要发达经济体实施空前宽松的货币政策,在“零利率”状态附近难以退出,非常规货币政策被迫“常态化”。分析美、欧、日发达国家和主要发展中国家的货币政策在未来几年的取向,可作出如下判断:未来几年,还能够继续保持正常货币政策的主要经济体,将成为全球经济的亮点和市场所羡慕的地方。中国经济增速仍处于合理区间,通货膨胀整体上也保持在较温和水平,加之我们有社会主义市场经济的制度优势,应尽量长时间保持正常的货币政策。即使世界主要经济体的货币政策向零利率方向趋近,我们也应坚持稳中求进、精准发力,不搞竞争性的零利率或量化宽松政策,始终坚守好货币政策维护币值稳定和保护最广大人民群众福祉的初心使命。同时,应主动作为,继续坚持以供给侧结构性改革为主线,不断健全金融宏观调控机制,更加重视发挥积极财政政策在优化结构、减税降费方面的重要作用,形成供给体系、需求体系和金融体系相互支撑的三角框架,保持中国经济平稳健康发展的良好态势。”

点评:

因货币政策操作需要根据实际情况推进进行细调微调,尤其是,在汇率稳定方面需要内外双重协调,非一方所能决定(八百年金融危机史记载,历史上,一再强调汇率稳定的央行表态其后多伴有严重偏离的事实。因汇率问题是一个两国互动问题,并非单个国家可以决定)。

易行长本次求实文章应视为预期引导的一个重要操作,而非着重于实际操作,但也可以看出的央行整体思路。

央行文章所表达观点与笔者一直以来的解读较为契合,即外压作为先置条件,国内货币政策操作空间日趋狭窄。

从人民币汇率稳定、币制稳定、金融稳定等关键词可以察觉汇率问题的先置条件地位。

从不搞负利率或量化宽松、精准滴灌、强化传导、总量适度等关键词可以察觉到内部货币政策空间趋窄(空间较大之时,那需要精准滴灌)。

结合央行对滞涨的认知,货币政策相比较之前偏紧将是常态,但会间隔性放松货币缓释一下阶段性压力。自央行放水节奏来看,自11.20日至今连续暂停逆回购。但财政月末加大投放导致市场利率再次下行,可预期的是,央行逆回购仍会继续暂停逆回购来收回财政投放资金。

以十年国债收益率作为参考指标来看,或将看到收益率曲线震荡上行。

国债收益率在震荡上行的期间,伴有短期下行缓释经济压力。下行阶段要么是美债收益率下滑,要么就需要人民币汇率升值。

从主动性来说,人民币汇率仍是所有问题之根本。

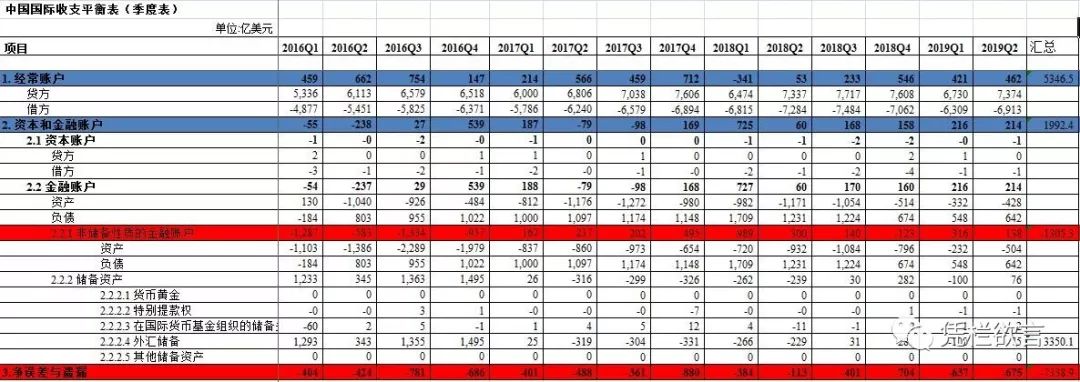

自中国国际收支平衡表来看,自2016年1季度-2019年2季度,中国资本和金融账户顺差1992.4亿美元,外汇储备(央行拿走部分)增长3350.1亿美元。导致非储备性质资本与金融账户逆差1305.3亿美元。

此外国际收支平衡表显示还有7338.9亿美元找不到去那了(误差与遗漏)。

自全口径外债情况来看,外债自2016.1季度-2019.2季度增长6681亿美元。

多种口径都显示,2016年之后,为达成经济增长、币值稳定、金融稳定、通胀稳定等目标,中国长期进行汇率逆周期调控,为此付出了巨大代价。

背面即,汇率问题仍是国内一切问题之根本。

小结:

因国内货币政策空间取决于汇率,汇率问题决定了货币政策基调或仍将对比前期偏紧。

央行本次重量级发文仍侧重于预期改良。近期降息5基点(仅为美联储1\5幅度,实际效果偏小)、强调汇率稳定和强调币值稳定,分别立足于改良实体经济和金融市场预期、改良汇率预期和改良通胀预期自我实现。

货币政策空间缩小促使央行更多利用预期调控来达成目的,而非行动。

评论