文:凭栏欲言

12.3日夜间、12.4日早晨,人民币汇率两次破7.08,创10月18日以来新低。

01

汇率贬值的根本原因

汇率急贬的表面原因为贸易消息冲击,而根本原因则在于央行意愿。

汇率逆周期调节是央行公开承认的,这意味着汇率本就具有贬值压力,并非是因为某一具体的突发事件才具有贬值压力,而央行具有稳汇率动机。两者角力,谓之逆周期调节。

央行动机是否可实现看能力,三万亿外储就是央行的能力,有人质疑外储中债务占比问题。本人也在年初发文分析央行汇率安全干预能力将在2019年2季度末耗尽,最终人民币汇率在2019年8月初破7。但注意笔者说的是安全干预,即外储覆盖所有的短期流动性和3个月进口所需。出发点立足于稳健,侧重于长期。

而实际上,极短期的干预能力不看稳不稳健,就看有没有现钱。3万亿外储就是央行手上可动用的现钱。央行的短时间干预能力是没有任何问题的。即在与市场规律的角力中,央行长期必然受限于能力问题,但短期并没有受限。

那么汇率的短期贬值一定是央行允许的,这才是汇率能贬的根本原因。

02

急贬的逻辑

在上个月笔者发文《凭栏:人民币汇率重回6却遭遇两难选择,或将迎来一轮急贬》已经详述短期急贬是最佳选择,20余日之后,汇率果然迎来一轮急贬。

央行的短期汇率目标就是在7.0-7.2之间上下波动,待市场适应节奏后(贬值预期消退后)或会借力某些突发事件再下台阶(下台阶式贬值)。

在此期间会伴有极短期汇率重新返回7以上,目的是让市场相信汇率破7不是大事。但笔者已经多次断言,返回7上一定是极短期的行为,事实也验证了这个说法,这是为了防范前期踏空资金的换汇冲动。

而国内股市已经与汇率形成同向波动,国内股市肩负众多破局重任,汇率接近7就很难具有拉升空间,股市必然萎靡,众多破局重任无处发力。

大概率需要发生一轮急贬(急贬幅度在7.2之内,急贬可以防范资金上车),腾出汇率重新拉升的空间。辅以利好消息或离岸央票发行,重新进入汇率拉升时间段,即可以压制前期急贬蓄积的换汇意愿,又可以助力股市上行,如此方能吸引多方资金进入股市来承接经济下行压力。

03

汇率贬值问题答疑

1) 汇率短期贬值是否利于拉动经济呢?

应该说长期的贬值是有利于出口,有利于创造顺差的,因经济的三驾马车之一就是净出口,长期贬值会拉动经济。但短期的贬值则会创造相反的结果,缩减顺差,打击经济。其原因在于最初的一段时期内由于消费和生产行为具有"粘性作用",进口和出口的贸易量并不会发生明显的变化,但由于汇率的改变,以本国货币的出口收入相对减少,以外国货币计价的进口支出相对增加,从而造成经常项目收支逆差增加或是顺差减少,这被称为J曲线效应。

2) 央行现阶段允许长期贬值吗?

央行的汇率目标多次发文明确,是让汇率在某一区间内加大波动,其目的是让市场适应贬值过程,防范羊群效应。因贬值需长期方能有利于实体经济,但会即时打击金融。在央行防范系统性风险的底线下,能力范围内长期贬值是不允许的。这也决定了贬值(J曲线效应)多数时间会伤害经济。

致歉:

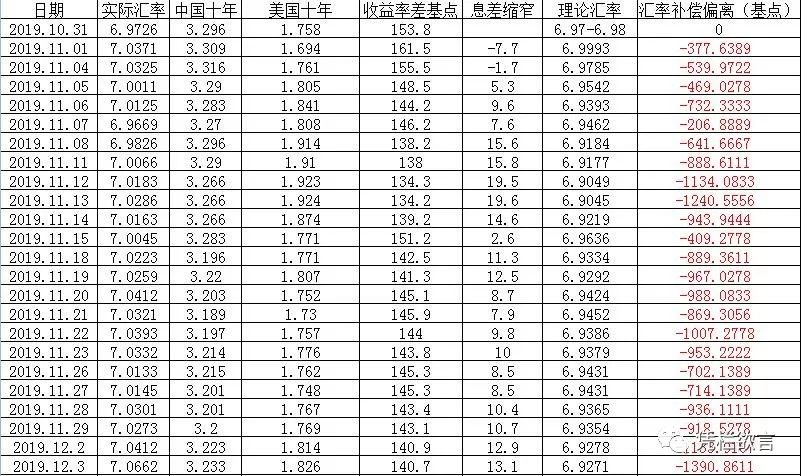

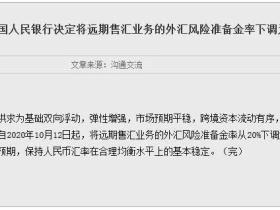

在笔者上两篇文章所制图表中,10.31日美国十年国债收益率录入错误,以及理论汇率计算公式错误,结果偏差较大,导致读者理解困难,在此致以歉意。

公式修改后如下图。

修改后贬值压力蓄积的过程并非自11.15日开始蓄积,而是自11.1日开始。

评论