文:凭栏欲言

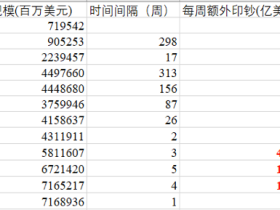

11月末,社会融资规模存量为221.28万亿元,同比增长10.7%,增速与上月持平。

11月末,广义货币(M2)余额196.14万亿元,同比增长8.2%,增速比上月末低0.2个百分点。

剪刀差扩大,代表旁氏融资规模增长,有利于缓解债务暴雷。但旁氏融资规模增长的背面,代表了同样的社会融资增速将导致M2增速下挫,资产价格承压加剧。

01

央行们的幽默

讲一个不怎么幽默的笑话。

当今世界,不分人种,无论东西,大概都会承认:“市场是效率之源”,哪怕市场并不完美。

市场的不完美源于价格并不总是“正确”的。价格理论上是由追求利润最大化的理性投资者决定的,而群体总是不具有理性,在一段时间的岁月静好之后,群体总会形成一种有偏向的主流声音,引导市场价格向上狂飙,直至发现价格与事实背离,然后市场主流声音开始转向,又开始引导价格向下狂泻,最终一地鸡毛之后再归宁静。等待下一轮偏向形成。

然而,无论市场有多么的不完美,在人类历史上,尚未发现比市场更具效率的配置资源的方式,这是当今世界主流国家公认的。

笑点来了。

各国央行一边承认市场的地位,认为市场应该主导价格,一边又剥夺了市场对资产价格的主导权,他们自己成为资产价格的主导者。

资产价格只准上行,不准下行。但凡下行,各国央行都会罗列N多理由,目的就是说明自己比市场聪明,自己要主导资产价格,这时他们似乎都忘记了“市场是效率之源”。

是不是很幽默?大概是真香定律。

02

放水,还是放水

资产价格的下行期,借口可以冠冕堂皇,但都会围绕资产价格展开,手段除了放水,还有换着花样放水。

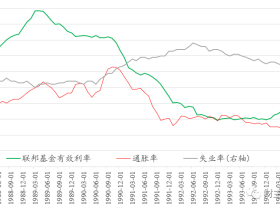

2019年9月,美国出现流动性短缺,美股连续下挫,美联储宣称以每月1.2万亿美元的速度进行回购公开市场操作,之后美股强势反弹连续创造历史高点。以美联储动向来看,吸引美元回流方面的三个要素,美元指数、美债收益率和美股表现,美联储仍期望是以美股收益为美元回流的主导力量。美股自2008年短时受挫后连续十年增长,依赖于美联储货币宽松,实际即美联储在掌控资产价格。而至目前,美联储利率1.50%-1.75%,美国通胀已经持平一年期国债收益率,即将迈入实质负利率。

再看中国,2018年末,中国股市连续下行,上证创出2440新低,央行“三支箭”发力支持小微企业信贷,银保监会甚至将小微企业信贷完成情况与银行分支机构负责人升迁关联,以此支持小微企业加杠杆,实现M2增长,呵护股市。

龙王们的想法似乎很一致,没什么是放水解决不了的问题,如果有,那一定是没放够。

03

保资产价格还是保旁氏债务?

但假如放水可以解决一切问题,那么委内瑞拉肯定会是世界强国。

严格来说,央行释放了基础货币,经商业银行信贷放大后,变为流通的广义货币(M2),两者缺一不可。央行并不能单方放水,央行释放了再多的基础货币,但假如无人借贷照样放不出水来,196万亿的M2,是社会全体参与的结果。

放水需要社会部门借贷才可能实现,这正是央行三支箭支持小微企业信贷的原因所在。

即算央行具有充分的放水意愿,但水是否能放的出来?取决于:

1) 是否还有充分的未加杠杆的群体存在,由谁来加杠杆。国企和政府可以有效分担加杠杆压力,此项制约或许并不大。

2) 加杠杆的抵押物是否充分,能否有效降低银行的信贷风险。银行风险极易传染,这方面的顾虑或许就大得多。

3) 旁氏融资规模。这才是主要压力。

广义货币(M2)是金融体系之外的潜在购买力,其存量决定了实体和金融资产两部分的价格,决定了抵押物价值,抵押物价值又很大程度上决定了社会融资(信贷为主)的可能增速。

但这两者之间(即社会融资和M2增速)藏有旁氏融资。当旁氏融资规模足够庞大之时,即代表相当部分社融需求是自金融机构借到钱即刻归还给金融机构,不会在社会上流动,这将导致社融增长但M2不变。

这部分旁氏融资需求将楔入社融增速和M2增速之间,形成比较明显的裂口,从而压制M2增长。又将导致抵押物价值不足,施压社融增速。由于楔子压力(旁氏融资指数级增长)是指数级增大的,这将进一步压制M2,压低抵押物价值,压制社融增速,形成反馈循环。

这正是目前的现状。

央行的解决办法就是以各种信贷支持政策,减轻抵押物价值不足问题对社融增速的打压,刺激社融维持较高增速,从而提高M2增速,支持资产价格。

但楔子压力增长将导致M2走势低迷(11月社融增速不变,M2增速下降0.2),抵押物不足(资产价格)问题将越发严重,压制央行信贷支持政策效果弱化。

而一旦试图在社融增速本已力竭的情况下,提升M2增速,即代表需要压缩旁氏融资规模这个楔子,这会伴生暴雷潮。

保资产价格还是保旁氏融资?

情绪本就是价格的组成部分,如暴雷潮连绵则将导致避险情绪扩散,这也将施压抵押物价值问题,央行也无法放任暴雷潮出现。

结论是两个都得保。

央行的矛盾心理在社融-M2裂口中得到的体现。

自2019年开年以来,裂口反复压缩反弹,并没有形成前两年比较明显的加杠杆或去杠杆趋势。

但敏感性放大,裂口压缩时伴生较多债务暴雷问题,反弹时压制M2,施压抵押物价值(资产价格)。

左右为难,如何放水?这或许是放水解决不了的问题。