文:凭栏欲言

至12月27日,半个多月的时间,黄金自1460美元/盎司攀升至1510,三根阳线改变信仰,黄金关注度陡然上升,笔者收到诸多留言希望能分析一下黄金及美元走势。

本文再次就黄金和美元走势给出笔者的看法,作为各位的投资参考。

01

美元的走势分析

美元指数构成如下。

美元指数是美元相对于其他货币的涨跌。美元指数走强代表上图所示的其他货币兑美元走弱,而与黄金没有关联。

很显然,货币的强弱就长期来说是各国经济基本面的反应。那么美元指数的基本面就是美国经济相比较欧元区、日本和英国的经济基本面。

以2019年前三季度来看:

1) 英国GDP增速1%。

2) 日本经济增速1%。

3) 欧元区19国经济增速为1.2%。

4) 美国前三季度经济增速为1.9%。

就美元指数构成的主要国家经济增速对比可以发现,美国经济增速明显较强,美元走强具有很强的基本面。

但基本面只代表了一种长期资金运动方向,并不说明短期资金运动方向。短期资金运动方向由三要素决定(汇率预期,利差和资本收益)以及三者中所蕴含的风险溢价决定。

由基本面来看,美元具有走强预期,那么短期资金流动将主要由各国货币政策差异和各国货币计价的资产收益决定,这又反过来影响美元指数。

1) 货币政策差异来看,欧日货币政策已至极限难以继续宽松,而美元货币政策显然尚有一些宽松空间,近期美联储在加大资金投放,货币政策的差异将驱动美元指数下行。

2) 资产价格来看,近期美股表现超强,一定程度上会支撑美指上行。

就基本面来看,美元指数具有上行基础,但以目前美联储政策来说,美联储加大货币投放,会打压美元指数,但又刺激美股上行,又拉升了美元指数。导致美元指数短期方向性变差,但长期仍有上行基础。

值得多提一句的是,美联储目前的宽松立足于金融稳定,金融稳定已经是是美联储的重要目标,但这个目标其本身就是一个笑话,稳定金融这个目标总会伴有道德风险,放大市场博弈胆量,从而导致更大的风险,更大的金融不稳定。

02

美元指数和黄金的关联性

美元指数为什么和黄金多数时间为负相关?通常状况下,黄金和美元指数是负相关,但从笔者历史文章可以发现,笔者目前是看好黄金与美元指数的双走强,正相关。

在浮动汇率制度之下,美元指数并不反映其对黄金的绝对购买力。但绝大多数时间美元指数不仅仅和黄金负相关,和大宗商品也是负相关。这是因大宗商品和黄金都是以美元计价,美元的价值上升会打压黄金和大宗的价格。

但并不具有绝对性。

美元强势期多数代表了美国经济基本面较好,美元计价的资产收益率较好。在这个时期,持有黄金将产生很高的机会成本。这形成对黄金的打压,从而形成美元指数与黄金乃至大宗商品的负相关关系。事实上,2019年以来,对黄金的主要打压力量即源自美元计价资产(美股)的连创新高。

但美元指数走强也可以在美国经济基本面不佳(美元资产收益率较差)的情况下发生,因美元指数仅仅是个相对数据,只要欧日等国经济表现比美国更差,这种情况就会发生。

而这种状况,表示美欧日等经济体一个比一个差,即大范围经济萧条。

03

美元指数和黄金的双强

很少资产是以黄金计价的,但很多资产是以美元计价的,包括黄金。当美元资产具有投资机会之时,持有黄金的机会成本将严重打压黄金价格。

但当难以寻找到黄金之外(避险资产之外)的其他美元资产进行投资的时候,问题出现了,美元失去了众多使用场景,那与黄金(使用场景少)还有什么区别?到底是美元以黄金计价?还是黄金以美元计价?

美联储多任主席都强调过,虽然世界已经脱离金本位半个世纪,美联储执行货币政策时潜意识仍以黄金作为本位。一边是尽量打压黄金的使用场景,另一边却仍试图以黄金赋予美元信誉。

难以否认,打压黄金的使用场景使得大宗商品的流通需要使用美元计价,只要美国经济强于欧日,就会赋予美元强势的根基。但也很难否认,产量稳定的黄金和滥印的美元,会伴随着美元使用场景的萎缩,赋予黄金强势的根基。

美元的强势主要取决于美日欧之间的经济增速对比,而黄金是世界经济增长的反面,经济增速下行,持有黄金的机会成本降低,赋予黄金极强的投机性(也可视为货币属性),拉动黄金价格上涨。

04

中国对黄金的影响

中国已经是世界第二大经济体,但人民币海外流通度仍然不高。

从费雪公式,MV=PQ,即货币*周转速度=商品数量*商品价格可理解。一方面人民币不参与国际商品定价,人民币印钞与否不影响国际商品(黄金)价格,但另一方面作为第二大经济体,中国需求会严重影响国际商品定价,黄金将受到中国需求的驱动。

中国的黄金需求显然同样会受到人民币计价资产收益的影响,当人民币资产具有较高收益之时,持有黄金将产生较高的机会成本,打压投机需求。

但目前的人民币资产长期会具有较高收益吗?显然不可能。

价格包含了已知信息,那么人民币资产的价格也包含了当前经济增速,经济未来增长趋势将决定资产价格变动的方向。

中国经济增速未来是下滑趋势还是上升趋势?GDP增速显然在一路下滑。

人民币资产价格在长期将如何变动,显然相当明显。

一边是人民币计价资产价格的低迷,另一边是市场利率还在下滑,本周,人民币SHIBOR隔夜利率创下十年新低。

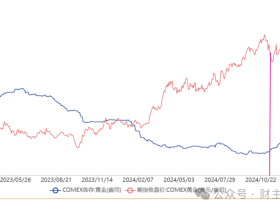

这代表了持有黄金的机会成本快速下降,将放大黄金投机需求,带动黄金国际价格上涨。而中国黄金需求又将通过进口渠道施压汇率。

从而带给国内黄金价格以双重上涨。

评论