文:路财主

故事,要从“纸黄金”说起。

2001年之前,因为纸币的信用问题,中国对于黄金白银一直实施严格的管制,按照《中华人民共和国金银管理条例》规定,“国家对金银实行统一管理、统购统配的政策”,所有关于黄金白银的生产和消费均由中国人民银行统一管理,根本没有黄金交易这一说。

2002年10月,经过国务院批准,由中国人民银行牵头组建了专门从事黄金交易的上海黄金交易所成立,意味着中国黄金白银生产、消费、流通市场化的开端。黄金交易所实施会员制,而会员主要是由商业银行、证券公司以及生产、冶炼、销售和消费黄金的企业组成。

上海黄金交易所成立之初,只允许会员单位之间进行交易,而且实施全额保证金交易,这意味着民间的黄金白银交易需求无法被满足。

面对民间对于黄金白银交易的迫切需求,2003年中国银行上海分行推出了一种叫做“黄金宝”的投资理财业务。

所谓“黄金宝”,就是银行卖给投资者一个与黄金价格紧密挂钩的数字(相信我,就是个纯粹的数字),称之为“纸黄金”——纸黄金虽然紧跟人民币黄金价格,但银行在合同中约定,你不能拿这个找银行兑换黄金,只能以现金结算,而且是不带杠杆100%现金的交易。

有人可能会问了,谁会那么傻,去买这个纯粹就是空气的数字?

——这你就不懂了,既然纸黄金价格紧跟人民币黄金价格,如果,你买了纸黄金,黄金价格上涨,投资者就可以把这个纸黄金卖给银行,大赚一笔;当然,如果黄金价格下跌,投资者就亏损一笔。

——投资者也可以在纸黄金中选择看跌,如果你觉得黄金可能下跌,你也可以直接卖空黄金,等黄金价格跌到低位,你再从银行买入纸黄金,就赚了看空的钱。

无论投资者看跌还是看涨,都相当于无偿地送了一笔资金给银行使用(银行揽储还需要支付利息呢),而且你买入时候要给银行支付大约1%的手续费,卖出时候还要再付一遍1%的手续费(为了用户感受,通常不以手续费显示,而是以买卖价格差体现)。整体上,若用户买涨和看跌黄金的额度相等,那相当于银行以-2%的成本得到资金使用……

有人会说了,如果投资者看涨黄金的额度超出看跌黄金的额度(这个可能性比较大),或者相反,那银行岂不是要巨亏了?

一年前成立的上海黄金交易所,可以帮银行完美地解决这一风险。

如果普通投资者在中国银行的开户中,多单超过空单,或空单超过多单,那么中国银行汇总之后就会在上海黄金交易所下一个相应额度的黄金多单或者空单,把价格波动的风险,转移到金交所的会员和投资者这里。

所以,不管黄金是涨或者跌,免费使用资金的同时,银行永远是躺赚的!

这就是金融资本最爱干的事情,古今中外都一样。

这么好的事情,其他银行纷纷效仿,所以,“黄金宝”可以说是目前国内各大商业银行各类的纸XX、账户XX、记账式XX的祖宗。包括现在,任何一个普通投资者,也都可以在自己的银行账户上进行类似的买卖操作。

黄金白银都玩溜了,但对银行来说,还是赚得不够多啊!

——有很多纸黄金投资者,买了之后就扔在那里不交易,一放一两年甚至更久,虽然说银行免费使用着你的资金,但如果你不交易的话,银行就没法子赚你的手续费啊!

能不能开发点儿新产品,让用户更多地交易呢?

当然能啊!

2013年,工商银行独家推出“账户原油”的投资,和纸黄金一样,通过只计份额、不提取实物原油的方式,为客户提供以人民币或美元买卖原油份额,用银行的说法:

“该业务具有交易方式灵活、起点低、渠道便捷、时间长、实时清算等特色优势,交易品种覆盖了挂钩WTI原油的账户北美原油和挂钩Brent原油的账户国际原油。”

而且,还可以选择用美元或者人民币两种币种交易。

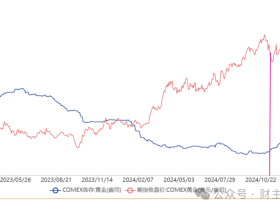

和纸黄金一样,账户原油可以看涨也可以看跌,对银行来说,多空双方抵消之后,多出来的多单,银行就会直接到NYMEX(WTI原油-北美原油)或者ICE(Brent原油-国际原油)去对冲,在那里下多单就行了,成本低到可以忽略不计。

对于银行来说,相比纸黄金,账户原油简直就是银行开发的超大型金矿——

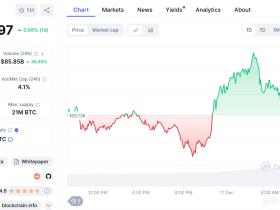

账户原油价格,跟踪的是最近期的期货价格,如果某个期货到期(注意上面的账户原油品种都是有日期的,“2006”意思就是2020年6月的合约,期货交易到期时间是5月份,“连续产品”的意思是银行自动帮你移仓),投资者就必须进行移仓,那意味着用户每年都必须进行12次移仓,不考虑不同期限原油价格的升贴水问题,每一次的移仓成本按照1%的价差计算,银行不仅每年免费使用你的资金,你每年还要把12%的本金送给银行当佣金……

账户原油更多的详情,我也不再多说,具体请参见:“账户原油,坑有多深?”

总之,工商银行开了个头,然后建设银行跟进,中行作为“纸黄金”的鼻祖当然不能落后呀,于是就有了“原油宝”这样的产品,但玩法都完全一样。

中国每一家商业银行的账户原油,其实都相当于在经营一个紧贴当前原油价格的原油基金(内部多空仓位抵消之外)。这只基金,只持有最近2个月看多原油的期货,到期就换仓,移仓成本或利润(换仓价差),均归投资者所有,而银行只是每年收取12%的管理费。

其实,国际上有一个紧跟WTI原油价格的基金,叫做USO(美国原油基金),它也是只持有最近两个月的原油期货,而且到期就换仓,不持有任何实物原油,与账户原油极为相似。从这个意义上,中国各大商业银行的账户原油,就是一个持仓不透明、基金管理费超贵、还有内部分肥(互相抵消的仓位)的原油基金而已。

这些基金,如果规模小一点儿的话,并没有太大问题。

谁能想到,新冠疫情爆发以来,因为太多太多抄底原油资金的进入,让这几家“基金”的规模迅速膨胀,已经成为WTI期货合约中的重要玩家……

随着“纸原油”被开发出来,其他人民群众喜闻乐见、同时实际交易又很麻烦的一系列商品,都被开发出来,诸如账户铜、账户大豆……反正,就像账户原油一样,只要你想炒,资金都免费送给银行用,每年还要额外上贡大约12%的手续费给银行,然后,银行再把对冲之后多余的仓位拿到国际期货市场上去对冲。

我这里额外强调的是,纸黄金、纸白银之类的产品,不管买入还是卖出,手续费和佣金都是一次性的支出,所以可以长期持有;但是,诸如账户原油、账户铜、账户大豆、账户天然气之类的期货衍生品,存在着强制转期、每月都额外收取佣金的问题,所以均不可以长期持有。

从每年额外抽走12%的手续费这件事上来说,我几乎可以肯定地说,澳门赌场里的规则,都比银行的这些名为“理财产品”,实际上是期货衍生品的“纸XX”、“账户XX”公平得多!

本次中国银行“原油宝”亏损事件即与此有关,具体参见:

因为CME关于原油价格的负报价设置,波及到中国银行,然后波及到中国普通的账户原油投资者,也再一次证明我经常和iMoney学院会员聊到的一句话:

所有的金融产品,其设计本身,都带着对普通人满满的恶意!

——包括我们每天使用的货币。

最后提醒大家一句,中国银行这次的“原油宝”事件实在太过于恶劣,如果事情进一步闹大,很可能会导致这类打着“理财产品”的幌子、实际上连赌博的公平性都不如的金融产品,进入中国最高金融监管者的法眼,接下来,要么全面整改,将这些产品的挂钩期货转移到中国的商品期货市场,甚至有可能被取缔——这可能就是“账户原油”之类期货衍生品未来的结局。

评论