文:凭栏欲言

4月24日,央行开展1年期定向中期借贷便利(TMLF)操作561亿元,操作利率2.95%,此前为3.15%,降息20基点。

本周有2674亿元定向中期借贷便利(TMLF)到期,央行开展了561亿元定向中期借贷便利(TMLF)操作,实现净回笼2113亿元。

受此影响,中国十年期国债收益率一度跌至2.47%,创2002年以来最低水平。

01

资金空转

资金空转现象一直是犹抱琵琶半遮面,今日千呼万唤始出来。

中证报消息,市场出现资金空转套利现象,看来上市公司业绩也靠贷款买理财啊。

一边是基建项目扩张,很显然让银行资产端有了较多选择。

另一边是银行有信贷向企业倾斜的压力,企业投资风险却在加大,银行和企业都有诉求让资金运行在更安全的领域,于是客户转手买入低风险的理财或结构性存款,而非自己进行高风险投资。银行则完成了信贷指标,转手将收回的资金投入其他资产。一拍即合的资金空转。

资金空转现象从2013年左右渐显端倪,在2016年就已明显。

02

早期的财政和货币双扩张

简单聊一下积极财政的历史,当然,笔者聊历史从来都是为了展望未来。

中国历史上在1988年和1993年有过两轮货币财政双扩张。因为当时的中国资本市场并不发达,无法囤积流动性,钱很快(9个月-1年)就会跑去实体,导致通胀失控,同时将导致贸易逆差扩大(这是最关键的一点,因为影响了外储)。

通胀失控之后,又分别在1989(实施一年)和1994年(实施4年)实行财政和货币双收缩。通俗点说就是少批项目,少发票子。

03

1998年货币稳健、财政积极

1998年,中国重启积极财政对抗亚洲金融危机影响,但货币政策偏稳健,由于这段时间中国银行业不良贷款率很高,1999年相继成立东方、信达、华融、长城四大资产管理公司,负责收购、管理、处置相对应的中国银行、中国建设银行和国家开发银行、中国工商银行、中国农业银行所剥离的不良资产。为此央行发放了5700亿元的再贷款(在初步剥离后,四大国有银行不良资产仍在增长,2000左右不良率达到38.9%,随后中国经济好转,2000年9月,四家国有商业银行不良贷款率开始下降),再贷款政策释放了大量的基础货币,M2增长连续超10%,货币政策或只能称之为相对稳健。

1998年的积极财政持续到2004年。主要通过大规模增发国债扩大财政支出,辅以减税、提高出口退税、刺激消费等措施达到外需、投资和内需三驾马车拉动经济增长的目的。

1993年的财政扩张与1998年财政扩张有所不同:

1)1993靠的是新增印钞搞投资,但1998年是4年货币从紧之后,银行资金贷不出去,存贷差很高,国家可以借用居民存款搞投资,不需要新增印钞搞投资。

2)1993年国内产能不足,大投资很容易拉动大通胀和贸易逆差。而1998年外贸出口几乎零增长,凸显国内需求不足,国内出现通缩迹象(中国CPI侧重于农业产品,粮食连续丰收,粮食过剩强化了通缩趋势)。投资和刺激消费即可以对抗需求不足,也可以对抗通缩。

3)1993年主要投资工业,造成工业重复建设,产业趋同,出现了投资落地立即亏损的现象。1998年主要投资基础建设,彼时中国基础建设严重不足,铁路、公路、加固长江堤坝(1998年特大洪水)、退田还林还草(防止水土流失造成水患)等等,基础投资空白较多,仍有较好的经济效益和社会效益。

4)贸易顺差。1993年是大幅贸易逆差,外汇储备不足两百亿;而1998-2004年中国没有出现贸易逆差,中国外汇储备世界第二。

但1998年开始的长期投资留下了三个问题:

1)刚消停几年的投资依赖症又回来了。

2)多方发力刺激居民消费,医、教、房、老推向市场,居民从无负债开始向高负债转变。

3)财政赤字问题。1998年到2004年,中央财政赤字规模从960亿元一路上升至3192.85亿元,财政赤字率从1998年的1.13%上升至2002年的2.55%。

04

2008年的货币和财政双积极

1998年中国遭遇亚洲金融危机外部冲击,内部遇到天灾大洪水。内外交困之下,基建挑大梁。

2008年中国遭遇美国次贷危机外部冲击,内部遭遇大地震。内外交困之下,基建再次挑大梁。

2008与1998年相同的是,面对的问题仍然是外部冲击下内部需求不足。从1998年开始,中国面对的就不再是产能不足的问题,而是需求不足的问题。

与1993、1998的不同之处有以下几点:

1) 与1998不同的是,银行没有了存款贷不出去的问题,强基建必须货币超发配合,即财政扩张需要配合货币扩张。这一点与1998不同,与1993年更为相同。虽然长期以来,中国的货币政策喜欢使用“稳健“二字,但实际意义已经改变。

2) 1998年中国面对的是通缩问题,不担心积极财政诱发通胀。而2008年与1993则是通胀问题,1993年是产能不足,投资需求过旺诱发通胀。2008年的通胀(CPI达5.9%)走势并非是由于产能不足引起,而是由于成本推动。虽然2008年货币超发有房产这个蓄水池吸纳,未冲击农产品,总体CPI可控,但房产价格上涨也会向人力成本、企业厂房等因素渗透,从成本端推动商品价格上涨,推动通胀。

3) 蓄积流动性的能力不同。 1993年印钞会在一年内诱发通胀,而2008年印钞却可以压制通胀,区别就在于股市和房市都可以蓄积流动性从而压制通胀。印钞还可以刺激房价继续上涨,企业利用从房产上涨获取的收益补偿产品亏损,过剩产能也可以不退出,产能过剩又压制产品价格上行。从而实现印钞压制通胀。

4) 1998年地方政府没有债务,债务主要在中央,债务也较少。1998之后的三年间,中央共发行3600亿国债,带动了1万余亿的银行贷款。而2008年初定投资金额4万亿,最后统计翻了近10倍,地方政府隐性债务由此居高难下,地方政府投资能力被债务钳制。

5) 2008年过强的投资对实体产生了更强的挤出效应,大政府(国强民弱)趋势有所强化。1998-2001年左右是小政府(国弱民强)趋势。

05

2016年货币积极,财政稳健

2008年是房地产、政府投资(包括灾后重建)、私人投资共同发力,配合积极货币共振。

2015年中国汇改、股灾,随后外储储备一年之内少了一万亿,外汇储备从4万亿跌至3万亿。但受2008年的4万亿强投资影响,地方政府隐性债务高居不下,地方政府投资能力受到钳制。2008超强投资也使得基建过剩,边际收益下滑。如同1993年的产业投资一般,2008年的基建投资也出现了重复投资和大白象工程(不但没有收益,还要投入养护资金)问题。

于是,2016年房地产单肩挑重任,这与2008年的各种因素合力共振形成了一定的区别。

2016年是中国“地王”年,据统计全年诞生了超过350宗单、总价“地王“。

虽然2008和2016都处于流动性宽松状态,但2008年是财政发力,资金直接进入实体,对通胀的影响更大,对经济的拉动见效更快,拉动能力能力更强。

而2016年财政发力程度有限,主要是经金融体系进入实体,资金在金融领域空转现象更多,对金融资产价格(尤其是房产的金融属性)拉动更为直接,对GDP拉动反而较弱。

从GDP来看,2009年从9.4%反弹至2010年的10.6%,反弹程度1.2%。从2016年的6.7%反弹到2017年6.9%,反弹0.2%,2016年反弹程度明显弱。

从CPI来看,2009年从-0.7%反弹至2011年的5.4%,反弹程度6.1%。从2016年的2%下降到2017年的1.6%。反弹程度-0.4%。

2008年CPI上行较快,2016年CPI不升反降,背后的逻辑区别在于:

1)财政发力,对实体影响直接的多,CPI上行迅速,当然GDP上行也迅速。

2)财政未充分发力,资产端供给增加有限,流动性充沛发生资产荒,资金纷纷借经各种渠道流入房地产,房地产价格暴涨,反而从其他实体中抢走资金,导致实体CPI下降。

06

2020年积极财政影响分析

回顾历史是为了展望未来。2020年在疫情的冲击下,中国经济似乎又出现了1998年和2008年的内外交困的局面。

从历史可知,积极财政与稳健的货币政策是一种理想中的情况,几乎是无法匹配的,仅特殊情况才可能匹配。

中国仅有的匹配阶段是1998年,但1998年M2增速14%,GDP增速7.8%,货币政策事实上也很难称之为稳健,只能说偏向于稳健。

当前中国的货币政策与财政政策则偏向于双积极。

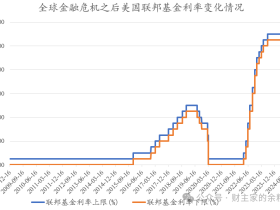

2020年开始,从货币市场利率来看,政策锚定的7天银行间利率一路下行。

十年国债收益率一路下滑。

央行连续降息。这些都可以看出货币政策的积极程度。

当然货币政策受到外储制约,对比2008年则显得相对稳健。

从财政政策来看,2020年3月,31省推出40万亿的投资计划。

这是积极财政的表现。从投资蓝图来看,传统铁公基占比仍然比较大。

40万基建项目对资金来源的表达上,侧重于地方政府专项债撬动银行、融资平台城投债等融资方式,其中北京明确要求要以民间投资为主。

但在疫情冲击之下,上下游产业链受到影响,复工复产遭遇障碍,供给受到明显冲击。由于疫情同时冲击需求,国内物价暂时受到的影响并没有特别大。

但如果基建加速,需求加速反弹,而供给能力受全球产业链影响,或很难快速恢复,如果复工复产能力在偏长时间内持续受到影响,2020年将表现出与1993年相类似的特征,即财政货币双积极但产能不足。区别仅仅是将1993年的工业建设更替为基础设施建设,在长期基建的影响下,基建边际收益较差,与1993年的工业投资收益较差几乎完全一致。

那么这将导致通胀加速上行,当前通胀已经较高,是否仍能扛得住进一步刺激还是疑问。

此外,1993年粮价先行开涨,2020年也已经表现出类似隐忧,东北暴雪、蝗灾、牛瘟、云南大旱、粮食主产国限制出口、联合国粮农组织预警,等等消息都将刺激粮价预期。

在通胀较高的情况下,国内企业生产成本升高,将进一步影响逆差问题,施压外储和汇率。

这一点也与1993年表现一致,1994年中国汇率贬值一半。

在通胀的影响下,黄金或强通货,以及粮食等刚需品会表现的更好。

以上的假设是大基建加速落地,但也要看到,基建蓝图虽然很大,却仍寄望于撬动社会资金。在长期基建的影响下,基建边际收益不高,社会资金以逐利为目标,是否有意愿流入基建?如果缺少社会资金配合,在GDP总量如此之巨的影响下,政府独力基建杯水车薪,地方政府债务存量也是制约,这将压制基建表现。

假如基建并没有想象中大规模,那情况就会和2016年有所相似,即资金或倾向于流入金融资产空转,或再次借道流入地产。资金空转和深圳房价领涨这个特征,在2020年也有所表现。

2016年发生的现象有,GDP反弹程度有限,通缩迹象以及房价暴涨。

那么如果仅参考历史来看,2020年似乎也有可能是如此表现,尤其是,石油油价低迷更有利于强化通缩迹象。

事实是不可能。

原因是在2016年,中国外贸出口仍较好,中国有条件以外储硬撑汇率制造防火墙,从而拉升国内资产价格。而通缩更是强汇率的伴生迹象,没有强汇率就没有通缩。2016年中国的政策目标似乎更倾向为遏制资金外流而提供资产收益。

而在2020年,受疫情的影响,中国有快速拉动经济稳定就业的需求。这决定了基建力度一定会超过2016,这导致银行资产端只存在有较多选择和有超多选择的区别,不会发生资产荒。同时政策也限制资金流进房地产。

这些因素都是不利于房产价格的。

此外中国外贸出口较广范围受到打击,但进口强劲,贸易或转为逆差,外储继续充当防火墙渐显力不从心,3月份的外汇占款急降已经表明了这一点。没有外储充当防火墙支撑汇率,资金就会选择外流而非流进金融资产,2016年的走势就无法复制。

事实上,无论是积极的财政政策还是积极的货币政策,外储才是命脉所在,没有外储充当防火墙,财政和货币都只有收紧一条路,正如1994。

END

评论