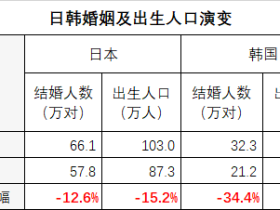

我这一篇要讲述的,是我大中国央行现在所面临的尴尬局面:大印钞与缩表居然同时存在。这种尴尬局面的持续,导致通胀与通缩同时存在的奇特现象——消费价格持续上涨,而资产价格持续萎缩。下面首先放上第一张数据表,也是本文的基础性数据:央行资产演变表。

各位,你们要建立这样的基础认知:央行总资产膨胀与萎缩,是可以与资产价格的涨跌之间,划上直接的正相关关系的。央行的总资产2015年曾经萎缩过一次,萎缩幅度为6.0%。相对应的,2015年我国发作了股灾,同时伴随着全国性的房价下跌。在这样的背景下,我国被迫启动了涨价去库存政策,国企涨价卖煤卖铁,地产商涨价卖房,以此推动企业和个人借债买入生产性资产和房地产,维持资产价格,并推动央行资产表的继续扩张。

然而涨价去库存的推动作用是有限的,它将央行总资产从2015年的31.78万亿推升到2018年的37.25万亿之后,就到了极限,再也推不动了。2019年央行总资产下降到37.11万亿,降幅不算大,只有0.4%。但是央行资产表不能实现扩张,意味着资产价格就没有办法实现上涨,于是整个2019年中国股市就在2800-3000点之间缓慢晃荡,几乎没人能在股市挣到钱。至于房地产市场,除了极个别城市中心城区具备核心资源的个别楼盘还有一点涨幅外,大部分都处于横盘状态,郊区楼盘则普遍开始下跌。这就是央行资产表与资产价格之间的正相关关系,毫无办法。

央行被迫缩表的原因有两个:第一,是外汇占款丧失了增长性。外汇占款是央行为了兑换外汇印刷出来的基础人民币,也就是以外汇为锚印钞。事实上,庞大的外汇储备,就是人民币的真正信用来源,这么多年来,我国其实一直没有真正建立起人民币的独立信用,始终都是依赖兑换外汇作为最基础的印钞手段。外汇占款的绝对值在2014年达到峰值的27.07万亿,此后就进入下降通道,2019年下降到21.23万亿。今年4月份继续下降到21.19万亿,今年以来的降幅不大,只有0.2%。不过这依然是人民币的货币信用逐步丧失外汇支撑的表现,所以人民币汇率的表现依然不是很好看,兑美元汇率下降到了7.06,较2019年底的6.98持续下行。

没有了外汇占款,又想继续印钞,于是只能是启动第二条印钞通道——央行印钱借给商业银行。不过商业银行并不是最终的借款人,它只是一个中转商角色,它从央行手里借到钱之后,必须转手借给真正的借款人。所谓的涨价去库存政策,本质上就是帮助商业银行寻找到真正的借款人——愿意借钱扩大产能的企业,以及愿意借钱买房的老百姓。可惜全社会的借债能力有其极限,因此商业银行向央行借钱的能力也有其极限,到2019年,商业银行向央行借了11.77万亿的钱,较2015年增加了3.4倍,实在是借不动了,再借都要砸在自己手里了,于是只能向央行还钱,今年4月份,商业银行向央行的借款减少到10.80万亿,降幅不小,达到了8.2%。

外汇占款+对商业借款的持续下降,体现在央行的资产表上,就是被动缩表。今年4月份央行总资产36.03万亿,较2019年底减少了2.9%,这种降幅已经不算小了。央行总资产=全社会的基础货币,央行资产表萎缩,意味着基础货币的供应量持续减少。而为了维持经济的继续发展,又必须投入更多的货币,形成更多的刺激,于是唯一的办法,就是加快货币的流转速度,你借了钱之后存入银行,银行继续拿去借给另一个人,由此形成货币乘数。适格的借款人现在越来越少了,也没关系,干脆就放松金融风险管控,允许类似地方政府这样的借款人大规模的借新钱还旧债,由此继续推高货币乘数。

上表是我国的实际货币乘数与理论上的极限货币乘数之间的比对表。2008年我国的实际货币乘数2.29,理论极限为4.25,两者之间的差距极大,意味着我国在当时有极大的货币空间,可以通过鼓励借债加速货币流转。到2019年我国的实际货币乘数为5.35,而理论极限值为5.47,两者之间的差距已经减少到只有0.12。再到今年3月份,实际乘数5.70,理论极限5.78,两者之间的差距缩小到只剩0.08。这其实是货币政策已经丧失空间的表现,哪怕是使用借新债还旧债这种不要脸皮的方式,也已经达到了极限。想要继续扩大货币乘数的理论极限,唯有继续降准,所以4月份降了一次准,到今天上午又搞了一次定向降准。到今天这一刻,我国的银行存款准备金率+超额备付金率,只剩下12%左右,事实上这已经低于全世界的平均水准13%。欧美国家虽然法定的存款准备金一般只有1-4%左右,非常低,但是各欧美银行自己会执行10%左右的超额备付金,手头总是要留点现金,以确保金融安全,不至于发生挤兑等恶性金融事故。想要继续大规模的降准,其实我国的金融体系已经没有什么降准空间了,再降下去的结果,就是一旦有什么风吹草动,老百姓随手挤兑一下,就是金融体系的整体坍塌。

这里必须进一步吐槽的是:2017年来我国每一次降准,打出来的口号都是为了增加小微企业贷款。下表是近年来小微企业贷款的比值演变:

小微企业的贷款占比,2017年为24.48%,此后伴随着口号越喊越响,占比越来越低,到今年一季度末下降到23.19%。当然了,或许如果不这么喊口号的话,小微企业贷款占比或许会更低,这也是说不定的事。接下来我们需要了解是,贷款的实际投向,具体去了什么领域:

吃贷款吃得最多的领域,就是居民贷款,居民贷款占比呈现长期的上升趋势,2017年的占比增量最大,当年度增加了2.46个百分点。此后增量放缓,2018年增加了1.53个百分点,2019年继续放缓到增加1.09个百分点。这种增长幅度放缓的结果,就是房价一步步丧失增长性,北京上海等房价过高地区甚至开始下跌。今年一季度就更不好看了,从2019年的34.87%缓慢下降到一季度的末34.04%,减少了0.83%。这意味着如果居民不再加速借钱买房的话,那么央行资产表的萎缩情况会加剧,从而进一步推跌房价。老百姓越是借钱,央行资产表膨胀得越快,资产价格就越高。反过来,老百姓不再借钱,央行资产表萎缩,反过来资产价格就跌得越狠。这就是加速恶性循环,现代金融体制的加速作用,没办法的事。

三农贷款占比在2014年达到峰值的32.49%,此后逐渐下降,目前为27%左右。金融对农业的支撑力度在近年来越来越低,这也是没办法的事,短期内不会有什么改变。服务业贷款占比长期稳定在25%左右,不升不跌。房地产开发贷款占比在2015年下降到谷值的5.04%,此后伴随着地产涨价去库存政策的推动,逐步上升到今年一季度的7.17%,整体上来说,虽然银行业内部对开发贷有着诸多限制,但其实房地产依然是金融行业最喜爱的领域。要知道居民贷款其实基本上就是拿去买了房,再加上开发贷的话,其实超过41%的贷款是被房地产吃掉了,这已经是绝对优势的贷款投向了,其它任何投向都无法与之相提并论。至于工业贷款,其占比持续下行,近年来每年都要下降个百分之零点几,颓势无从掩盖,与房地产根本就没法相提并论。

今年我国在财政上的最大举措,就是“新基建投资”,截至4月份,地方政府发债1.9万亿,主要名目就是为了推动新基建建设。各位,你们一定要了解的是,今时今日,我大中国的货币总规模已经达到了208万亿。就这种庞大的货币规模来说,依靠地方政府今年以来发行的1.9万亿地方债来推动新基建,是根本推不动的,连货币水花都激不起来。2008年我国的货币总量只有47万亿,政府搞4万亿基建投资,引动民间的10万亿资金跟随,在当时当然可以带动整个货币走向的改变。但是今时今日,想要靠万把亿的地方政府债,带动208万亿的资金转向,是不可能的。08年的四万亿可以把挖掘机铺满全国,老百姓的视野之内全是热火朝天的建设工地。但是现在的两万亿,只不过是冷冷清清,老百姓冷眼一看,连土方车都看不到一辆。

按比例来说,要拉动当下208万亿的全社会总资金,政府投入的资金规模必须超过20万亿,但这是绝无可能的事。要知道,在央行缩表的情况下推升货币乘数,已经带来一个非常扯淡的结果了:全民消费价格显著上涨,而生产资料出厂价格持续下降。继续放纵地方债务无节制扩张的话,津巴布韦就是我们的明天。

截至今年4月份,消费物价同比涨幅3.3%,而生产资料出厂价格跌幅3.1%,两者之间的叠加差异6.4%,乃是史上最高。一方面全社会货币流动性泛滥,导致消费物价上涨。另一方面,工厂生产出来的东西没人要,经济萧条。这两种情况叠加,简直都要让人精神分裂。如果要给这种现象找个名词,那就是经济学上最令人望而生畏的词:经济滞涨。

美国人在上世纪7、80年代面对经济滞涨局面束手无策,一切金融和财政手段都宣告无效。最终解决滞涨问题,靠的是信息技术革命。现在这一次,我大中国眼看着就一步步的踏入了滞涨陷阱,希望这一次,我们也能轻轻松松的走出来吧。当然,走出来的办法,我讲过无数次了,有限政改,放开民间资本管制,科研去政治化,等等,都是很好的办法,都能让我大中国一步步走出陷阱,甚至,实施得好的话,可能只需要启用其中的一个办法,就能一步走出来。现在的疑问只不过是:我大中国愿不愿意走出其中的任何一步了?

评论