文:凭栏欲言

5月18日,黄金再创逾7年新高,两年来,笔者多次在文章中坚定看多黄金(在今年三月份美元流动性紧张黄金回调幅度较大的情况下还专门发文看多黄金),黄金新高是对笔者逻辑的肯定,也是对世界各国无节制印钞的反制。

黄金——纸币的照妖镜。

如果你已经产生了对纸币的不信任感,持有黄金准没错。

01

赤字货币化之我见

4月27日,中国财政科学研究院院长刘尚希在一场会议上发言表示:“可以用发行特别国债的方式,适度地实现赤字的货币化,把财政和货币政策结合成一种新的组合,以缓解当前财政的困难,也可以解决货币政策传导机制不畅的问题。“

“赤字货币化“投石入水,引起了广泛的争论。

笔者在5.14日公众号文章中(其他媒体发文将这句话删除了)

对中国货币政策有过点评,外储未清空的情况下,肆意印钞是不现实的,而赤字货币化就是肆意印钞的手段。

5.17日,央行发声,赤字货币化不可取。

笔者的观点得到央行发言的证真。

02

中国赤字货币化历史

事实上,现代中国央行的建立本身就是赤字货币化催生的,用以对抗赤字货币化的产物,也是外储枯竭催生的产物。

在1994年之前,中国央行业务范围跟现在大不相同,与普通银行并无明显分界。而各级政府缺钱就会向银行透支(银行则印票子稀释老百姓存款),这就是赤字货币化。

赤字货币化会大量释放基础货币,导致恶性通胀。在现代中国央行建立之前,中国的通胀频发高发,并一度导致80年代末的政治波澜。

1992-1993年财政对银行透支特别厉害,导致1992年银行印的票子是1991年的两倍,93年又变成了接近三倍,这又演变成通胀格外凶残。

物价高(通胀)导致了进口增多,1993年,中国外汇储备一度不足200亿美元,还不足以支付三个月进口所需,更不用说还有外债需要还本还息。

外储枯竭和高通胀的影响下,1993年提出要改变行政命令直接指挥银行的现象,把银行经营独立出去,防范财政直接向银行透支。现代央行就此诞生,央行、商行和政策性银行就此分离,现代中国金融体系建立。1993年财税部门和银行部门还被要求与所办公司脱钩,结束这种即当运动员又当裁判员的现象,释放经济活力,提高产出,压制通胀。

在新中国成立的前50余年,实际上财政赤字货币化长期存在,1993年之后为了防范恶性通胀,对财政赤字货币化增加了一点约束(模仿西方),财政不再可以直接向银行透支,而是发债让市场买,但中央银行可以释放流动性(放水)让财政的债容易卖出去,直接模式变成了间接模式。

2020年,财政赤字直接货币化这种建国后执行了50多年的模式在消失了20几年之后,转了个圈又想回来了。

03

赤字货币化的制约因素

提出货币赤字化本身就具有三重意味。

1) 体现了财政赤字恶化的现实。

2) 财政赤字转嫁模式的试探。

3) 对公众态度和对高层态度的试探。

财政赤字化只是一种印钞借口,无论以冠冕堂皇的借口印钞,还是以莫须有的借口印钞,印钞就是印钞,印钞会形成购买力,并不因借口(或称锚定)而影响本质。

印钞会形成购买力,这形成了两个问题。

1) 是否有足够的手段控制不让货币流进商品和服务(周小川的池子论就是控制手段,让钱流进金融空转不冲击商品和服务),货币是要逐利的,需要利来驱动,行政手段是无法驱动的(但可以辅助)。

2) 如果超量货币流进了商品和服务,就会刺激通胀,进而刺激海外商品流入增加,就会形成贸易逆差和汇率贬值压力,如果汇率不贬值,那就是外汇储备流失的压力。

倒逼1993年改革有两个重要原因,其中之一就是外储。

1) 1993年通胀超10%,而1988年通胀导致了一些政治波澜,影响了1993年对通胀的重视程度。

2) 1993年外储一度不足200亿,近乎枯竭,最终1994年汇率贬值近半,并多次加息。

货币赤字化只是可以肆意印钞的手段,而肆意印钞的最大障碍并不是以什么手段来印钞,而是印钞会不会冲击汇率和外储。

想肆意印钞,只能在一种情况下发生——外储不要了。

04

人民币贬值预期扩大

美元的制约才是黄金,而人民币的制约是美元。人民币主要以外储背书发行基础货币,黄金对人民币产生间接制约。

黄金终归会对人民币产生影响,但更直接的影响人民币的是美元。

从中美息差来看,3月份美元流动性紧张冲击之后,美元对人民币的制约加强,人民币贬值压力进一步扩大。

从数据分析一下人民币贬值预期的放大程度,常看笔者文章的读者应该对这个图不陌生。

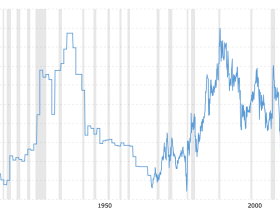

这是我以2019年10月31日为起始点,以人民币汇率每贬值10000(汇率1基点为万分之一)基点需要中美十年国债息差走阔288基点(利率1基点为百分之一)构建的国际收支平衡模型图。

其中,中国股市走牛会对资金外流冲动形成压制,以2019年12月数据来看,会形成约1000基点的汇率负值偏离。也就是说,中国股市具有牛市特征,人民币额外贬值1000基点不影响国际收支平衡(幅度为从7.0贬值到7.1)。

而自2019年8月的历史来看,每一次重大事件都导致了人民币汇率贬值所对应的国债息差走阔。比如2019年8月人民币破7之后,人民币汇率每贬值10000基点对应的中美十年国债息差需要走阔234基点,人民币贬至7.2附近时就变成了288基点,这背后的中美息差走阔数据变动,显示的就是人民币贬值压力的增大。

来看一下人民币在2020年3月美元流动性紧张之后的数据表现。

从上证指数来看,3月份,上证开盘2899.31,至今日几无变动,可以认为股市表现对国际收支没有影响。

自汇率偏离来看,3月份至今,汇率偏离长期维持正值,汇率偏离日均为345基点。以288/10000折算为息差,代表息差走阔了10基点。即在3月份遭遇了美元流动性紧张冲击之后,中美国债息差又走阔了10基点,息差从288变成了298。

人民币每贬值10000基点的息差补偿,从2019年8月份的234,到2019年10月份的288,再到2020年3月份的298,一路扩大,这是人民币贬值压力的数据量化。

数据清晰的告诉你,人民币贬值压力是何时、以何种速度在持续扩大。

人民币没有贬值压力说辞,都是忽悠。

05

五月,人民币的收紧现象

人民币的贬值压力,总归要有个着落点(三要素),无非是汇率承压和利率承压的问题。至于资本收益,就不要有这个幻想了。

1) 要么就是中美利差走阔,现在美国降息空间没有了,后续中美利差走阔要着落在中国自己身上。

2) 要么就拉升汇率,拉升汇率会减少换汇动力,减少资金外流,汇率拉升的多还能释放降息空间,这需要消耗外储。

5月之后,人民币贬值压力的着力点已经转移至利率!

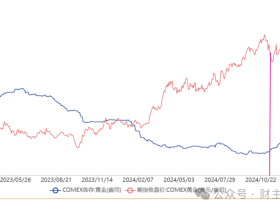

5月开始,十年国债收益率至今(5月18日)已经上行了18个基点。

5月开始,中美国债息差至今走阔16个基点,由于中国国债收益率上行18个基点,中美息差走阔主要是由中国主动发力驱动。

5月,人民币汇率贬值约300基点。

美联储已经没有了降息空间,中美息差问题主要由中国主动发力驱动。5月,中美息差走阔,中国国债收益率上行,汇率略贬值。各种迹象显示,人民币贬值压力从汇率在向利率转移,人民币货币政策相较一季度明显收紧。

中国央行已经30余日没有进行逆回购操作。

5月14日,2000亿MLF到期,央行在5月15日进行了1000MLF原价操作,不但未降息,反而回收1000亿流动性。

而赤字货币化言论将放大放水想象力空间,强化汇率贬值预期,这与央行5月份的行动迹象(收紧)不符,或是央行极其干脆的连续发言否认的原因。

06

汇率贬值的前兆

在汇率问题上:

1) 近期美国阻击华为、疫情冲击外需、疫情加剧外企转移(路边社消息,富士康长期放假,打包设备)。政治上,坚持汇率不贬值的收益空间降低,政治约束降低。

2) 外储与外债之间差额越来越小,越来越难承担拉升汇率的重任。

3) 强放水(4月M2增长11.1%)对汇率形成冲击。

随着贬值压力越来越大,而政治制约降低,中国越来越有贬值的动力,但中国目前贬值的最大障碍自身问题——加息问题。

汇率问题与利率问题息息相关的,拉升汇率国内才可以放松货币政策;如果汇率贬值,国内就得收紧货币政策。而中国经济是否能承受的住货币收紧?

5月,中国高层口吻认为国内经济初步稳住;5月,中国货币政策已经实质收紧,十年国债收益率半个月上行18基点。

这或是汇率贬值的前兆.

END

评论