Illumina是全球基因测序龙头公司。股价在过去10年里大幅上涨16倍,特别是在近4年里上涨了6倍,目前市值已达到270亿美元。

投资要点

2016年Illumina的商业模式发生改变,不光站稳上游测序脚跟,还进军中下游基因测序医疗市场。Illumina 作为全球最大的上游基因测序仪制造商,占到全球71%的市场。目前基因测序设备和耗材为产业链上利润最丰厚的一环,毛利率为70%;2016年,Illumina宣布进军基因测序中下游领域,开始以癌症早期筛查为突破口,布局中下游市场。宣布将创办新公司Grail,开发癌症早期检测方法。

基因测序上游增速趋缓,将低于中下游。虽然目前基因测序上游集中度高,基本被Illumina等龙头垄断;中游行业集中度低,竞争激烈。但是中游测序服务市场重资产、技术附加值低,预计2016年增速超过上游市场,将是产业链中增速最快的。

Illumina选择以基因检测而不是基因诊断的途径进军中下游,可以减弱了和现有基因诊断客户之间的竞争关系。目前基因检测规范和监管相对宽松,毕竟这块市场是健康人群,风险不涉及到国家的保险体制和医疗体制。而且,基因检测领域属于蓝海领域,目前进入该领域的公司少。

风险因素

Illumina走的中下游扩展的路径的将面临强劲的对手,近几年医药巨头公司和互联网巨头频频出手收购生物信息公司和建立基因数据库。所以可以想象,Illumina在中下游很难建立类似他的寡头地位。

一.公司简介:Illumina是全球基因测序龙头公司。股价在过去10年里大幅上涨16倍,特别是在近4年里上涨了6倍,目前市值已达到270亿美元。Illumina长牛表现的背后,是市场对基因测序应用前景以及该公司产品线的高度看好。

详细资料参考:Illumina Inc.(NASDAQ:ILMN)

二.商业模式:Illumina的商业模式可以总结为:站稳上游测序脚跟,进军中下游基因测序医疗市场。

Illumina 作为全球最大的上游基因测序仪制造商,占到全球71%的市场。目前基因测序设备和耗材为产业链上利润最丰厚的一环,毛利率为70%,而其他环节如测序服务的毛利率为50%左右。同时Illumina也是基因测序技术创新的带头人,2014年1月,Illumina公司CEO Jay Flatley在摩根大通医疗会议上告知Illumina的新测序仪能准确地测出全基因组序列,把其成本由最开始的数十亿美元指数递减至不到1000美元,具有划时代意义。

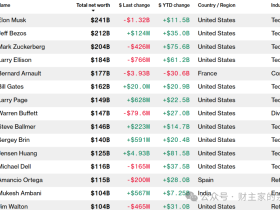

2016年,Illumina宣布进军基因测序中下游领域,开始以癌症早期筛查为突破口,布局中下游市场。宣布将创办新公司Grail,开发癌症早期检测方法,预计检测费用在1000美元以下。并获得Illumina、比尔·盖茨、杰夫·贝索斯等联合投资1亿美元。Grail是该领域中首家提供无症状液体活检筛查的公司。

三.产品简介:基因测序就是决定一段基因中AGCT四类脱氧核糖核酸的顺序,广义的说,它还可能指基因组测序(genome sequencing)、基因分型(genotyping)、单核苷酸多态性(SNP)等多种研究基因序列的手段。

1、Illumina测序仪原理Illumina新一代测序技术可以高通量、并行对核酸片段进行深度测序,测序的技术原理是采用可逆性末端边合成边测序反应,首先在DNA片段两端加上序列已知的通用接头构建文库,文库加载到测序芯片Flowcell上,文库两端的已知序列与Flowcell基底上的Oligo序列互补,每条文库片段都经过桥式PCR扩增形成一个簇,测序时采用边合成边测序反应,即在碱基延伸过程中,每个循环反应只能延伸一个正确互补的碱基,根据四种不同的荧光信号确认碱基种类,保证最终的核酸序列质量,经过多个循环后,完整读取核酸序列。

基本过程:

- 建库,将待测序DNA片段化,经过特定的处理以符合相应测序平台的输入要求

- 上样,(在机器内)通过特殊的PCR反应过程将待测片段原位(in situ)扩增。

- (在机器内)通过对DNA反应过程进行变量控制(时间、空间),并捕捉此过程中释放出的相应的(因扩增而变得可观测的)信号。这些信号可以是荧光信号或是释放质子所引致的局部酸碱变化。

- 计算机采集数据,并进行组装(将片段还原成长序列)。

2、Illumina重点产品

Illumina目前核心产品有Miseq、HiSeq以及NextSeq等。

Illimina对MiSeq的定位是聚焦通量:快速简约,适合靶向以及小型基因组测序;NextSeq是灵活通量,快速简约,适合每日基因组学;而HiSeq是生产通量,强大高效,适合大规模基因组学。

四.行业现状和发展趋势

1.上游(测序仪器、试剂供应商):欧美寡头垄断

Illumina占据了全球设备市场70%以上的份额,它生产的第二代高通量序仪HiSeq系列一直是市场上最为畅销的产品。赛默飞世尔(原Life Technologies)以16%的市场占有率居第二;罗氏排名第三,市场占有率为10%;而Pacific Biosciences仅占市场份额的3%。测序设备价格昂贵,光仪器就要花费50~100万美金,日常检测试剂花费要更高。

2.中游(基因测序服务和信息分析服务):行业集中度低,蓝海竞争激烈目前全球有上千家厂商提供测序服务。全世界规模较大的基因组研究中心最多是美国和中国,而美国拥有全世界最多的测序仪,中国测序仪数量不超过500台。

其中华大基因(BGI)拥有世界上数量最多、种类最齐全的第二代测序仪,产能约占全球的10%-20%。由于测序服务技术壁垒较低,主要面向科研市场,准入标准和质量控制规范慢于技术的发展,导致众多小企业呈现疯狂生长的状态。

高通量测序产生了巨大的数据量,由测序服务公司提供的原始数据在经过分析处理前,无法提供任何有效的信息。数据有效分析的三要素包括高性能计算平台、专业的分析软件和专业的信息分析(遗传信息解读)人才。计算平台用于对测序仪器得出的原始序列文件进行质量剔除、序列匹配等一系列分析的基础工作,分析软件和大样本数据库用于遗传解读和咨询。

数据的分析解读是影响测序中游甚至全产业链发展最大的瓶颈。人体基因组共有23对染色体,包含超过30亿个碱基对,目前仅有3%能从临床给出解释,剩下97%的不能解释的数据限制了基因测序的推广和应用。目前全球有超过 100 家生物信息公司提供基因数据分析服务,生物信息人才还存在很大缺口。

3.下游(终端应用):科学研究为主,临床应用肿瘤研究占比最大(>35%)二代基因测序市场的下游(以应用机构划分),以科研机构、高等院校以及疾控中心为代表的研究所占据了半数以上的市场份额。

按照应用类型分类,二代基因测序市场被分为肿瘤、遗传筛查、传染病、药物和生物标志的发现、分子流行病学、农业等。根据 IQ4I Research & Consultancy 的调查报告显示,肿瘤检测占据最大的应用端市场份额(超过35%)。

4.市场前景预测:上游增速趋缓,将低于中下游。中下游市场增速快,预计2016年超过测序仪器市场。据Markets&Markets 预测,2014-2020 年上游市场中测序仪的复合增长率是 15.4%。中游测序服务市场重资产、技术附加值低,将是产业链中增速最快的,据 BCC Research 预测 2011-2016 年复合增长率为 29%。中游生物信息学分析市场轻资产、技术附加值高,据 Frost&Sulivan 预测 2012-2018 年复合增长率为 22.7%。

五.竞争和风险分析Illumina进军中下游市场的动机:

从基因测序上游市场上看来,Illumina的未来已经到达了一个天花板,仅仅是为了维持超过70%的市场占有率,公司就不得不付出极高的维护成本和研发费用来阻止其他竞争者甚至第三、四代测序仪器研发者的市场份额抢夺,这显然是不符合资本运作的。且上游市场增速减缓,将很快低于中下游市场。

现在Illumina的触手开始伸向产业的中下游,会让那些已经购买过Illumina昂贵的测序仪公司由客户变成直接竞争对手的关系。现在Illumina也要分测序服务市场一杯羹的话,原有测序公司唯一的出路就是优化和提供更优质的服务和多元化的业务组合,这必将会增加已有的市场维护成本,同时也会让本来已经竞争激烈的已经是红海的测序服务市场上演更激烈的战争,甚至不排除那些测序服务公司会倒戈相向,购买其他公司的测序仪来竞争。

Illumina进军中下游市场的策略:

在基因测序应用的领域,有两块主要的业务:一个是基因检测,一个是基因诊断。这两块是完全不同的方向。

基因诊断的受众群体是进入医疗机构的病人,简单说就是有病查病。基因诊断针对病患和医疗机构,是会受到国家监管和规范的,在美国是FDA,在中国是CFDA。目前市场上已有的基因测序服务商的主营业务基本属于该领域,illumina也有低于10%的业务属于这块。

基因检测的受众群体是健康人群,简单的说就是没病找病。而基因检测的规范和监管目前各国政府是睁一只眼闭一只眼,美国虽然之前发生过叫停23andme基因检测健康类信息风险分析报告服务,但是2015年又批准了该公司的部分相关服务。毕竟这块市场是健康人群,风险不涉及到国家的保险体制和医疗体制。目前涉及该领域的公司不多,所以Illumina初期投入1亿美元以及骨干建立的新公司Grail,开发癌症早期检测方法,就是走的基因检测的路径,从而也减弱了和现有基因诊断客户之间的竞争关系。

Illumina进军中下游市场的竞争:

基因诊断和基因检测尤其是基因检测,是从海量原始数据需要进行专业分析,才能解读出其中的遗传信息,因此利用计算机科学和信息技术揭示大量而复杂的生物数所蕴含的信息对于整个基因测序行业尤为重要所以,该项业务早期可以说是一个大数据游戏。

Illumina走的中下游扩展的路径的将面临强劲的对手:

医药公司巨头: 医药巨头近几年频频出手收购生物信息公司,如Life公司收购Navigenics,Amgen公司买下deCODE,药明康德吞并NextCode,罗氏入股Foundation Medicine。

互联网巨头:Google和DNAnexus合作打造开放式DNA数据库,双方将一起为科研人员免费提供DNA数据库信息,亚马逊数据云的公共信息平台上也有类似的数据库。另外,Google 和比尔盖茨还投资了一家提供癌症全基因组测序及分析的公司Foundation Medicine (被罗氏收购) ,Google还投资的基因检测公司23and me,经过十年来数据的积累,这家公司已经攒下了80万消费者的基因数据,走在世界前沿。互联网公司拥有较好的资金及技术优势。

总结:

所以可以想象,Illumina在中下游很难建立类似他的寡头地位,因为他的主要角色是做为仪器生产者,他无法控制他卖出去的仪器产出的数据,现阶段也还无法掌握数据被如何使用。

六.营收分析

七.财务预测:Illumina相关财务预测(J.P. Morgan, Jan 11,2016)

八.基因测序在中国发展的思考

因为有华大基因等龙头的存在,中国基因测序在中游领域走在世界前列。现在,为了扩宽发展,国内中游的测序服务商只能加速向上下游延伸。

目前国内中游有超200家测序服务商,行业集中度低。

对上游供应厂家议价能力很低

因为检测设备的检测耗材是和设备绑定的,所以国内对上游主力也就是欧美Illumina等公司的依赖程度高,例如Illumina于2014年7月大幅提高试剂和耗材的价格,涨幅为50%-60%,导致华大基因公司毛利率水平下降。

对下游客户议价能力有限

在医疗健康领域,基因测序应用商的产品,基本上还是通过医院到达消费者手中。基因测序应用商基本都没有自己的医院资源,由于有高通量测序试点资质的国内医院数量少,基因测序应用商的数量多,粥多僧少的局面造成测序服务商在下游采购者方面的议价能力也弱。

中国基因测序中游企业向上游扩展对illumina等外企巨头影响有限

而我国生产的二代测序仪基本都是使用的国外技术进行贴牌生产,如贝瑞和康与Illumina 合作生产的NextSeq CN500、达安基因与LifeTech (被Thermo Fisher收购)合作生产的DA8600。

自主研发的有两家: 紫鑫药业和中科院合作自主开发测序仪器,但是技术上是和罗氏已经停产的454系统一致,缺乏市场竞争力。华大基因受制于Illumina,索性收购了一家美国测序仪公司CG,在CG的基础上推出了 BGISEQ500。虽然CG以前是Illumina欧美市场的竞争对手,但是从产品性能等来说肯定是比不上lllumina且读长很短,但是价格肯定会相对便宜。测序仪国内要想打破欧美产品垄断格局,预计在二代技术产品上有突破十分困难。

作者:德晟金融,著作权归作者所有

评论