文:凭栏欲言

我在上一篇文章提到外储、外债这些日常名词,但诸多留言反馈中似乎清晰名词定义的童鞋并不多,这里我尽力将每个名词的阐述的更清楚一点。

方便大家理解,并得出自己结论。

01 外储

外储是中央银行持有的、流动性高的,可以随时兑换为外国货币的资产。

注意,如果动用了货币互换额度,是可以随时兑换为外国货币的,这是可以计入外储的(前提是兑换的货币可以被纳入外汇储备,兑换玻利瓦尔应该是不能算入外汇储备的)。

外汇储备有几大功能:

1) 可以干预汇率,有利于维护本国汇率稳定。

2) 较高的外汇储备,本国企业就可以随时换到外汇来偿还外债,海外资金就会认为国家和企业有信誉,就可以维护较高的国家信誉和企业信誉。

3) 当国内出现通胀势头时,可以增加进口来平抑通胀,稳定国内经济环境。

外汇储备最低层次的安全性一般都要求覆盖本国短期外债偿付和三个月进口所需。

当然,汇率有贬值风险的时候,是需要额外消耗外汇储备进行干预的,对外汇储备安全性的要求就会高的多。

但高外汇储备虽然有有利的一面,却也产生了一个问题,由于外汇储备需要保持高流动性,投资收益就会很低。比如中国大量投资美债,流动性有了,收益率就很低。

这部分资金是中国企业辛辛苦苦赚来的,却并没有让企业获得更好的收益,只能流入美国购买低收益产品;美国却又将中国投向美国的的美元转手贷还给中国的企业,收益率就高得多。

一边是国内企业去海外贷高息美元,一边是国内美元流入海外低息资产,套利形成,利差问题增加了中国的成本,利差自我滚动就会造成中国外债的加速增长,外债加速增长又需要更多外汇储备来维持安全性。增长的外汇储备无处投资,只能投向低受益的资产。

“官民皆不获其利“——曾纪泽。

清朝外交家曾纪泽(曾国藩之子)曾对清朝借外债提出以上见解,其时清政府国库空虚造成左宗棠征西大量欠饷,万不得已时一再向上海洋商、汇丰银行等大量借款供应军需,而洋商所借之款,往往“仍购募股份取诸华民耳”,洋商转手获得巨利。中国“官民皆不获其利“。

02 外债

外债是居民对非居民承担的具有契约性(划重点)偿还义务的全部债务。

外债口径可以分为广义外债和狭义外债,狭义外债一般仅指主权(国家)外债,而广义外债则包含了国家和企业所借的外债。

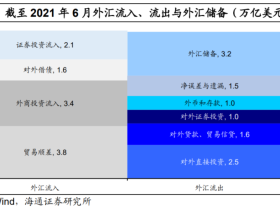

上图为中国全口径(广义)外债,其中包含了企业所借的外债。

很多同学有疑问?大量的外资企业对中国的直接投资是否包含在广义外债里面?答案是不包含在内。

外商直接投资一般都是自担经营风险,以赚取利润形式回收投资款项,没有契约性的偿还义务。所以,他不计入外债口径(少量公司间贷款计入外债口径)。

直接投资有多少?

中国国际投资头寸表显示,截止至2020年1季度,外商直接投资为2.9万亿美元。

外商直接投资额已经基本接近中国外汇储备3.1万亿美元。

此外,中国公司海外分支机构所借外债,属于非居民对非居民的欠债(而不是居民对非居民的欠债),也不记入广义外债。

举个例子,假如中行海外分部以国内资产为抵押借了外债,将这笔钱留在海外分部使用(可能是为了借新还旧或开拓业务等),那么这笔钱也不计入全口径外债。

03 外债风险大不大?

仅从覆盖短期外债和保证三个月进口所需来理解,外债风险似乎并不大。

但这里就会产生一个问题,外债口径并没有覆盖外企撤资可能和中国公司海外分部以国内资产为抵押的债务。

假如有外企撤资,或者是海外分部债务到期之后无法顺利发行新债来借新还旧(比如地产债违约之后就会很难发新还旧),那么就需要从银行购汇来还外债,压力就会被传递给外储,导致外储减少,或许就有可能导致外储不能覆盖短期债务和三个月进口所需,导致发生外债风险。

海外分支机构欠债数额不详、外资直接投资额2.9万亿、外债2.1万亿。

外汇储备则为3.1万亿。

END

评论