文:路财主

单看资本市场的表现,你可能会怀疑,美帝国主义现在公布的COVID-19疫情数字是假的,美帝的疫情已经基本控制住了。

否则,如果真有那么严重的话,为什么资本市场对于疫情发展视而不见,特别是美股的纳斯达克100指数,更是创出自建立以来的50年新高……

疫情爆发之前,纳指的最高点位不过是9800点,现在疫情全球蔓延,纳指反而上攻1万点,标普500指数也接近前期新高,这到底有啥玄机?

第一,国债收益率遽降,所有大类资产都坐上了美联储印钞的快车。

在美联储持续印钞购买之下,美国的国债收益率持续降低,而无风险的国债收益率正是一切能够产生现金流的资产(如股票、债券、房产等)的计价基准。

如果国债的无风险收益率是5%,那么股票的整体估值(市盈率PE)上限也就在20倍;

如果国债的无风险收益率降到2%,那么股票整体估值上限就可以抬升到50倍;

那么,如果国债的无风险收益率降到1%,理论上说,股票整体估值上限可以抬升到100倍。

换句话说,同等利率下降幅度,在低利率的情况下,对于所有股票估值是更大的利好:

国债收益率从5%降到4%,股市的估值上限可以抬升25%,从20倍提升到25倍;

国债收益率从2%降低到1%,股市的估值上限可以抬升100%,从50倍提升到100倍;

那我们不妨看看,从3月份到现在,美元资产的定海神针——10年期国债收益率的变动是怎样的一个情况。

1月中旬的时候,美国10年期国债收益率是1.8%,现在是0.7%——理论上说,原来的美股估值上限是55倍的话,现在的估值上限可以抬升到143倍。

自1990年代初以来,所有发达国家的股市中,日本股市估值一直都是最高,原因和奥妙就在于此——因为日本的国债收益率一直都是最低的。

2019年11月份,我还一直让大家看空美股,但当这一次美联储无限量印钞放水并将十年期国债收益率压制到1%以下之后,我再也没有说过看空美股的观点。

因为通货膨胀预期一直维持在很低的水平,所以国债收益率降低也意味着真实收益率降低,下面的这张图,是纳斯达克100指数(左纵轴)与美国5年期抗通胀债券收益率(右纵轴,注意收益率是上面低下面高)的对比情况,你是不是发现特别一致?

第二,结构化行情:疯涨的美股100与要命的美股5000。

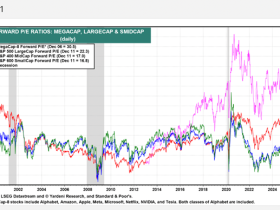

与中国的股市完全一样,自2018年以来,美股就已经进入所谓的“结构化”行情,好公司的价格涨破天,一般的公司快要跌成屎……

而且,这个“结构化行情”恐怕比我们大A股都还要厉害。

美股总市值的历史最高点出现在2020年的2月21日,当时在美国上市的所有股票总市值高达46.6万亿美元,占到了全球股市总市值的50%以上,但在3月份的屡次熔断和大跌后,3月23日美股的总市值一度接近30万亿美元,但随着美股的快速反弹,现在美股的总市值再度增长到48万亿美元。

根据我截止2020年7月3日收盘的统计(见下表),美股市值TOP 100公司总市值达到了23.8万亿美元,占据美股总市值的50%;TOP 50总市值18万亿美元;TOP 20总市值12万亿美元,TPO 10的总市值达到了恐怖的9万亿美元……

换句话说,只要TOP 100、甚至TOP 20的公司股价猛涨,就能带动指数迭创新高——为什么纳斯达克指数率先突破新高,就是因为纳斯达克指数构成中科技股的比重更大。

下图就是标普500指数的上涨与FANNG指数(脸书,苹果、亚马逊,奈飞,谷歌)的对比情况——显然可以看出,疫情爆发之后,股市大跌的时候,科技股跌得很少,而股市反弹的时候,科技股一路暴涨,强势创出新高。

原因就在于,只有美股排名前100、甚至是排名前50的这些公司,才有各自很深的护城河,其盈利也都相当出色和稳定,基本没有受到疫情的影响,特别是脸书、谷歌、奈飞、亚马逊这4家公司,疫情的袭来,某种程度上说对其是一种利好……因为它们恰恰适应了疫情下的经济生态。

更何况,单单从盈利来看,诸如微软、谷歌、苹果这样的公司其实并不高,而奈飞、亚马逊看起来依然处于快速扩张期,在疫情之下,也只有这些公司才能给投资者带来安全感,所以不管是什么样的资金都蜂拥而来买入这些科技股,自然而然就推高了整体的美股指数。

第3个玄机呢,就是新冠疫情对美国的影响确实在减轻。

虽然确诊人数上看,仍然在一路上升,但美国整体疫情影响已在减轻,感染新冠病毒的住院人数和死亡人数已经明显开始下降,确诊人数增加,则是美国CDC将“Probable Case”纳入其中的原因,属于统计内容变更,与实际疫情演化无关(见下表)。

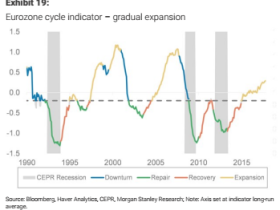

不仅美国,其实欧洲的法国等国家,其疫情影响也在减轻,而股市嘛,作为经济的晴雨表,当然是要“提前反应”经济即将全面重启和反弹的预期。

但,估计大家更想知道的是,美股的反弹是不是可以持续?

如果从历史上非常有效的高估指标Shiller PE(CAPE,周期市盈率)以及巴菲特指标(股市总市值/GDP)来看,美股现在的价格其实已经非常非常高了,仅次于2000年的互联网泡沫期间。

但是,以最新的无风险收益率来评估美股,美股距离顶部还远着呢,因为科技股的盈利都是实实在在的,国债收益率被压到这么低,估值还有大大的提升空间空间。

因为美联储明确表示说要提供“无限量”放水,所以从流动性上判断,中短期内美股很难再次跌至3月23日的低位,至于我在2019年11月份提到的美国企业次贷问题,美联储也在近日特地声明,将购买2500亿美元的公司债,这相当于为企业次贷兜底了。

我并不认为,美股能像国债无风险收益率下降的比例那样上涨(意味着标普指数将涨至5000点以上),尽管有美联储的疯狂印钞,我依然认为美股的上涨已经接近尽头。实际上,就在现在的价位上,美股越上涨,我就觉得它的风险越大,付鹏曾比喻说,美股上涨,就像叠叠乐里的拆木条游戏,随着越来越多的木条被抽掉,整个木塔崩塌的危险性就越来越高,你不知道哪一个时刻木塔会散架,但只要拆下去,散架一定是必然的。

相比之下,尽管过去几天里我们大A股上涨了10%以上,我还是认为,A股比美股更安全。

至于科技股实实在在的盈利,我脑海里总是浮现着1960-1970年代美股著名的“漂亮50(Nifty-Fifty)行情”。

在20世纪60-70年代,在纽约证券交易所交易的50只备受追捧的工业股票,代表了当时的工业科技水平,这些股票盈利增长稳定,同时也具有较高的PE比率。由于人们认为这些公司的运作非常稳健,即使在经历较长时期后同样如此,因此这些股票被称为“一次性抉择”股,也就是说,一旦决定买入股票,便再不用为投资理财而操心了。

从1960年代末期开始,漂亮50开始崛起,人们一直认为,这些股票是可以传承下去的,但可惜的是,经历了大约10年的辉煌,从1976年开始,漂亮50开始跑输标普500和道琼斯工业指数,到了现在,当年的漂亮50中,还留下有可口可乐、IBM、宝洁、陶氏化学、美国运通、辉瑞、强生、迪士尼等一部分公司,但其余的多数公司,如施乐、柯达、安海斯布希、通用电气等,要么已经消失,要么不再具有投资价值……

说到底,美股暴力反弹最重要的原因,就是美联储印钞放水,短短3个月美联储印钞量增加了70%,看起来,是大类资产的价格在飞速上涨,其实,这些资产价格不过是骑在了美联储这头高速前进的鲸鱼身上而已——资产价格的暴涨,反映的其实是美元货币本身信用和价值的丧失……

就在最近,美联储还宣布要购买2500亿美元的公司债——当美联储在债券市场上每花1元钱购买债券,美国股市就会按比例增长,这就是美国的股市暴力反弹的真相!

当今世界,最大的资产泡沫并不是美股,而是美联储、美国政府、美元和整个纸币体系。

我骑上我心爱的小摩托,乘风而行,打开车照灯,在那一瞬间,光速当然是30万公里/秒的速度传播,但我心爱的小摩托还有80公里/小时的速度,这一加上去,不就超越光速了么?

美联储说,我印钞的速度,是你们任何大类资产的涨幅无法超越的。

评论