市场情绪就这么猝不及防的来了。

突然间,券商开户变得火爆,基金发行上千亿元的规模,一天都能募集完毕,有人用”惊慌失措的牛市“来形容这一轮上涨的爆发,要知道,疫情依然在蔓延,哪怕是美股的标普500也还未完全收复第一季度的跌幅,我们大A股却是几乎每一个股票指数都在连创新高,连银行这种大象级别的股票都在周一普遍涨停……

我想起来芥川龙之介的一句话:发现民众的愚蠢,并不值得夸耀。但是,发现我们自己也是民众,倒的确值得夸耀。

就在周日的时候,我还在文章“A股要来牛市,还缺一点点什么?”里说,市场情绪才是判断会来牛市会不会来最重要的指标,但真正大的牛市,往往也需要“钱”的配合,如果有钱来配合,牛市就有可能走得远一些,如果没有更多的钱来配合,牛市更大可能不过是昙花一现。

现在,市场情绪已经如此饱满,钱的问题,有没有到位呢?

从一场小牛市所需要的增速上看,“钱”自2020年初就已经到位。

无论是从中国的广义货币供应(M2),还是与股市关系最密切的狭义货币供应(M1),它们都在2020年1月开始迅速抬升,其中M1创下2年半来的最高增速,而广义货币M2的增速创下3年半来的最高增速……

在信贷拉升的同时,实体经济却由于新冠疫情而在一季度遭受重创,名义GDP一季度萎缩5.3%——从银行体系中出来的钱变多了,但实体经济中能容纳的钱反而变少了,这就意味着经济体系内“额外的钱”变得多了起来,这就是目前这一轮股市走牛在“钱”方面的基础。

最能与这一轮疫情下的信贷刺激相比较的,是2008年金融危机之后的刺激,当时也是信贷规模从低位急速上升,当时GDP还没有恢复,所以导致了广义货币增速-名义GDP增速创下中国历史之最,然后,也是一轮股市的小牛市与之对应。

2009年-2010年的那一轮牛市,从2008年12月份的最低点到2010年初的最高点算起,持续了大约一年时间,但随后就经历了2010年初的大幅度下跌,2010年下半年才又再度上涨。

不考虑新冠疫情,2009-2010年的小牛市,与现在具有极高的可比性——现在的股市,也是在2018年底到达底部,然后经历了2019年初的快速反弹,然后再跌下去,现在再度开始上涨……

这一次的牛市(我们假定这是一轮类似于2009-2010年的牛市),与2009-2010年的牛市最有趣而且也有意义的共同点在于:

在这两天股市暴力上涨的同时,债券市场价格却是下跌的,也就是国债收益率与股票指数同步抬升,股牛债熊,这是相当不同寻常的现象。

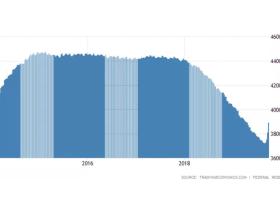

我无数次强调过,国债无风险收益率是其他一切能产生现金流的资产定价的基准,当国债收益率不断的抬升的时候,理论上说,股市应该下跌的,但这一次却是反向运动。在股市这两天的暴力上涨中,十年期国债的无风险收益率已经悄然上升到了3.2%,这是疫情爆发之前2019年底的水平。

2010年迄今的10年里,股牛债熊这样的情况只出现过2次——那就是2010年下半年和现在(下图画出来的4个方框,是股票指数和债券收益率同向运动时期,但股市涨债市跌的情况在2020年之前只有1次)。

有人解释说,这是“股债跷跷板轮动效应”,因为大家都觉得股市低估,所以把钱从债券市场里撤出来,投入到股市中来,所以股市涨而债市跌。

听起来很有道理的样子,但其实这与实际情况并不符合。

中国的股市以个人(自然人)投资者为主,而债券市场则基本都是机构投资者,机构投资者很多时候就是吃债券的票面固定利息,对于短期的价格波动并不在意。很多人所理解的银行稳健保本的“理财资金”,其实大部分都是被机构拿来买债券了,到目前为止,也并没有在金融市场上遭遇到赎回压力。

另外,因为以百分比计算的债券收益率的变化通常比较小,尽管最近国债收益率上升,但也只是涨至去年年底的水平,所以去年4季度大量发行的债券基金到现在为止很少有亏钱的——对普通老百姓而言,都还没亏钱呢,赎回个啥啊!

根据中金公司的研究,中国居民资产配置中,股票、基金的占比最近两年的都相当稳定,纯粹的债券配置很少,但我个人猜测,以“理财产品”形式存在的债券配置可能并不少——但不管是理财产品还是股票基金,其加起来的总额都远不能与存款总额相比,如果居民部门认为牛市到来,决定买股票的话,转换存款就够了,完全不需要赎回债券类基金或理财产品。

为什么2010年下半年与现在都出现了股牛债熊的情况?

原因,在于经济的反弹、市场的预期与政府的调控出现了时间差。

2010年下半年与现在,都是前面经历了GDP的急剧下滑,政府和央行疯狂释放信用来救市,然后经济开始反弹,市场认为经济已经开始恢复正常,作为晴雨表的股市一定要“先涨为敬”,但另一方面,从政府和央行的角度,他们认为前面半年里的大肆撒钱的“逆周期调控”,已经取得了效果,所以央行的货币政策重心,就转移到了所谓的“打击资金空转套利”上,其主要手段就是控制超额准备金总量的增速,让银行间的借贷资金稍稍有那么一点点紧张。

当银行之间的钱略有点紧张之后,反映到社会上自然就是金融机构之间最重要的抵押品——债券,其收益率就开始上升。

有人可能会问了,债券价格下跌,对股市上涨是好消息么?

当然不是好消息!

我已经无数次强调过,股市、房市等政府亲近类大类资产,其价格都与国债的无风险收益率息息相关,在股市上涨的同时,债券价格却一路下跌,这是在双重透支股市的上涨潜力,这种现象肯定持续不了多久,以我个人看法而言,这种现象持续不会再超过3个月——接下来,要么是股市下跌,要么是债券价格上升(收益率下降),甚至同时发生。

如果要我对可能性做一个选择的话,我认为债券价格上涨的可能性更大一些。

不管是央行一直强调的小微企业融资,还是负债累累的国有企业债务本息支付,绝大部分的融资和债务都依赖于低利率环境,这就注定了国债价格的下跌,只能是短期内的现象——与中国股市的牛短熊长不同,不管是中国还是美国或者欧洲或者日本或者任何一个国家,债券市场在政府和央行的控制之下,一直都是牛长熊短,价格下跌的时间窗口期都非常狭窄。更何况,在目前新冠疫情仍然有可能反复的情况下,不管美国还是中国,政府和央行绝对不希望把债券收益率持续推高(美国已经做出很好的榜样)——在债台高筑的世界里,债券收益率的持续上升,意味着加大了整个债务体系的风险。

毕竟,对于国有企业和大银行,央妈那才是真爱,至于涨利率、打屁股,从来都是高高举起,轻轻放下的。

为什么我敢说债券价格下跌不能再持续3个月呢?

没啥,纯粹根据2010年的情况瞎蒙的——2010年下半年开始的债券价格下跌,总共就持续了半年左右,而这一轮的债券价格下跌从4月份迄今已经持续了3个月,再加上3个月,就是半年时间。

从央妈爱孩儿的角度,更激进一点儿的说,我觉得债券价格再持续下跌2个月的可能性都不大了,最大的可能是维持在目前的水平上一段时间。

至于股市,央妈和政府当然是希望发动一轮牛市的,而且是慢牛,所以——

如果债券收益率保持稳定或开始下降,那么牛市应该会在情绪的推动下继续往前走;

如果债券收益率继续上升,股市也像现在这样上涨,牛市恐怕走不了太远,到了某个时点,股市的反弹将戛然而止。

不管怎样,现在这样股市暴涨+债市暴跌的组合,不具有可持续性。

评论