文:凭栏欲言

昨日在文章《凭栏:黄金新高、美指新低、中国降息——中美股市泡沫一戳就破》中指出一点重要的逻辑,即美元指数和美股同向,并会影响到中国股市。

7.24日,美元指数创下2018年11月份之后的新低。

与此同时,美国三大股指走跌,纳斯达克跌超2%

今日开盘,上证大跌。

昨日文章之逻辑在一天之后就得到了验证。

现货黄金创出新高,距离笔者预测黄金年内破2000美元(2020年1月1号文章作出的预测,彼时金价为1500)差距仅剩100美元,但预测时间才刚刚过去半年。

而金价是通胀的预期。

正常来说,资产泡沫爆破之后,会严重打压需求,进而影响通胀下行,这会释放货币政策宽松的空间。

而放水到通胀一般需要9个月到1年的的时间。这段时间内,会造成一个放水而不推升通胀的效果,这是资产泡沫爆破后一个相对宝贵的缓冲阶段。

资产泡沫爆破后,如果宽松货币政策让资产价格重新稳定,那么货币就会重新流入金融资产,就不会在一年后泛溢至实体冲击通胀上行。新一轮经济周期就会顺利重新启动。

但疫情使得需求提前消失,也使得货币政策提前预支,而资产泡沫仍在!这导致未来资产泡沫爆破的时候,需求已经被疫情压缩的较为刚性,通胀难以大幅下压,货币政策宽松空间近乎消失。

2001年,中国加入世贸,中美经济纠缠加深,内外双循环体系形成,随后产生了一系列的相互影响。2020年,各国逐步向以内为主的经济循环体系过度,一系列相反的效果将形成。

通胀背景下,中美经济走向内循环为主,会发生什么呢?

回顾一下中国加入世贸之后的影响,回顾历史是为了展望未来。

01 中国入世的影响

2000年,美国网络泡沫破裂。2001年中国加入世贸;2003年,美国经济复苏,但失业率上升,进入一个诡异的“失业型复苏”阶段。

原因:中国入世之后抢夺了美国的低端工作岗位,但同时中国大量外汇顺差对美投资,美国金融业等行业高端工作岗位增加,导致美国失业率上升和经济增长同时存在,中国和美国在经济领域的相互影响逐步加深。

02 次贷危机之前

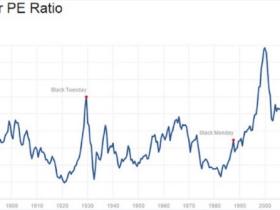

2003年,美国房地产业启动,美国经济加快复苏,2004年6月,美联储开启加息进程,2008年美国次贷危机正式爆发。2006年-2008年,次贷危机酝酿阶段,美国通胀高居不下,CPI一度超过了5%,这导致美联储货币政策受到通胀制约,从而限制了其救市力度。

原因:石油价格过百,推升了美国通胀,而导致石油价格大幅上涨的重要诱因是中国的需求旺盛。中国旺盛的石油需求制约了美联储降息的空间,是加速次贷危机爆发的推手。

03 次贷危机之后

2009年,次贷危机彻底爆发之后,美国通胀却开始得到控制甚至一度产生通缩迹象,通胀对美联储货币政策的制约消失,次贷危机美联储放水力度创造历史。

通胀下降的原因:

1) 石油价格下行。美国消费是世界经济发展的最终驱动力,对比一下中美消费率即可明了。

最终需求会导致上游生产的倍数效应,即美国最终需求可以导致中国投资需求的翻倍增加。而美国需求的减少也会导致中国投资力度下降,2008年次贷危机,美国最终需求的下降会影响中国石油需求的下降,在此预期下,石油价格跌幅近百,极大地压制了CPI。

2) 美联储大量印钞,导致美元大量输出,成为中国的准备金,自带杠杆效应,导致中国放水力度远超美国,中国新增印钞量占比世界一半。中国巨大的货币增量带来了超高的金融收益,导致大量资金流入房市,中国房产的金融收益可以弥补实体收益不足。两个原因压低了中国通胀,也使得中国能在高成本背景下继续对外输出廉价商品,压低美国通胀。

3) 中国的贸易顺差(美国的海外美元)回流美国推升美国股市十年大涨,“美国股市“成为”回流美元“的蓄水池,导致“回流美元”没有机会冲击美国实体,也使得美国通胀持续低迷。

中美内外双循环背景下,美国CPI受到多重压制。

04 美国的结构性去杠杆

所有金融危机的源头都源于信贷繁荣,而稳定金融危机的唯一办法,让信贷继续繁荣。这是一种彻彻底底的饮鸩止渴。

但对美国来说,情况或许稍有不同,美国放水也是饮鸩止渴,却可以将鸩之毒性大部分转嫁给其他国家。

美国通过大放水——刺激美元输出——形成别国的准备金——刺激别国加杠杆——进行杠杆置换——控制本国杠杆率——形成结构性去杠杆。

什么是结构性去杠杆?总杠杆稳定或略升,但特定部门去杠杆。

就好比大家熟悉的涨价去库存,国企部门杠杆率下降,但居民部门和私企部门杠杆率上升,就叫结构性去杠杆。

正如中国有主动权以涨价去库存实现结构性去杠杆一般,美联储有主动权刺激别国杠杆率上升,引导美国杠杆率下降,实现跨国别的结构性去杠杆。

但借钱一时爽,还钱火葬场。无论那种模式的去杠杆都是痛苦的。

结构性去杠杆绝大多数都不会成功,但确实可以将一部分问题转嫁。

2008年,中国宏观杠杆率飞速飙升,美国放水的毒性一大部分转嫁中国。

05 刺激政策提前预支

2020年疫情显然极大的打击了需求,与2008年次贷爆发之后情况一致,也导致石油价格崩盘。

这使得各国通胀压力减轻,从而提前释放了各国放水的空间。

在历次危机之中,这个放水的空间,一般都需要等到泡沫彻底爆破之后,才会形成对需求的压制,从而表现为对通胀的压制,低通胀会释放放水空间。

这种珍贵的放水空间释放,有助于缓解资产泡沫爆破的后果。而提前预支也意味着,一旦泡沫爆破,再无缓冲手段。

06 携手应对危机的利弊

在2008年之前,各国极少有携手共同应对经济危机的现象。

各国之间经济周期也多不同步,这意味着,世界各国不会同时陷入经济危机,总有一些留在岸上的弟兄可以搭一把手,总有一些国家的货币政策还有些空间。这会更快拉动世界经济走出危机泥潭。

比如中国1998、2008都有货币政策空间,2008年,是中国的大投资拉动世界经济走出了泥潭。

但2008年之后,各国携手应对危机常态化,各国的经济周期也越来越同步。

携手当然有利,但也意味着掉河里的时候,没有一个兄弟能在岸上拉一把。

大家都想上岸,于是河底互踩成了常态。

于是经济经济内循环形成。

07 通胀背景下的经济内循环推演

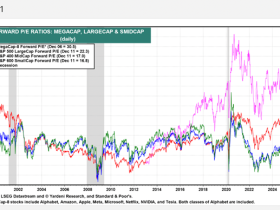

对于美国来说,2008年中美内外双循环背景下,美国CPI受到多重压制(参考章节03)将面临调向,转变为多重的推涨动力。

这或迫使美国比预期更早的加息,使得资产泡沫更加难以维持,也会刺激美元回流。

美元回流会使得中国准备金下降,形成被动的去杠杆效果。为了抵抗美元回流,中国会产生加息的压力。

由于中国没有印钞购入世界商品来压制通胀的能力,中国的CPI会比美国更高,也会导致中国加息压力更大。

而美元回流和中国通胀将使得中国资产价格受到双重压力,会诱发资产价格爆破,导致蓄水池爆破货币外溢,加速刺激通胀上行,产生更多的加息压力。中国通胀输入美国,又会让美国加息压力增大,刺激美国资产泡沫破裂货币溢出,推升美国通胀。

这个过程会反复循环,形成自动放大机制。

物极必反。中美之间的经济纠缠在2008年刺激两国通胀加速下行,稳定了两国资产价格。却也将在2020年刺激两国通胀加速上行,刺激资产泡沫加速破裂。

更坏的消息是,泡沫终将被刺破,但刺激政策却被提前透支。

这导致泡沫刺破将会妥妥的脸着陆。

END

评论