有人问我,什么样的资产才是好资产?

我的回答是:

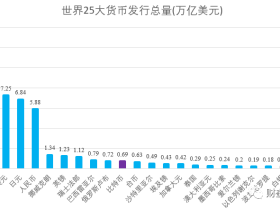

标准化的、共识越来越多的、稀缺性越来越强的资产,就是好资产。

标准化,是要保证这种资产方便分割和交易,而且确保没有特别复杂的分辨过程(比方钻石和古董,就因为其分辨过程过于复杂而无法标准化),基本能实现价值无损的流转;

有足够共识,是要求这种资产不能是个别人的爱好,而至少是相当大一个群体的共同认知,否则的话,共识太少会导致该资产变现的时候出现流动性不足、甚至不值一文的情况(典型如邮票、文玩核桃等);

有相当的稀缺性,是确保该资产拥有较高价值的基础,否则的话,如果该资产数量众多而且还能够随时生产(例如原油等),那么该资产就无法充当价值储藏的载体。

为什么微软、苹果、谷歌、亚马逊、脸书、阿里巴巴、腾讯等科技公司的股票,在过去的10年里,几乎是最好的资产?

——就是因为这些公司得到了最多人的共识(最多的人愿意使用他们并且为他们而花钱),同时他们的股票又是标准化的可以随时转让的,而最关键的是,这些公司的股份供应基本上是固定的(有的甚至还因为股票回购而缩减)、稀缺的。

——最重要的是,10多年来,这些科技公司一直都在用户方面攻城略地,得到越来越多人的共识,相比之下,其股份总量却几乎没有增加,这意味着人们的共识跑在稀缺性的前面,自然就会推动这些股票的价格一路上涨。

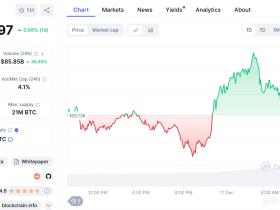

在我个人的看法里,因为其标准化和稀缺性,以及相比黄金白银所具有的信用优势,比特币作为一种承担价值载体的金融资产,未来会得到越来越多的人认可,这也意味着对比特币有共识的人将会越来越多……

所以,我个人一直认为,在信用货币时代,无论过去还是现在,比特币都是一种好资产。

至于我对比特币的整体看法,具体可以参见如下几篇文章:

“比特币的未来是星辰大海”

““巴菲特的老鼠药”,该如何定位?”

“为什么比特币比黄金更值得拥有?”

股票是一种可以产生现金流的资产,对于处于产业成熟期的股票,我们采用股票价格/每股盈利(P/E)的方式来估值,这相当于用该公司多少年盈利能够覆盖其市值的方式来为股票进行估值。

但对于那些不能产生现金流的一些消费类商品,人们通常采用其平均的生产成本再加上社会的平均利润率来对进行估值,例如原油、铜、螺纹钢等,如果价格偏离这个中心太远,那么长期看其价格必然会回归。

然而,对于黄金、白银乃至比特币一类的类货币资产估值,因为其长期存储成本极为低廉,所以其生产成本更多的只是象征性意义,真正能够评估其价值的是稀缺性与共识——如果其价格上涨,要么是其共识越来越多,要么是其稀缺性越来越强……

该如何评价商品的稀缺性,有人提出了存量/流量比(Stock/Flow)的方式。

所谓存量(Stock),就是该商品或资产在世界上的现有存量;

所谓流量(Flow),就是指该商品或资产每年的新增产量。

S/F法评估稀缺性的观点认为:

若某种不可再生商品或资产的S/F值很低,意味着其年产量相比社会存量较多,那么意味着产量波动对此商品或资产价格影响巨大,其价值很难稳定下来,人们也不愿意将这种商品或资产当作价值储存的载体——典型的,莫过于原油、钢铁、铝之类的大宗商品;

如果某商品具有很高的S/F,这意味着即使该商品在短时间内产量大增,也不会对其总市场价值造成大影响,因为市场价值稳定,就会有很多人愿意视此商品为价值载体,这进一步促进其价值保持,长期下来,S/F数值很可能就决定了该商品的整体市值规模。

考虑到比特币独有的每四年产量减半的约束,加密货币领域的分析师Plan B就采用了S/F法来为比特币建立估值模型。

具体参见文章:

https://medium.com/@100trillionUSD/modeling-bitcoins-value-with-scarcity-91fa0fc03e25

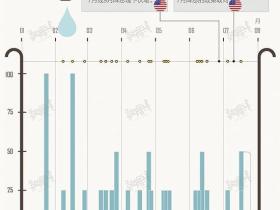

在PlanB关于比特币的原始S/F模型中,从比特币2010年第一次有价值的时候开始算起,由此建立一个幂律回归模型,用这个模型来模拟比特币在不同时期的总市值情况(见下图)——模拟出总市值规模之后,用市值再反推比特币的价格水平。

不过,在详细分析Plan B的模型之后,我个人认为,2013年之前,因为比特币价格较低,其整体市值都很小(10亿美元以内),其金融资产规模相对于其他资产无足轻重,那个时候应用S/F模型,可能会造成模型上的一些偏差。

有鉴于此,我对Plan B的模型进行了改进,仍采用S/F与市值的关系建立模型,但模拟公式采用2013年4月底的数据到2020年7月底的数据,进行幂律模型的回归——模型建立后,再根据模型计算的市值以及当时的比特币存量,反过来推算比特币应该所处的价位。

简单来说,相比PlanB的原始模型,我对其模型做出了如下三点改进:

1)回归模型建立中,去掉了2013年4月底之前的数据;

2)将数据更新到每日频度:通过计算出来每日的S/F值,然后计算过去365天的总flow,再除以当日的Stock。Plan B的模型只能计算年度S/F,并将模拟市值精确到月度数值,但本人这个模型,可以根据每日的S/F模拟比特币市值规模,进而做出更高频度的对比;

3)S/F模型最大的应用是减半,原始模型是减半之后,价格直接上一个平台,而我这里做了第二条的改进之后,S/F是逐渐变化的,所以能看出来过程。

模型模拟的结果,是下面这样的。

根据本人的S/F模型,比特币的模拟价格在2013-2021年的演变如下:

2013年4月-2013年11月,比特币有一轮较快速的升势,模拟价格从60美元左右升至300美元左右;

2013年12月-2016年7月,第二次收益减半之前,在大约3年半的时间里,比特币处于一轮缓慢的价格平台整固期,模拟价格从300美元左右上升至550美元左右;

2016年8月-2017年7月,大约一年的时间里,比特币再次处于一轮价格快速上升期,模拟价格由原来550美元的价格升至5200美元左右;

2017年8月-2020年5月,大约3年半的时间里,比特币处于价格平台整固期,从大约5200美元上升到7000美元左右;

从2020年6月开始,比特币将进入新一轮价格快速上升期,到2021年年中之后,模型显示的比特币的价格将升至5万美元以上;

当前阶段,模型模拟出的价格大约在1.03万美元,与实际比特币价格十分接近;

……

如果观察2013-2020年的实际比特币价格走势,我们发现这个模型与实际的比特币价格走势的整体拟合程度相对较好,特别是每一次收益减半之后,比特币价格确实会开始进入一年左右的较为快速的价格升势,而2013年和2017年比特币价格实际走势也证实,在收益减半之后的半年到一年之内,比特币会走出一轮特别明显的升势。

说明:

比特币收益第一次减半发生在2012年11月28日;

比特币收益第二次减半发生在2016年7月10日;

比特币收益第三次减半发生在2020年5月12日。

模型已经展现给大家,但为了避免造成大家对于模型的迷信,我还是要特别强调:模型建立是根据过去7年的历史数据,本质上说仍属于“历史归纳法”,而未来则是有各种可能。

假定美元货币愿意维持其价值稳定,作为一种金融资产的比特币,随着市场规模逐渐增加,其总市值将越来越难以以指数方式增长,这可能需要对2年内5万美元的价格打一个折扣。

另一方面,如果美元货币像过去半年美联储和美国联邦政府所作所为一样,视货币为天上掉馅饼的工具,肆意印钞,无限制QE,放任信用货币体系的溃烂与崩盘,有这样的神助攻,比特币在未来的5年之内涨到8-10万美元,也未必是不可能的事情。

实际上,从今年3月份到7月份,我一直都在告诉大家比特币低估,但几乎每一篇文章后面,都有人跟着讥讽和起哄,质问我“你说的比特币大涨呢”——所以,这篇文章最后还有必要啰嗦一句,这个模型是对比特币长期价格的一个模拟,拿这个模型指导短期买卖炒作,亏了活该!

评论