文:凭栏欲言

统计局数据,中国7月CPI同比增长2.7%,预期增长2.6%,前值增长2.5%,通胀上行趋势再次确认;7月PPI同比下降2.4%,预期下降2.5%,前值下降3%。

PPI下跌而CPI却在上升,这本身已经是个问题。

01

通胀20%,实体才能盈亏平衡

中国实体在前半年已经亏损了7万亿(社融偿债利息超过GDP增量的部分)。短期看,亏损问题可以被流动性泛滥所掩盖;但在长期看,亏损问题一定会浮出水面的。

当前中国经济从根上来说,其实就三个选则:

1) 流动性泛滥继续掩盖实体问题,也是当前的最优选择。

2) 亏损问题浮出水面,实体涨价,直至盈亏平衡。

3) 亏损问题浮出水面,企业破产债务重置。

实体亏损决定了,中国有持续通胀的基础。那么通胀达到多少,实体才能盈亏平衡呢?

上半年,中国GDP为45.66万亿,而亏损为7万亿,计算通胀至少需要额外升高15.33%才能达到盈亏平衡。

上半年中国CPI均值为3.85%,那么计算CPI大概需要升至20%,实体才能达到盈亏平衡。

正是因为实体没有达到盈亏平衡,中国CPI和PPI才会一涨一跌,只有实体部门达到盈亏平衡后,PPI和CPI的走势才会吻合。

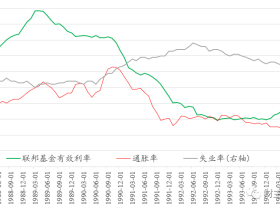

然而CPI达到20%,实体可以盈亏平衡只是个理论数据,并没有纳入人的情绪、消费能力制约、以及破产出清后供应下降等因素。其中又以人的情绪因素影响最为重要,以中国1988和1993年历史来看,只要通胀超过10%,通胀预期就会明显发散,人们就会囤积商品或者干脆投机商品,囤积行为会导致市面上商品流通量下降,流通商品减少又会刺激通胀加速飙升,通胀自动放大机制就会完全形成。

对于通胀预期发散这个问题来说,最重要的问题并不是价格问题,而是囤积行为造成了供给短缺,有钱不一定能买到商品。

一旦出现商品短缺,实际通胀少说也会是理论数值的十倍起跳。

通胀是选择尽量在实体不违约的情况下解决实体偿债问题,而债务重置则依靠破产违约减轻实体偿债压力。

通胀预期容易发散是以通胀手法解决实体债务问题的制约,而债务重置(破产违约之后通过法律裁决重置债务)的制约则是银行风险,尤其是中小型银行风险。

正是因为通胀和债务重置都不是什么好选项,央行才会选择继续以流动性继续掩盖问题。

02

市场激励机制呢?

8月6日,中国人民银行发布《2020年第二季度中国货币政策执行报告》。

其中提及:“企(事)业单位贷款比年初增加8.8万亿元,同比多增2.5万亿元。制造业中长期贷款增速为24.7%,创十年来新高。”

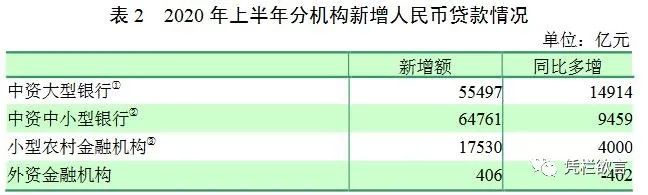

数据显示,中小型银行仍是信贷发放的绝对主力,且放贷在向中长期资产集中。

正常市场反应是经济上行会刺激人的乐观预期,从而刺激对长期项目的投资,比如说居民部门投资房产的行为、企业部门购买新技术新设备进行扩张型投资的行为。

而在经济下行背景下,长期投资具有极高的不确定性,市场先天厌恶不确定性,市场正常反应是会收紧对长期项目的投资,这会导致长期资产折现价值下降,会刺激居民部门减少房产投资、刺激企业部门减少扩张型投资,进入防守期。

但从2020年上半年中国长期贷款数据十年新高来看,一边是经济增速下行,一边是乐观预期飙升,显然这是一种非市场化的反应。

这是央行的激励机制,压制了市场激励机制所导致。

03

预期管理的悖论

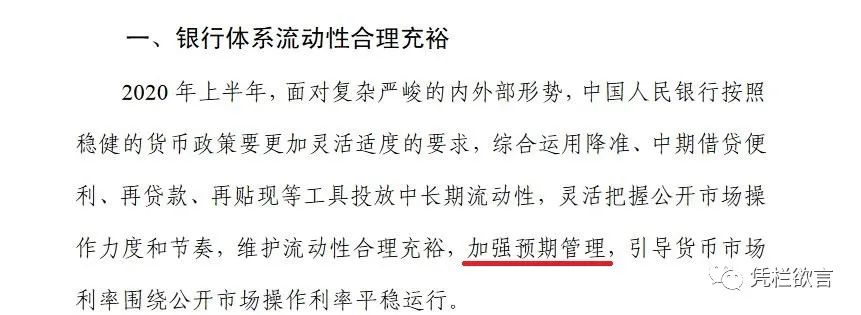

央行在《2020年第二季度中国货币政策执行报告》的措辞中非常强调预期管理。

某段时期的乐观预期可能会裹挟导致人失去理性,从而造就一个非理性结果。

但人毕竟是具有理性的,非理性的结果总是会向理性回归,偏离基本趋势太远的乐观预期总有那么一个时刻会向理性回归,于是乐观被切换为恐慌,反之亦然。这种情绪的回归过程在金融资产价格上会表现为金融资产的价格总是在向基本价值回归。

长期的经济上行背景会制造乐观预期,将经济运行结果导向非理性繁荣。而悲观预期则是经济运行结果向理性回归的伴生物。

但从2020年上半年长期信贷资金创出十年新高这一结果来看,可以很明显的看到,央行正以预期管理手段让预期继续乐观,将经济运行结果继续推向繁荣,可能正是非理性繁荣。

情绪的乐观和恐慌总是围绕着理性波动,但现在央行只允许乐观预期存在,不允许恐慌预期存在,理性结果如何回归?

非理性繁荣代表了不可持续的繁荣,理性结果终究会因繁荣的不可持续而回归。

并伴随着或大或小的灾难故事。

04

中小行抗风险能力下降

经济下行背景下,银行(尤其是中小银行)增加对长期项目的信贷本身就是一种预期乐观的表现,正所谓放水不停,舞会不停。

然而,银行只是一个资金中介。银行借入短期资金,并以不同期限的信贷形式将资金投放出去,借短放长本就是银行的利润来源。中小银行乐观的将信贷资源集中投放在中长期项目上,一旦银行短期融资能力跟不上,借短放长的的行为就会导致期限错配,流动性危机就会发生,就会考量银行的抗风险能力。

准备金就是专为抗风险而生。

4月3日,人民银行宣布下调农村信用社、农村商业银行、农村合作银行、村镇银行和仅在本省级行政区域内经营的城市商业银行存款准备金率1个百分点,于4月15日和5月15日分两次实施到位,每次下调0.5个百分点,中小银行法定准备金率处于历史低点。

6月末,金融机构超额准备金率为1.6%,比上年同期下降0.4个百分点,超额准备金率也在迅速下降。

法定准备金和超额准备金双双处于低位,这代表着中小银行抗风险能力的迅速下降。

05

非理性繁荣的终点

银行准备金只是为了预防万一的,准备金的下降并不代表着银行风险的必然发生。然而,包商银行的破产却可能会加速银行风险的落地。

对中小型银行来说,短期资金来源无非源自吸收民众存款和通过银行间市场从大型银行批发资金。

包商银行处理过程中,对大额机构债权提供了平均90%的保障,这意味着大型机构发生了平均约10%的事实性亏损。一朝被蛇咬十年怕井绳,这加大了中小银行从银行间市场获得批发资金的难度。

从央行数据也得到了验证,2019年5月24日接管包商银行之后,央行货币政策受到各种压力从而持续维持宽松。在这种宽松的背景下,2020年上半年,中资大型银行同业拆借融出资金同比暴增48.2%,但对中资小型银行的资金融出几乎没有增长。

2020年8月6日,央行宣布,根据前期包商银行严重资不抵债的清产核资结果,包商银行将被提起破产申请,对原股东的股权和未予保障的债权进行依法清算。

这几乎明示了,未被保险覆盖的债权和股权,基本上不会得到有效清偿。

从长期来说,包商银行直接破产(债务重置)是非常有利于中国债务问题的出清的。但是,从短期来说,包商银行直接破产债务重置,却也有可能诱导中小银行风险全面性爆发!

显然,包商银行破产消息落地之后,大量的不确定性随之而来,必然会从整体上冲击小银行的融资渠道:

1) 没有保险覆盖的,超过50万的人民币的资金是否还敢存进中小银行?

2) 没有保险覆盖,中小银行理财还敢不敢买?

3) 银行间市场同样没有保险覆盖,大银行还敢不敢把资金批发给小银行?

4) 中小银行股票还敢不敢买?

种种不确定性必然会让资金对小银行避之不及,在这种背景下,小银行应该如何融资?

更关键问题是小银行的长期信贷已经发放!一旦短期融资跟不上,本身抗风险能力又不高,小银行面临的就是整体资金链集中断裂,大面积风险爆发。

非常明显的问题是,中国当前面临三个选择;

1) 继续释放流动性,问题先拖着。受海外宽松影响,中国货币政策目前尚有一点余地,问题是可以继续拖下去的。

2) 通胀解决债务,制约是通胀预期发散。单就目前来说,还没有进入到通胀预期发散的阶段。

3) 破产出清债务,制约是中小银行风险。包商银行正式破产导致中小银行风险骤增。

包商银行破产结果落地,或许会加速挤兑小银行期限错配问题,上述三个选项中,或许是小银行率先发生风险的可能性最高。

金融机构风险的最大特征就是会迅速的传染扩散,这会导致信用恐慌性蒸发,驱动M2下降,反过来施压房产价格,房产价格下降企业抵押物贬值,信用创造萎缩由金融市场波及实体,企业债务问题加速浮出水面,或诱导经济风险全面性爆发。

或许,中国非理性繁荣的终点并非是传统的资产泡沫爆破,而将从中小银行危机开始。

END