文:凭栏欲言

2020年8月21日,人民币汇率升至6.8935,创下自2019年8月汇率破7以来的新高。

01

人民币短期

受美元指数下挫和中美息差扩大影响,近期人民币持续升值。

从近三个月来看,人民币对美元汇率总体是升值的,在7月重返“6时代”后,近期仍在上探,人民币对美元汇率连创逾新高。

02

人民币中期

2018年8月24日晚,官方确认了人民币对美元中间价报价行重启“逆周期因子”的消息。官方消息指出,由于受美元指数走强和贸易摩擦等因素影响,外汇市场出现了一些顺周期行为。基于自身对市场情况的判断,人民币对美元汇率中间价报价行陆续主动调整了“逆周期系数”,以适度对冲贬值方向的顺周期情绪。

此后人民币汇率在6.6-7.0之间的窄幅震荡。同时,央行也多次强调,人民币汇率要实现合理区间双向波动。

2019年8月人民币最终跌破7整数关口之后,从历史数据观察,人民币汇率合理区间双向波动的震荡区间有所调整,震荡区间从6.6-7.0调整为6.8-7.2。

从中期趋势观察,当前人民币已经触及汇率波动区间的下限,有调向的可能。

03

人民币长期

汇率长期趋势的主要影响因素从来都是经济周期,从库存周期、投资周期和房地产周期三周期嵌套来看,当前中国处于经济周期下行阶段。

经济周期所处位置决定了,人民币具有贬值压力。

中国经常项在2014年由顺差转为逆差,并持续至今,是对人民币长期贬值压力的反应。

04

人民币预期与历史的关系

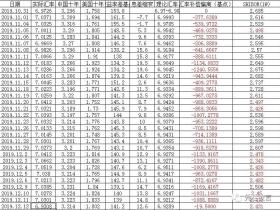

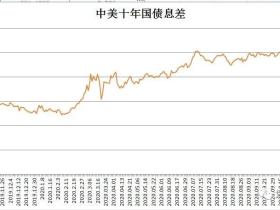

从中美息差和短期人民币汇率历史的对应关系看;

2020年7月份显然是非常有利于热钱流进的,但实际上,7月资本和金融账户顺差仅为13亿美元,与上图的对应关系并不紧密。

这是因为热钱流动是基于汇率升值预期和中美息差,而非基于汇率短期升值历史和中美息差。

人的经验总是源自于历史,汇率升值历史和汇率升值预期关系非常紧密。相当大的程度上,汇率升值历史决定了汇率的升值预期。

汇率升值预期是由历史决定的,却不是只由短期历史决定的:

1) 短期(近3个月)人民币汇率是升值的,会刺激升值预期。

2) 中期(近一年),人民币汇率是在6.8-7.2区间波动。从中期看,人民币汇率目前已经接近区间上限,继续升值即不符合央行维持人民币区间震荡的目标,也将严重打击外贸出口,刺激经常项逆差扩大。经常项逆差扩大将加强长期贬值压力。

3) 长期,自经济周期看,人民币汇率自2014年开始持续贬值,从经常项自2014年至今持续逆差也可以发现人民币的长期贬值压力。

从短期历史看,短期升值趋势让人民币汇率升值预期有所抬升;

从中期历史看,汇率波动已经接近震荡区间上限,从汇率区间理解,人民币汇率有掉头贬值迹象;

从长期历史看,中国经济周期处于下行区间,人民币汇率具有与经济周期同步的长期贬值压力。

短、中、长期历史对人民币升值预期的影响并不统一,这导致人民币升值预期并没有完全跟随短期汇率历史波动。

从7月数据看,随着人民币汇率贴近中期汇率震荡区间的下限,人民币中期贬值预期似有所加强,抵消了近期人民币升值所塑造出来的短期升值预期。

05

人民币货币框架改变

7月份资本和金融项顺差仅13亿美元显示,热钱流动从2020年7月份开始似较少受到人民币升值驱动,而是主要受到中美息差影响。

这又迫使人民币货币框架做出改变。近两年以来,人民币货币框架简单概括就是:

以逆周期干预拉升汇率——以汇率升值对冲降息对国际收支的影响——降息,刺激国内经济、稳定国内资产泡沫。

而随着人民币升值接近中期汇率震荡区间下限(6.8),市场对人民币中期贬值趋势有所警惕,导致短期汇率升值对热钱的驱动力下降,受此影响,中美息差成为驱动热钱流动的主要力量,人民币货币框架自7月以来似已被迫作出改变。

更改为:

货币政策边际收紧——减少对国际收支的影响——兼顾资产泡沫。

从股市来看,7月中旬开始,上证成交量迅速萎缩。

从债市来看,十年国债收益率自7月下旬开始持续攀涨,债市表现持续萎靡。

从房市来看,8月20日,央行住建部联合约谈重点房企,强化对房地产企业的资金监测和融资管理,房企受到一定压力。

中国货币框架转变迹象十分明显!

从拉升汇率平衡国际收支——向拉升利率平衡国际收支转变。

框架的转变下,中国货币政策出现持续边际收紧的迹象。

货币框架的转变也曾经发生在日本身上。

笔者在2019年5月文章《从昭和男儿到平成废宅》中提及:“1989年日本股、汇、房多重上涨潜力耗尽,资产价格积累了相当大的风险,刺激资金外流。日本资本项开放,为遏制资金外流,日本只能主动收紧货币政策。”

日本在1990年左右也基于平衡国际收支目的调整了其货币框架,收紧了货币政策,随后日本关灯吃面20年。

END

1F

只可惜经济形式是一种动态的变化。现在看来随着拜登的放水,中国经济形势,中国的汇率都得到了缓解。