美联储大幅度修改了延续30年的货币政策目标框架。

一直以来,美联储的货币政策目标有两个:

通胀、就业。

一旦美国通胀率(核心PCE指标)上升超过2%,或美国达到充分就业状态(一般指失业率低于5%或6%),满足其中的任何一个条件,美联储就会启动加息或缩表。

美联储货币政策框架已变

然而,就在7月份的时候,美联储声称,将采用“平均通胀目标”思路:如果之前两年的通胀是1.5%,那么未来两年就可以容忍到2.5%,平均一下就是2%的通胀目标,这明显的突破了原来通胀率到2%就加息的框架。

就在刚刚举行的杰克逊霍尔年会上,美联储又风骚地提出,如果通胀率位于低位,则失业率可以长期处于稳固状态——意思就是说,只要通胀不起来,哪怕美国达到了充分就业状态,也不会再考虑加息和缩表。

这意味着——为了美国资本市场和联邦政府的利益,美联储誓言要将美元宽松货币政策进行到底,只要通胀不飙升,哪怕印钞淹没全世界,美联储也不在乎。

没有最不要脸,只有更不要脸!

因为美元并不只是美国人的货币,而是当代真正的、唯一的国际货币,如果美联储誓将印钞进行到底,最终带来的结果,一定是全世界范围内全体信用货币价值的重估,这才是这一次美联储货币政策目标框架的深远影响。

通过购买资产(现在主要是国债和MBS),美联储新印刷的几万亿美元,首先进入那些出售国债和MBS的机构,其中最主要的,是美国联邦政府以及各大银行、保险公司、大型对冲基金、社保基金等金融机构。

截止这一阶段,除了可以和美联储进行货币互换的少数西方央行之外(还有那些出售国债的外国政府),美元依然主要在美国金融体系内循环。

接下来,联邦政府和社保基金所得到的美元,会进一步输送到美国普通家庭、企业以及退休人员这里,变成消费者的可支配收入以及企业的生产资金。

之后,当这些消费者和生产者开始购买全球的商品和服务,并形成这个社会的消费之时,这些美元开始流向所有为美国人提供商品和服务的企业,然后开始产生分野:一部分留在美国国内,一部分进入国外。

各大银行、保险公司、对冲基金虽然得到了新钱,但他们本身对客户也有大量负债(中间的差值是他们的利润),这些钱小部分可能会支付给客户,但绝大部分新钱,还是会进入全球金融市场,买入新的股票,买入新的债券(主要还是美国股市和债市),所以美国的股市和企业债就会上涨,连带着其他国家的股市也会跟着上涨。

所有的这些美元,进入到商品、服务和金融市场之后,来回的流通,就形成了美元的内循环和外循环两个路径。

美元内循环造成事实性贬值

内循环的美元相对比较简单。

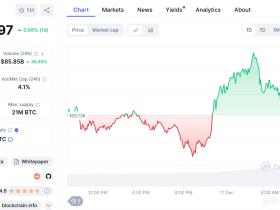

美国本土美元,主要由美国国内银行储蓄账户上的美元+美国居民手中的美元现金组成,其总量可以用美国的广义货币指标M2来进行统计,2020年3月份以来,随着美联储印钞量的狂飙,美国M2数据也一路飙升,目前其总量已经突破18.3万亿美元。

不仅总量创历史新高,其年化增速更是堪称恐怖,其4/5/6月份的年化增速,分别达到了18%、23%、24%,而美元M2在过去上百年的历史中,增速最高的年份也不到15%。

因为美国境内广义货币M2增加,假定这些美元在人群中的分配与以往类似,几个月到一年之内,这马上就会体现为,美国消费者的购买力明增加20%(M2增长率)。如果在美国境内所出售的商品、服务和金融资产都还是原来的数量,那就意味着他们的综合价格可能上涨20%左右。

目前的情况,体现出来的可能是金融资产(股市,特别是科技股)上涨了非常多,而其他的商品和服务的价格,基本维持不变。

然而,由于美联储所谓的“通胀”,只计入了不上涨的商品和服务,而不计入资产价格暴涨,于是鲍威尔宣称“通胀没有达到目标”,假惺惺的自我欺骗说“没有通胀”。

所以,美联储还要坚持继续扩大印钞规模,继续购买债券,压低债券收益率,推高美股点位,同时继续为联邦政府的融资提供方便,继续用美元“为美国人服务”。

但是,不管鲍威尔等一干美国金融精英们如何装聋作哑,市场上的所有人都知道,从去年3月份到现在,美元已经贬值了20%以上,不是相对于其他货币,而是相对于美国国内整体的商品+服务+资产的价格水平!

美元外循环:加速其他国家货币贬值

有人说了,美元印钞会造成国内美元贬值我理解了,但是——

为什么美元印钞会造成全世界信用货币贬值呢?

因为美元是世界货币,所以当美国人用新的美元购买海外的商品、服务和资产的时候,新印的美元就被支付给了外国人,这就变成了海外美元。

接下来,就是美元的外循环路径。

不可否认的是,这些被支付给海外的美元,有相当一部分还是会回到美国市场。比方说,当海外投资者用美元买入美国的股票和债券,或当海外央行和政府买入美国国债,这些美元都会再度流入美国——但除了购买切切实实的商品和服务而流入美国的美元(如旅游)之外,不管如何,这些海外美元最终都形成了各国的美元资产。

除了欧洲、日本、加拿大、澳大利亚等发达国家之外,世界绝大多数发展中国家,就是利用本国的美元资产来发行本国货币的。

显然,在这种情况下,美联储额外印刷了几万亿美元的钞票,为美国人提供了更多的商品和服务购买力,会导致美国人对海外商品和服务的购买力增加,而其他国家在为美国人提供更多的商品和服务之后,得到的美元数量也必然增加,进而导致美元资产数量增加。

发展中国家美元资产数量增加=货币发行量增加,如果在短时期内这些国家的生产力提高并没有那么快的话(很少有国家一年内生产力能提高20%以上),带来的结果自然就是自身货币的贬值。而且,由于这些国家的货币信用远不及美元,叠加效应的影响,这些国家的货币会在美联储这一轮印钞过后,贬值超过美元。

对于那些不是利用美元资产作为印钞基础的欧洲、日本等发达国家,新的美元进入该国金融系统的账户之后,同样会引发该国金融资产膨胀的情况。因为相对于欧洲和日本的负利率而言,美元资产收益率更高一些,这会促使很多人进行资产置换,他们更愿意出售本国资产给央行,进而导致该国印钞量增加。

更何况,疫情危机发生以来,为了应对疫情冲击,主要发达国家央行都已经在跟随美联储的步伐增加印钞,只是规模没有美联储那么惊人而已。此外,美联储在疫情危机爆发以来,大幅度增加了主要央行的货币互换额度,这本身就意味着其他发达国家印钞变多。

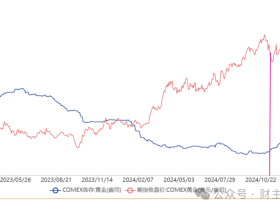

下面的图表,就是2020年3月下旬以来与美联储进行货币互换的央行额度增加情况:

当这些因素加和起来,很有可能导致发达国家的广义货币扩张速度超出历史——以欧央行的M2扩张为例,疫情爆发以来,欧元M2从12.5万亿欧元扩张到了目前的13.3万亿欧元,其年化增长率也创出新高10%……

所以,外循环的美元也必然带来其他国家的货币扩张,进而导致货币贬值,这就是美元贬值必将带动全球信用货币同时贬值的逻辑。

以上,就是美联储的大规模印钞,必然造成美元贬值,进而造成全球货币大贬值的逻辑。

脱离黄金束缚,美元印钞量骤增

实际上,作为世界货币,美联储如果扩大印钞规模,美元内循环+美元外循环必然造成全球信用货币同时贬值的情况,在二战以来一直都是历史事实,基本没有例外。

以美国M2年化扩张速度来看,过去60年间其每月增速超过10%的时段并不多,但每一次的扩张速度暴增之后,都带来了美元在全球范围内的贬值,全球主要货币随后都跟随贬值。

1971年初到1973年初,因为尼克松了关闭黄金兑换窗口,美元脱离了黄金的束缚,美联储印钞量急剧增加,这导致了美元M2连着几十个月扩张速度超过12%,由此导致美元在国际国内都经历了一轮快速贬值。随后,当时主要西方经济体货币几乎以同等幅度贬值。

接下来,1975年底至1978年初,1983年初到1984年初,几乎都是1971-1973年的情形再现,一轮美联储印钞量增加,随后就是美元M2的急速扩张,然后在扩张期后期就出现了美元的急剧贬值(根据研究,通货膨胀相对于货币印刷有滞后效应,滞后时间约6-18个月),略滞后于美元货币贬值之后,就是全球货币的普遍大贬值。

最近三次美元M2的扩张速度超过10%的时间段都非常短,分别发生在2001年11-12月、2008年12月-2009年1月、2011年12月-2012年1月。

即便如此,大约在一年之后,同样发生了美元货币贬值,然后带动全球货币贬值的情况。如果你详细观察过去10年的大类资产的价格变动,就能明显发现与这几次M2的高速增长脉冲有关。

这就是美联储印钞,带动全球资产价格上升(对应美元及其他信用货币贬值)的全部逻辑。

评论