文:凭栏欲言

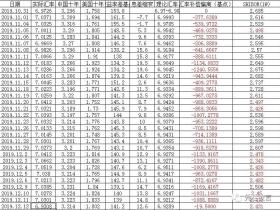

9月15日,离岸人民币汇率突破6.8,创2019年5月以来的新高。

同时,中国十年国债收益率下行约3基点,喻示人民币流动性有所改善。

央行公开市场操作证实了这一点。9月15日,央行进行6000亿MLF操作,其中9月17日有2000亿MLF到期,即算考虑到期量,MLF净操作量仍然达到4000亿。

01

升值驱动力

在9.3日文章《凭栏:一些预判的兑现及后续走势浅析》提到两个观点:

1) 从过去一年的汇率波动历史来看,央行所强调的人民币汇率合理区间波动,区间是6.8-7.2。

2) 人民币汇率强势得以实现,实际上是离岸央票、中美利差扩大以及资本和金融项入水口放开,出水口掐住,肉烂在锅里,水拦在境内的共同结果。

本次人民币升破6.8的驱动力并没有明显改变,仍然是离岸央票、中美利差扩大以及入水口放开,出水口掐住,美元指数下挫的做出了助攻。

1) 离岸央票

央行常态化在香港发行离岸央票,可以起到支撑人民币汇率的效果。

2) 息差覆盖贬值预期

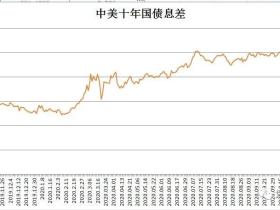

海外热钱流入的目的是挣钱,挣钱要考虑收益和风险,热钱进来的收益是息差套利,热钱进来的风险是人民币贬值可能性(贬值预期)。只有息差收益能覆盖贬值风险,热钱才会流入。人民币贬值预期越高,要求中美息差越高。中美息差超额扩大可以在人民币看贬预期增强的情况下仍能吸引热钱流入,是稳定人民币汇率最重要的手段,但息差扩大也是人民币贬值预期增强的数据量化。

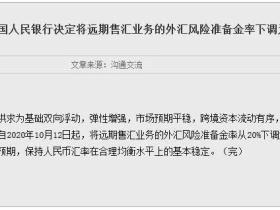

3) 入水口放开,出水口掐住

9月2日,中国人民银行、中国证监会、国家外汇管理局三部门联合起草了《关于境外机构投资者投资中国债券市场有关事宜的公告(征求意见稿)》,公告旨在明确中国债券市场对外开放的整体性制度安排,进一步便利境外机构投资者配置人民币债券资产。8月28日,外管局印发《经常项目外汇业务指引(2020年版)》的通知,其中第八条显示,以出口货物但资金不汇回方式对外转移资产将更加困难。

4) 美元指数助攻

9月1-14号,美元指数从91上行至超过93,人民币贬值预期随之增强,中美十年国债息差随之走阔18基点对抗贬值压力,从而维持了人民币汇率的稳定。但9.15日,美元指数较快下挫,为(稳定的)人民币提供了额外的上行动力,刺激人民币一举突破6.8。

02

逆周期突破几无影响

较长期来看,中美息差扩大喻示人民币看贬预期加强,反之则是减弱。但极短期的息差波动可能是噪音,中美息差较上日缩窄3基点似乎喻示着人民币贬值有所预期下降,但更可能是央行放水形成的噪音。

9月15日人民币汇率已经突破长期区间下限6.8,从价格到价格的反馈来说,突破一个长期固守的点位有利于刺激看涨预期。但价格到价格的反馈力度较弱,一般不足以逆转周期性力量,目前中美息差较上日小幅收窄3基点至249基点,说明在人民币突破6.8之后,人民币看贬预期几无改善。

但价格到价格的反馈对顺周期的影响则不同,效果更可能会是压倒骆驼的最后一根稻草。2019年3月末,中美十年国债息差仅为58.7基点,而汇率破7之后的2019年8月22日,中美十年国债息差已经走阔至147.6基点。

这显示同样突破关键点位,逆周期突破和顺周期突破的效果截然不同。逆周期突破对预期的影响极不明显,但顺周期突破会导致人民币看贬预期大幅增强,导致中美息差被迫走阔。

因为周期性力量的存在,人民币汇率逆周期突破6.8对人民币贬值预期改善效果几近于无,人民币后续的走势仍主要决定于中美息差问题。

这就导致在考虑人民币是否会继续升值问题上,只需关注两点:

1) 继续升值的基础是中美息差扩大,国内经济能否承受?

2) 继续升值会加大压制出口,导致经常项逆差扩大,国内经济和外汇储备能否承受?

END

评论