大家都知道,恒大出问题了。

尽管许首富坚称,“恳请支持资产重组”的那份文件是谣言,但资本市场偏偏就是这么不成器,宁肯去相信谣言而不相信首富的话。于是,无论香港上市的恒大地产的股价还是恒大发行的债券价格,都跌得稀里哗啦。

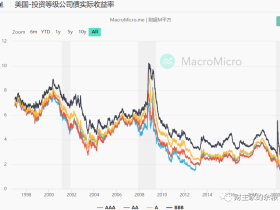

不仅仅是不明真相的群众不支持许首富,连全世界最著名的评级机构标准普尔,也很不地道地在这个时候,紧急调降恒大的信用评级,而且声称是由于流动性原因。

截止9月25日当天收盘,港股“中国恒大”跌幅接近10%,相比其7月初最高价跌去近50%,19恒大02债券,也在今天收盘的时候跌至不足66元。

按照我们大A股近两年来的逻辑,恒大出事,利好茅台?

我不知道是不是利好茅台,但我觉得,如果对于事件投资比较感兴趣的话,现在的确可以去考虑投机一把。

投机什么呢?

购买恒大公司的债券!

有人可能会说了,恒大问题还正在发酵中,你这不是接飞刀么?

即便是接飞刀,恒大的股票难道不香么?为什么要买债券?

我们不妨来推演一下,恒大出事的原因及解决途径。

故事要回到4年前的2016年。

那一年,眼看内地股市估值高企,海外上市的众多企业纷纷起了到内地股市圈钱的心,香港上市的恒大当然也不例外,于是,大手笔借了1300亿元人民币的专项债,计划借壳深深房,以重大资产重组的名义,在A股上市。

然鹅,中国金融监管部门,对于民营房地产公司在A股借壳上市,想圈内地资本市场的钱这事儿吧,虽然没有明确规定,但实际上一直都是严格限制的——

有句话怎么说的?韭菜也是国有资产!

于是,恒大借了1300亿元的债,但A股的这个壳,却迟迟背不到自己身上来,这事儿,就一直悬在这儿了。

深深房这个壳啊,恒大这个大蜗牛,拖啊拖,拖到了2020年——

妈呀,1300亿元专项债要到期了,这可要了老命,钱早就花出去了,或许诺成我们大A股的股票了,哪里凭空拿出来1300亿现金来?

你可能会说了,许首富不是首富嘛,股票卖了不就一大笔钱,还上就是了!

你错了!

不管是比尔盖茨还是贝索斯,或者是马云、马化腾还有许首富,首富的“富”,靠的就是股票的股价,如果市场上得知首富要卖掉股票还债,那股票一定是跌成狗一样,如果没有足够的人来接盘,股价跌个90%也不是什么稀奇的事儿——到这个时候,首富哪怕卖再多的股票,也不够还这个债。

更重要的是,凭本事用公司信用借的债,凭什么要首富本人来还?

有人说了,用公司的钱还也行啊!

2019年,恒大卖房子的销售额高达6020亿,还上1300亿元,应该不是啥难事啊!

哎,这种想法的人啊,就像老农民想象皇帝用啥挑水一样,那一定是金扁担啊!

恒大卖房子的确卖了6020亿元,但这6000亿元都已经有了去处了,要么用来买地囤地了,要么用来开发建设了,要么用来给国家和地方政府缴税了,要么恒大内部的工资奖金什么的早已发掉了,根本不可能说有6000亿元现金等着公司来分配……

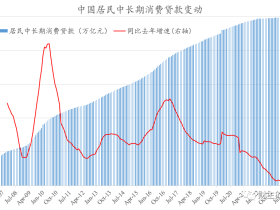

有人统计了过去20年中国商品房开发企业的宏观现金流,发现房地产开发商才是最坚定的做多中国(房地产)的一群人,每年的商品房销售额-纳税额-新投入的建设开发资金,年年都是负值,累计值高达-55万亿元人民币!

所以,恒大公司现在可能是真的拿不出来这1300亿元了,于是就只有“恳请支持”,希望能让自己到资本市场上揩一点国有资产(韭菜)的油,来偿还这1300亿元。

事情大致就是这个样子,我们还是来看看能不能发现一点儿赚钱的机会。

首先,如果许首富的辟谣是真的,恒大并没有发出这么一份文件,纯粹是有人恶意造谣中伤恒大,那现在的恒大股票和恒大债券,简直是掉进了一个黄金坑里——但,我也很不成器,觉得这份关于中国恒大恳请广东省政府支持重大资产重组的文件,说得有鼻子有眼,数据也都严谨可靠,能够前后呼应,真的可能性极大,即便是造谣,那也是内部造谣……

所以,我很不成器地决定,不考虑许首富的辟谣,假定恒大是真的遇到了现金流问题。

根据这份“恳请支持”的文件,恒大总共有8355亿有息负债,正规的银行借款2323亿,发行公司债券2348亿,其他通道债务额为3684亿——所谓“其他通道”,主要是信托,基本都被当做理财产品,卖给普普通通的小老百姓了。如果因为1300亿元专项债问题,连累了这8355亿元的债务不能按时还本付息,不仅广东的银行业会大地震,信托产业、银行理财整个行业都会陷入恐慌……这才是政府部门最关心的问题。

我会员群里一位群友说得好:

- 你欠银行10万元,是你的麻烦;

- 你欠银行1亿元,是银行的麻烦;

- 你欠银行1000亿元,那可是政府的麻烦!

许首富这么精明的人,为什么会有“恳请支持”这样的文件流落出来,这就是原因啊!

即便是广东省政府一点儿都不喜欢恒大这家企业(恒大一直都是广东省的标杆企业,政府不可能不喜欢),也不得不考虑恒大这8355亿有息债务一旦出问题的巨大社会影响,更何况,恒大企业本身经营并没有什么大问题,只要允许其借壳上市,到资本市场上圈钱就可以解决的事儿,又不需要政府拿出来什么真金白银,政府不至于非要把恒大掐死……

所以,恒大会因为这个事儿直接破产这个选项,我觉得可以排除掉了。

这个选项一旦排除,恒大目前最大的风险,最糟糕的结果,就是死罪可免,活罪难饶。

什么活罪?

比方说,强迫恒大低价出售自己的优质资产给其他企业,协调相关的公司和机构来接盘恒大的资产等……

现在这个阶段,我们其实不需要关心具体的解决途径,我们只要知道,因可能影响金融市场稳定和社会稳定,恒大死罪能免就行了!

只要恒大不会破产,那么按照关于债权和股权的清算规定,一定是先偿还债权,当债权清理完毕,才会考虑股权,一般而言,清算到股权的时候,也就是公司破产了。

恒大的债券,体现的当然就是债权,所以当恒大发行的债券价格跌去了3成以上,你就应该意识到,这是市场把恒大破产的可能性考虑在内了,如果我们确定恒大不会破产,或者即便是破产也是N年之后的事情了,跌去了3.5成的债券,价格还是很诱人的……

我的意思是,如果下一个开市日,恒大的债券价格依然维持在65元左右甚至更低,我觉得你应该考虑买它。

有人说了,那为什么不考虑买恒大的股票呢?

亲啊,我刚才的分析你没有详细看么?

如果恒大“重大资产重组”得到政府允许,买股票好像也是合理的,但你看看,股票才跌了10%。

更重要的是,如果出现了相对比较糟糕的情况,恒大的优质资产被剥离或收购,那意味着对上市公司利润会有重大影响,这样一来,即便恒大能成功渡过难关,恒大的股票也不值目前的这个价格了!如果出现最糟糕的情况,恒大濒临破产,股票的偿付顺序,可是在任何一张债券之后的啊!

不管是评级机构——标普的做法,还是银行有可能的断贷,金融业,就是锦上添花的事儿,晴天送你一把伞,雨天把伞收走。

但我们这些聪明的小散户可就不一样了,在金融市场上,坚决不要做那些锦上添花的事情,而要坚持做一个纯粹的人,一个高尚的人,一个有道德的人,一个脱离了低级趣味的人,一个有益于人民、社会和金融市场稳定的人,总是在资产暴跌的时候,为有钱人雪中送炭……

最终,通过实打实的金钱,来温暖许首富的心。

1F

还真挺有道理的