文:凭栏欲言

一出好戏正在上演,主角恒大。

几日之前,消息流传H大自曝若不能按时完成重组,将被迫提前偿还战略投资者1300亿并支付137亿分红,或诱发资金链断裂,导致系统性风险,并就此风险报告政府。

此后,H大迅速辟谣。

未几,H大1300亿战略投资完成债转股,系统性风险暂时解除。

谣言做了关键助攻!

01

同向发力到互为约束

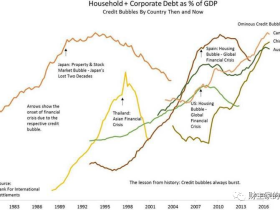

笔者在上篇文章已经讲过,中美资产价格长期牛市最为重要的决定性因素是离岸美元输出和中国货币乘数决定的,两个力量同向发力推动中美资产价格昂扬向上。

但世易时移,当前即算美元货币政策一直保持宽松,离岸美元流动性也会时松时紧(逻辑在上篇文章,这里不再赘述),离岸美元流动性输出无法保证,中国货币乘数单肩抗大梁能量不足。

从近几年中国的货币政策与汇率政策联动来看:

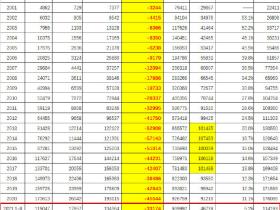

1) 2019年人民币汇率破7之前,在利率平价关系上,中国主要是以拉升汇率,稳定离岸美元输入,同时降息,刺激国内资产价格和经济运行。

2) 2019年人民币破7之后至2020年5月末,仍以稳定离岸美元输入为主,但在利率平价上的选择较为多变,利率和汇率交替发力。也就是拉升汇率伴随降息,加息伴随汇率贬值,在两者之间找平衡。

3) 2020年5月末至今,转变为刺激离岸美元输入(不再是稳定),手段是以中美利差走阔来吸引输入,从利率平价关系上很容易理解,息差和汇率双强是十分有利的刺激输入的条件。

为什么政策发生了从稳定到刺激流入的转变?

正是因为灰犀牛风险逼近,中国货币乘数难以单肩难挑大量,支撑资产价格需要离岸美元输入作出助力。

但今时今日吸引离岸美元输入,实际上是以中国货币乘数(货币边际收紧)作为代价的。时光荏苒,离岸美元和中国货币乘数,两种力量已从协同发力转变为相互约束关系。

无论如何刺激,都不可能让两者形成合力。

托举能量受到钳制。

02

朝野博弈

能量不足以同时托举股房两市,股房两市同时遭遇灰犀牛逼近。

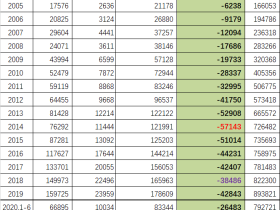

2018年,上证指数一年内跌逾3成,从3587一路跌至2440。

2020年经济增速较2018年更显低迷(基本面更差),但股市却重新逼近3500,这种背离正是股市灰犀牛风险存在的证据。

而房,2020年第16期《求是》杂志刊发中国人民银行党委书记、中国银保监会主席郭树清文章《坚定不移打好防范化解金融风险攻坚战》中认为,房地产泡沫是威胁金融安全的最大“灰犀牛”。

两个灰犀牛与托举能量不足并存,政策被迫在股房之间做出选择。很明显,政策最终作出的选择是扬股抑房。扬股会降低股市的灰犀牛风险,而抑房则会加剧房产灰犀牛风险。

当房产灰犀牛风险逼近之时,相关企业当然会想方设法将风险转嫁出去,“大而不能倒”就成为博弈的关键筹码。

“房产灰犀牛“与“大而不能倒”朝野博弈,并将刺激其他企业跟进模仿。

2008,美国次贷危机期间,美国的朝野博弈同样频频发生,这就是“道德风险”。

03

美元指数决定上证走势

股市面临灰犀牛风险,个人认为这种背景下股市弄潮似乎有点像推土机前捡钢镚。但人各有志,仍然有信心搏击股市的童鞋建议近期应将美元指数纳入自我投资逻辑,以提高投资成功率。

存在两个主要因素影响了中国对海外美元流动性吸引:

1) 中美息差。从中美十年国债息差来看,5月末到7月上旬,中美息差迅速走阔(约从200点走阔至250基点);随后至今,息差基本保持稳定(稳定在250基点附近)。

2) 美元指数。中美息差是吸引海外美元流动性的能力,而美元指数弱则一定程度上代表了美元的外流,即海外美元流动性增强,会有利于吸引能力加强。

7月上旬之后,中美息差基本稳定在250基点,美元指数的强弱对中国美元输入的决定性作用就凸显出来。

美元海外流动性输入是驱动中国资产价格的两个主要因素之一(另一个是中国货币乘数),从逻辑上来讲,7月上旬之后,美元指数强弱就将同步影响中国资产价格(股市弱强)。

比对后可以发现,7月至今,上证与美指的走势相反,逻辑关系得到验证。

在息差稳定的情况下,美指是决定上证走势极为重要的关键因素。美指涨,上证承压;而美指跌,上证有助力。

希望本逻辑能对诸位童鞋的股市投资和风险规避有所助益。

END

评论