文:凭栏欲言

10月5日,人民币汇率冲击6.70关口未果,但一度升值至6.7087,创出2019年5月份以来的新高。然而同时,十年美债收益率飙升至0.78%,创2020年6月中旬之后的新高,这制造了美元加息效果。

美元加息效果和人民币升值现状并存,形成背离。

01

人民币升值解析

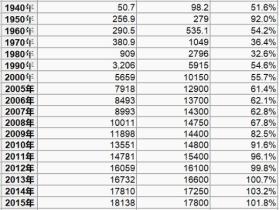

影响人民币升值的因素有很多,即有市场因素,也有非市场手段。但近期人民币汇率走势主要受美元指数和中美息差驱动。

笔者在之前文章已经分析过,7月中旬之后,中美息差基本稳定在250基点附近,这导致近期人民币汇率主要跟随美元指数波动,并与美元指数紧密负相关(与中国股市同样紧密负相关)。

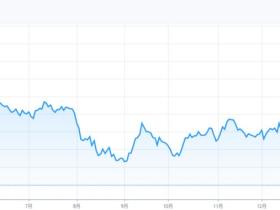

上图,7月中旬之后,美元指数走势和人民币汇率走势比对。

几日之前,美国民主党公布了一项规模为2.2万亿的财政刺激方案,规模较之前有所缩减。这有利于弥合民主党和共和党之间的分歧,有利于美国财政刺激方案的最终达成。

这提高了市场对于美元货币政策放宽的预期,预期驱动美元外流,影响美元指数下跌。而特朗普新冠检测阳性也诱发了资金对美国经济不确定性的担忧,加速驱动资金外流,导致美元指数迅速下挫。

美元外流目的地之一就是中国,资金流入中国需要换汇,这又驱动人民币加速升值,进而冲击6.70关口。

02

美债收益率为何攀高?

一般来说,美元宽松预期应该刺激美债收益率下跌(美债牛市),但实际上并非如此,美债收益率在迅速上涨(熊市)!

原因在于美元宽松预期刺激了美元外流,美元宽松预期同时刺激资金流入美股,驱动美国股市上涨。

然而,财政刺激方案并未实际达成,宽松预期不等于货币宽松实际发生。外流和进入美股的资金,来源并非是美联储新释放的流动性,而是源自分流美债的流动性,这形成了跷跷板效应。

跷跷板效应下,美元外流和股市吸流影响债市流动性下降,十年美债收益率升破0.78%(熊市),创出逾三个月新高。

03

逻辑与历史影响比对

逻辑上,美债收益率创出新高已经制造了美元加息效果,美元加息效果将倒吸海外流动性,将刺激美元回流从而给予美元指数以支撑。短期应顾虑美指反弹风险。回顾历史,上一轮十年美债收益率超过0.78%发生在6月上旬,美元指数自95.7反弹至97.8,历史与逻辑契合。

逻辑上,美债收益率创出新高也将压制美国股市的后续表现。回顾历史,6月上旬,道琼斯指数自27447下挫至24843,跌幅9.5%。历史与逻辑契合。

逻辑上,美债收益率升高具有倒吸海外流动性的效果,将压制人民币汇率表现。美债收益率升高还将影响中美息差缩小,也会压制人民币表现,这会对人民币汇率产生双重压制。

但从历史走势来看,6月上旬离岸人民币汇率走势异常平稳,基本稳定在7.07附近,似乎并没有受到影响。

原因在于六月份前后,在美债收益率升高的背景下,中国国债收益率升高更加迅速(额外反超美债收益率50基点),中美息差不降反增对冲了双重压制效果,使得人民币汇率表现稳定。这实际上是在美元回流的背景下,挤压了其他国家的美元流动性实现了人民币汇率的稳定。逻辑与历史表现仍然是契合的。

这也意味着,在美债收益率上行的背景下,人民币受到双重压制的逻辑没有问题,但可以用中美息差走阔对冲。

在十年美债收益率再次创出新高的背景下,如人民币没有额外收紧动作(驱动中美十年国债息差超过250基点),则汇率将双重承压,汇率短期有贬值风险。

笔者文章基于逻辑分享,不作为投资建议!

END

评论