文:凭栏欲言

统计局数据,中国三季度GDP实际增长4.9%,前三季度实际增长0.7%,在主要经济体中率先实现经济正增长(相对较高)。

央行数据,外汇占款8连跌。

01

投资影响

外汇占款显示的是外资流入的存量,对于中国来说,历史上经济增速相对较高相当程度上意味着竞争力强,具有吸引和挽留存量外资的能力。

所以,外汇占款变动是经济增速、社融增速和M2增长的同步指标。

但三季度中国经济率先实现正增长,经济相对优势非常明显,但并未驱动外汇占款转正,9月中国外汇占款年内连续第8个月下降。这或喻示着中国经济的反弹并非源自竞争力增强。

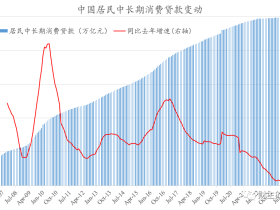

统计局数据来看,前三季度,民间投资同比下降1.5%,但全国固定资产投资同比增长0.8%,实现年内首次转正,而1—8月份、上半年和一季度投资分别下降0.3%、3.1%和16.1%。

投资拉动,导致外汇占款和中国经济增长关联性下降。

在长期投资拉动的影响下,投资成本趋高,边际收益趋低,或不利于中国经济竞争力的增强,导致经济相对反弹迅速的背景下,外汇占款仍在下滑;此外,大量投资挤占了消费空间,导致内需能力难以培养,也增加了内循环为主的转型压力。

02

数据的质量

而另一个可能的原因是经济数据本身质量问题。

从公布数据来看(有部分数据为笔者以公布数据计算得出),一季度两个通胀口径差值最大,二季度偏差则最突兀(二季度实际增长比名义增长还高,这代表全口径通缩,而实际上公布CPI达到2.73%,通胀增速并不低),总体上连续三个季度的通胀口径差值有小幅收敛的迹象,似有一丝随着经济反弹慢慢挤水分的意味。

但至目前,三个季度累计,公布的全口径通胀0.7%,公布的CPI 均值为3.32%,偏差仍然较大。或意味着经济增速估算值存在偏高的嫌疑。

这或是经济增速与外占脱节的原因之一。

注:以上疑问为基于公开数据发表个人浅见,并不代表此问题真的存在。

03

债务拖累

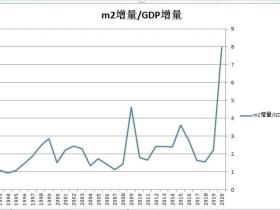

前三季度,中国社会融资存量同比增加33.39万亿,但GDP同比增加0.9946万亿,每单位的GDP增量背后是33.6单位的债务增量。

只需新增部分债务的利率水平达到3%,就可以将所有的新增GDP量吃干抹净,而中国货币政策边际收紧,LPR连续维持不变。2020年10月20日贷款市场报价利率(LPR)为,1年期LPR为3.85%,5年期以上LPR为4.65%,远超3%。

然而GDP生产投入的是钱、人、物,投入的并不单单只是钱。GDP增量不足以支付债务增量的成本,考虑的只是钱的成本。

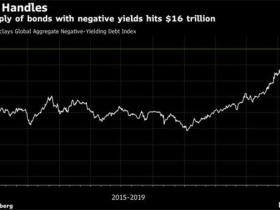

从热钱流动意义上,中国货币政策边际收紧,叠加美国大选不确定性和经济刺激计划驱动美元指数下挫,会利于外资流进(流进同时刺激人民币升值,息差、汇差双驱动有利于形成正反馈强化刺激资金流进),从而抑制外汇占款的下滑。

但同时也提高了存量债务成本,压制了经济体的竞争力,不利于外汇占款的上升,利弊总是相伴的。

目前社融存量已经超过280万亿,以5%的利率计算,年偿息额14万亿,然而前三季度GDP增量不足1万亿,前三季度实体累计倒亏9.5万亿。

有个段子是:“买房子的欠了一屁股债,卖房子的也欠了一屁股债,更玄幻的是卖地的欠了最多的债”,都借了谁的债?

其实很好理解,都是在向未来借债。

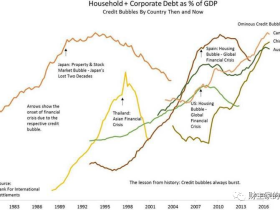

借债就像搭积木,每一块积木都是基于未来的回报预期,随着积木越搭越高,当回报预期与回报现脱节的时候,就只能通过加速透支未来勉强维持,实际上是加速积木叠高。

叠高的积木塔更加具有不稳定性,这时候一点风吹草动(轻微震荡),都可能让积木(整体性)崩塌。

灰犀牛群已经包围了整个积木塔,或许不待犀牛发动攻击,但只是犀牛的脚步声就可能让积木塔崩塌。

海量的债务存量,是中国经济竞争力下降的主要原因,并通过外汇占款的下降(收紧货币刺激热钱流进也无法覆盖经常项流出)表现出来。

而外汇占款的下降,代表的是经济竞争力的下降。

END

评论