文:凭栏欲言

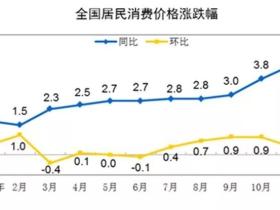

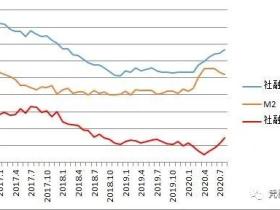

央行数据,10月末,广义货币(M2)余额214.97万亿元,同比增长10.5%,增速比上月末低0.4个百分点;社会融资规模存量为281.28万亿元,同比增长13.7%。增速比上月末高0.2个百分点。

两者之间的裂口扩大0.6%。

自2020年4月开始,社融与M2之间的裂口(旁氏融资)飞速飙涨,从4月0.9%飞速飙涨至10月3.2%。

目前,这个数值已经超过2018年全年均值(2.73%)。

2018年利用P2P暴雷缓解的债务风险,成果已完全丧失。

01

软着陆的代价

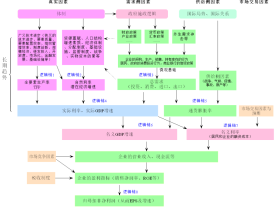

稳定内债(暂时)风险有且只有旁氏债务指数级增长一条途径。

而内债软着陆有两条途径:

1) 暴雷违约,消灭债权。暴雷可以让债权凭空消灭,但风险容易传染扩散,容易诱发金融危机,但具有定点操作的可能性,定点爆破金融风险相对可控。但债权与消费关联紧密,暴雷会挤压居民消费,即算是定点爆破也会施压长期经济增长,而经济增速下降债务问题又会变的严重,操作具有相当难度。

2) 全民通胀化解。后果是挤压底层居民生存空间,货币竞争时代,法币信誉丧失会引起资金外流,容易诱发全面性金融危机。

高通胀化解债务需要经济体封闭才有机会实现软着陆(比如1988和1993中国通过高通胀实现了软着陆)。而当今世界是货币竞争时代,意图以全民高通胀让债务软着陆会导致货币竞争劣势,直接诱发全面性金融危机,变成硬着陆。比如土耳其。

开放经济体如果意图软着陆,前提必须保持法币信誉基本稳定(否则会因货币竞争劣势诱发全面性金融危机),那么软着陆选择其实就只剩下了定点爆破。

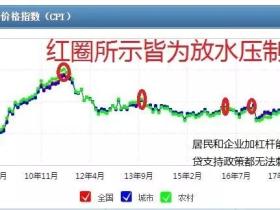

2018年之前,央行曾经试图软着陆。这需要维持货币信誉(内通胀来看,2018全年CPI均值2.13%;外汇率来看,2018年全年守在7以上,货币信誉比较稳定),还需要债务(定点)爆破。

2018年,P2P暴雷、企业暴雷,暴雷冲击金融资产导致中国股市大跌,又导致股权质押风险。定点爆破差点演变为全面性金融风险,随后央行放松货币政策放松,全面性金融风险缓解。

整个过程虽然有风险,但成果也相当明显,相当一部分债权被消灭,(社融-M2)裂口由2018年初的4.8%下降至年末的2.1%,裂口缩小显示旁氏融资大幅压缩,中国杠杆率下降,债务压力减轻。

但也有代价,截至2020年6月末,全国在运营网贷机构由高峰时期约5000家压降至29家,压降比率99.6%。P2P暴雷消灭的债权大部分都是居民资产。危险债务通过P2P被转移给居民,随后P2P定点爆破,宏观债务压力随之减轻。而居民债务风险的传染性较弱(居民债务极少存在债务间相互关联,从而传染性弱),诱发系统性金融危机风险小,使得居民部门也最适合成为代价。

然而,至2020年10月,社融-M2裂口反超2018年均值,以居民为代价取得的成果,已经完全丧失。但居民债权(资产)被大量消灭,却成为消费低迷原因之一。

02

谁会是软着陆的代价?

防范系统性金融风险是央行的底线。

继续从软着陆的可能性进行分析,经过多年的促销费、(房产)加杠杆以及P2P定点爆破,居民部门作为代价的能力已经透支。再将债务风险转移给居民实行定点爆破(风险最小)已经成了一种奢望。

只要口袋里没有米,巧妇也难为无米之炊!

而企业或政府部门(定点爆破)的风险传染性要比居民部门高的多(债务关联度高)。如果试图债务软着陆,那么定点爆破的风险性和操作难度陡然升高。

三大部门是谁会成为软着陆的代价?

防范系统性危机作为底线的条件下,谁成为代价似乎都很容易诱发系统性风险。

或者只有旁氏债务指数级增长这条途径才是最容易走的路?

03

抵押品的难题

然而想实现旁氏债务指数级增长需要抵押品!

对比疫情后中美两国放水操作来看:

1) 美国推出《冠状病毒援助、救济和经济保障法案》等四项法案,美国政府加杠杆融来的钱(接近一半)是用于对居民发钱。

2) 中国央行制定应延尽延政策,鼓励银行放贷、刺激企业借贷,人民币贷款大幅增长是社融增长的主要来源,其次是政府债券大量增长,但政府加杠杆融来的钱主要用于基建投资。

美国对等资金链末端(家庭)定向发钱,显然无需顾虑资产抵押问题;但中国以信贷为主的放水模式显然需要考虑资产抵押问题。

旁氏债务指数级增长在数据上的体现,是M2与社会融资裂口的持续扩大。

1) M2要稳定

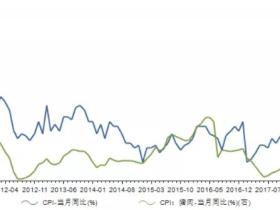

M2与资产结果之间的关系异常紧密,如M2增速较快下行,则可能会诱发资产价格风险,直接诱发系统性金融风险,防范系统性金融风险的前提是M2增速不能太低。从历史看,2016年末-2019年末,M2同比增速一直在8-8.8%之间震荡。2020年随着疫情冲击,金融风险加大,M2骤然提速,基本是在10.1-11.1%之间震荡(参考文中第一张图)。M2需要平稳,且伴随风险加大,M2增速要提高。

2) 社融要加速

M2要稳,旁氏融资裂口又要扩大,压力只能放在社会融资上面。社会融资需要一直加速,才能抑制系统性金融风险。这又需要有足够的、合格的抵押品。

然而,还有这么多合格抵押品吗?

经济下行背景下,资产质量大幅下行,但信贷量却一再暴增,背后必然是合格可抵押资产越来越少。

近三年银行业金融机构累计处置不良贷款5.8万亿元,已经超过之前8年处置额的总和。2020年疫情冲击下,部分企业特别是民营和小微企业困难凸显,资产质量恐怕会有很大疑问,应延尽延政策一旦结束,不良贷款恐怕会有很高的反弹。

合格抵押品越来越少,如何保证旁氏融资的指数级增长?

如果不能实现旁氏融资指数级增长,问题又回到了原点,谁来做代价实现软着陆?

如果无法实现软着陆,这篇国土上的所有人都将成为代价!

END

评论