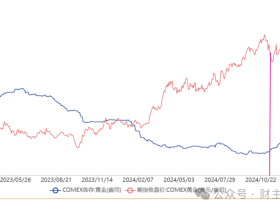

自黄金在8月份突破2000美元/盎司之后,从短期投资的角度,我觉得黄金就已经没有太多的参与价值了。

- 跌,又跌不下去;

- 涨,又涨不上来;

黄金的价格主要与美元的真实收益率有关,这个收益率上升,那么黄金的吸引力就下降,这个收益率下降甚至变为负值,那么黄金的吸引力就上升,黄金价格上涨。

美元的长期真实收益率

在8月份之前,黄金之所以暴涨,就是因为美国真实国债收益率持续下降,一直降到负值,而且负得越来越厉害,而最近,为什么从最高点调整了差不多有200美元,也是因为,真实国债收益率又开始略有抬升,负得没那么厉害了。

黄金为什么跌不下去?

因为,美联储和美国政府,在放水方面基本是不可能要脸的。

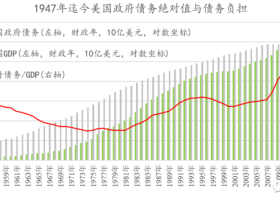

从联邦政府的角度看,目前美国国内社群撕裂严重,不管特朗普政府还是拜登上台,为维持国内的民意支持,都要靠福利、发钱来维持吸引力。

从美联储的角度看,美国联邦政府畸高的债务,也使得美联储没有任何提高利率的意愿——也就是说,在很长一段时间里,不管表面上的国债收益率如何变动,美联储一定会刻意将真实利率维持在负值,以避免美国联邦政府债务出现偿付危机。

最直观的表现,就是美联储的资产负债表规模,只会快速或者慢速地增加,却很难刷刷刷地缩减——在3月份到5月份的印钞规模急剧增长之后,从6月份到9月份,美联储的资产负债表规模一直维持原有状态,但是从9月份开始,美联储的资产负债表规模,就再次开始缓慢增长了。

既然美联储一定会放水,那短期为什么又很难涨上去呢?

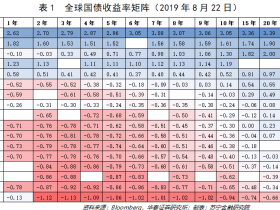

因为,国债的真实收益率为负,本来就是极度不要脸的货币政策推到极限的成果,既然已经到了这个地步,接下来真实收益率继续下降的空间就很少了。

30年期的美国国债,在2020年之前,从未出现过真实收益率为负值的情况,但现在,已经陷入到负值状态大半年了,也没有爬出负值的迹象——大家可以想象,美联储如何让投资者相信,持有久期长达30年的国债,结果收益还抵不过通胀?

因为美联储信誓旦旦地说了,自己不会实施负利率,根据我在“YCC的第一次”一文的观点,美联储在接下来的一段时期内,很可能对美国国债,实施收益率曲线管理。

结果疫情爆发之后美国10年期国债收益率的变动情况,我个人推断,在联邦政府债务高企的情况下,美联储很可能力图将10年期美国国债收益率限定在0.5-1.0%,相比当年日本的YCC,这是一个相对略微宽一点的范围。

如果10年期美国国债收益率接近1%,而通货膨胀预期又没有什么大变化的时候,就是你应该警惕的时候,这意味着黄金到了阶段性的底部。

从黄金的价格运行逻辑上分析,黄金没有明显的方向。

从黄金主要的大玩家的仓位分析(CFTC持仓)上看,黄金没有明显的超买或超卖的迹象。

例如,在目前黄金价格绝对值处于历史最高价位时期,产业空头的规模并不是很大,说明并没有黄金矿产商趁着这个价位大肆卖金,没有所谓的“超卖”迹象。

另一方面,对冲基金以及大的个人投资者的投机净多仓位,处于历史较高的水平上,但也并非是极端的状态,所以也没有什么“超买”的迹象。

从交易投机的角度谈,我个人不倾向于现在看多黄金,除非出现比较大的下跌,可能才是相对较好的加仓时机。

当然,如果你不是追求短期交易,那么,从美联储永无止境的印钞来看,从美国政府膨胀到无以复加的债务来看,黄金是我们普通人都应该持有一部分的资产。

评论