美国时间12月14日,选举人团投票结果确认,拜登当选美国总统。

总统之争差不多该消停了。

我关心的是美股。

2020年接近尾声,但美股,真不愧是世界上最牛掰的股市,从2020年3月份疫情的最低点算起,标普500指数的涨幅已经接近70%。短短的9个月时间,这个夸张的涨幅,已经超过1929年、1938年和1974年这三次大牛市,接近2000年科技股泡沫时期的涨幅。

至于以大型科技股为主要构成纳斯达克100指数,更是涨得不要不要的,比3月份的低点,上涨幅度接近90%。

无论是标普500指数还是纳斯达克100指数,都已经远远远远超过2020年初疫情爆发之前的历史高点。

也就是说,你可以认为,现在的美股,正处于其历史上最强劲的牛市当中。

也正是在美股的带动之下,全球其他股市也都鸡犬升天,欧股、日股包括中国股市,都创下最近几年来的新高。

股市为什么疯涨?

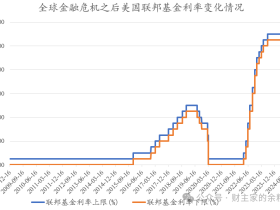

大家都知道,当然是以美联储为首的各国央行印钞的结果!

自2020年3月份以来,欧美日央行的印钞规模,完全可以用丧心病狂来形容。

自2020年3月份迄今的9个月当中,各国央行平均:

- 每个月印钞近1万亿美元;

- 每天印钞330亿美元;

- 每小时印钞14亿美元;

- 每分钟印钞2300万美元;

- ……

你想想看,在各国央妈呵护之下,全球金融市场,每个小时都会额外多出来14亿美元的货币,你说各国股市,该选择大涨、猛涨,还是丧心病狂地暴涨更好呢?

有了央行额外给金融市场源源不断地送钱,那些需要融资的企业当然一点儿也不傻,它们都趁机拼命发行债券、发行新股份。

2020年尚未结束,美国的高收益债券(HY,俗称“垃圾债”)+投资级债券(IG)及杠杆贷款发行额度已经高达2.5万亿美元,创下有史以来的最高纪录;2020年,全球股票IPO额度也超过1.1万亿美元,同样创下历史记录。

单单看美股,IPO+增发股份的规模,已经超过了标普500股份的回购规模,这是2009年第四季度以来的第一次。

在过去11年里,美股的牛市,很大程度上依赖于各大上市公司的股票回购行动,股票回购规模一直都远远大于新上市股份的规模,美股的上市公司股份越来越少,所以引发了股市的持续上涨。但在魔幻的2020年,IPO+股份增发的规模居然超过了股票回购规模。而更魔幻的是,美股居然在这种情形下创出史上最强劲的牛市……

当然,我们也都知道,对于美股而言,也有两种股票:

疫情的爆发,不仅没有对大型科技公司造成损失,反而加速了科技公司、特别是那些垄断型的大型互联网科技公司的扩张,本来需要3-4年才能完成的发展,在疫情爆发之后,短短的几个月之内,这些科技公司顺利完成了扩张,在持续扩张的期待之下,再加上美联储的无限放水,大型科技股在疫情爆发后一路走高、不断勇创新高。

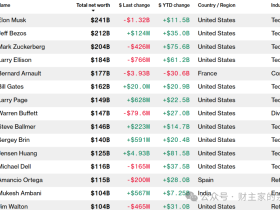

自2010年以来,科技股在美股总市值中的占比不断提升,根据最新数据,五大科技股估值已经接近7.5万亿美元,占美股总市值的比例超过15%——如果再加上特斯拉、阿里巴巴、台积电、英伟达、Paypal、Adobe、奈飞这几家头部科技公司,12大头部科技股公司占美股市值比重超过1/5。

虽然说,全球的股市都在上涨,总市值达到惊人的100万亿美元,但是,美股总市值在全球市场中独占鳌头,占比也不断抬高,目前其占比接近世界股市总市值的50%。

当然不能说市场的看法有什么错误,不是有句话说了嘛,市场永远是正确的——

但问题在于,这种“正确”,常常会将股市的估值推升至极端的地步,当到达这种极端的估值水平之后,常常会遭遇市场以及政府监管的反噬。

这些反噬体现在两个方面:

1)当科技股的成长性不再,它就撑不起如此高的估值了——估值终究有个上限。

2)这些大型垄断性的科技股,很有可能遭遇到大国政府的打压,对其扩张施加限制,征收高额的“数字税”,甚至可能将其进行分拆(法国等国家已经出手,美国也在讨论)。

因为大家都看好科技股的未来,却担心市场暴跌,这种极端的情绪,反映到现在美股的期权市场上,就是一种精神分裂症状。

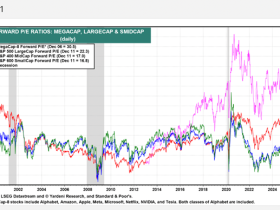

根据芝加哥期权交易所数据,目前,美股当周的看跌期权数量/看涨期权数量(PUT/CALL),达到了近20年的最低值——这意味着,从期权头寸看,目前的市场情绪依然是强烈的看涨,情绪之强烈,达到了20年来的最高值。

进一步分析这些期权的构成,就能看出美股当前的精神分裂了。

在所有期权中,个股(以科技股为主)以看涨期权为主,而指数则以看跌期权为主——从期权看涨/看跌比(Call/Put)来看,在美股期权市场上,目前的情况是:

美股指数的看跌情绪,达到了6年来的最高;

美股个股的看涨情绪,达到了6年来的最高。

问题恰恰在于——

不管是标普指数还是纳斯达克指数,科技股都是其最大的构成权重。现在,双方的力量对比都达到了历史极值,这意味着,一定会有一方犯下错误,甚至是双方都犯下错误。

要么,是大量买入看跌股指期权的人错了;

要么,是大量买入看涨个股期权的人错了。

如果,接下来的几个月里,美股无论是个股还是指数都基本保持不变,因为期权含有时间价值,这些时间价值都将变为0,那意味着,所有买入期权的人都错了。

如果把时间放宽到6个月以上,从赔率角度考虑,我倾向于认为,大概率会是买入个股看涨期权的人错了。

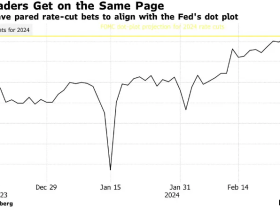

也就是说,我倾向于认为,2021年,美股一定会再经历一轮暴跌。

看多看空期权的数量,还只是一个表象而已。美股更核心、更本质的问题,在于债务。

2020年1月份,我曾经写过一篇文章:

在这篇文章中我认为,美国的企业债务,特别是那些次级企业债务,会成为压垮美股的最后一根稻草。

除了债务之外,美国企业的盈利,自2019年底开始掉头,这导致了投资美股的收益率急剧下降。即便是没有疫情的影响, 2020年初,本来美股也应该遭遇一轮下跌,但是,在疫情的影响之下,这轮下跌被急剧放大,造成了美股在3月份的崩盘。

崩盘之后,大家发现科技股其实受疫情的影响很小,某种程度上说甚至是正面影响,美联储又拼命放水,市场又蜂拥而入购买科技股,然后推动着美股不断上涨和走高。

然而,美股的核心问题——企业债务高企,在美联储的救助之下,问题非但没有解决,反而愈发严重,这种严重体现在两个方面。

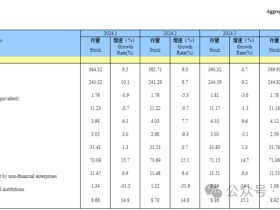

1)因为美联储大幅度降息和注水,融资利率大幅度降低,企业疯狂融资,美国非金融企业债务/GDP的杠杆率,在2019年底的基础上继续抬升,目前已经接近其1999年的历史极值。

2)疫情爆发以来,美国企业的违约数量,相比2019年同期急剧增加,一边疯狂融资,一边大量违约,这可真是美国非金融企业的一道风景线。

债务杠杆到达顶点,从来都是触发股市暴跌的核心要素。

1999年底,美国非金融企业债务杠杆率达到历史极值,随后就是科技股泡沫破裂;

2007年底,美国的居民部门债务杠杆率达到历史极值,随后就是次贷危机下的股市暴跌;

2019年底,美国非金融企业部门债务杠杆率达到历史极值,随后今年3月份美股遭遇暴跌;

……

暴跌之后,美联储没有任由市场出清,而是试图用无限印钞的方式,希望用更大的债务泡沫来淹没以往的债务,这也必将带来更大的问题——除非美联储彻底消除资本主义精神,印钞替所有的那些不负责任的借债企业偿还债务。

所以,客观地说,美股跌还是不跌,与特朗普上台或者拜登上台,并没有特别特别大的关系。

特朗普上台的时候,正是美股盈利持续抬升的阶段,而企业债务尚在较为健康的水平。所以他上台之后,很幸运地经历了3年的牛市,到了2018年之后,其实美股上涨的疲态已现,但特朗普政府的减税和美联储的停止加息缩表,再次给美股注入了强心剂,让美股持续上涨到2020年初。

但,当疫情袭来,该跌的还是会跌。

2021年的美股,也必然会经历一轮暴跌,这本身和拜登是否上台并没有什么关系,而是美国的非金融企业债务积累到了极限,而上市公司的盈利却开始下滑——债务增加到了顶点,而盈利却开始下滑,你说让人怎么看待股票呢?

另一方面,就如同我前面所说,在科技股的盈利增长到了瓶颈的时候,拜登上台,如果为了回应民主党内激进派(桑德斯)的主张,对那些掌控大型科技公司的超级富豪们征收重税,或者针对科技公司征收数字税,那么对于这些科技股将是极为不利的。

从赔率的思路出发,按照塔勒布的说法:

尽管我看好股市,但我却会选择做空。

当然,拜登上台也有可能出台大规模的财政刺激政策,但这个,也最多只会延缓和推迟美股暴跌的来临,绝不会让美股暴跌这个事情本身消失。

在下一篇文章里,我将应用达摩达兰的故事-估值的方式,以标普500指数为例,对美股的价值进行一个合理的区间估计,敬请期待。

评论