文:凭栏欲言

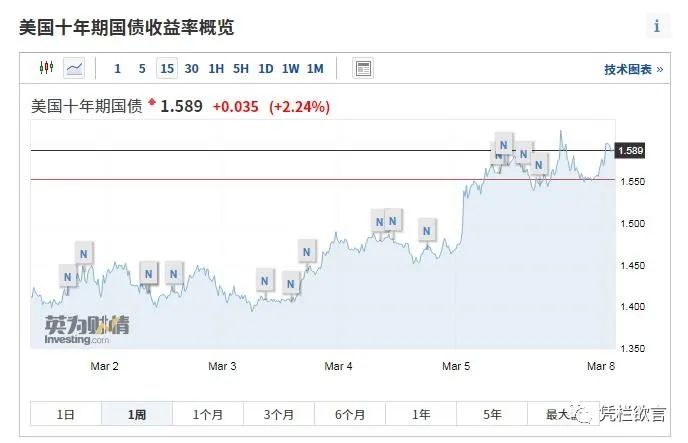

2021.3.8日,中美十年国债利差跌破170基点,创近一年新低。

2021年2月下旬开始,随着中美息差跌破200基点,人民币汇率贬值压力重新浮现,自6.39跌至6.52。

自1985年之后,“石油美元”投机主导下,汇率的主导因素就是两国之间的息差变动。

中美息差连续收窄,人民币重新开始走贬。

01

美债收益率

美国当地时间3月6日,美国参议院以50票赞同,49票反对,通过了1.9万亿美元新冠纾困救助法案。

3.7日,沙特遭无人机空袭(好熟悉的套路),油价一举突破70美元,基本追平疫情之前。

油价又涨了,美国又要发钱了,通胀预期高了,长期美债收益率又涨了。

当前美国的麻烦在于,无论是财政刺激还是货币刺激,又或者是经济反弹预期,都会推动美债收益率走高。

而美债收益率一旦走高,风险资产就要重新定价,这将带崩美国经济。

02

选择

但美债收益率终归是在走高。跟?还是不跟?选择交给了其他国家。

中国货币政策如何选择?

汇率问题是中国经济稳定的前置条件(保房价弃汇率这个选择不可能存在),放长来看,中国货币政策恐怕还是要跟的。

但短期(在汇率压力不大的情况下)货币政策可能要兼顾“不急转弯”。

从2021年过去的两个多月来看,美元十年国债收益率自0.95%涨至1.59%,涨幅64基点;但中国十年国债收益率自3.22%升至3.26%,涨幅4个基点。中国货币政策从开年至今,都体现了“不急转弯”。

但也由此导致中美息差迅速缩窄,2020年10月,中美息差达到252基点,人民币涨势凶猛。

自2021年2月20日左右,中美息差跌破200基点,至2021年3月,中美已经跌至169基点。人民币汇率自6.39跌至目前6.52,贬值趋势得到确认。

息差收窄和汇率贬值会产生双重损失,这会制造一种自我强化特性。

如中美息差不能得到及时修复,人民币贬值趋势或自我加速。

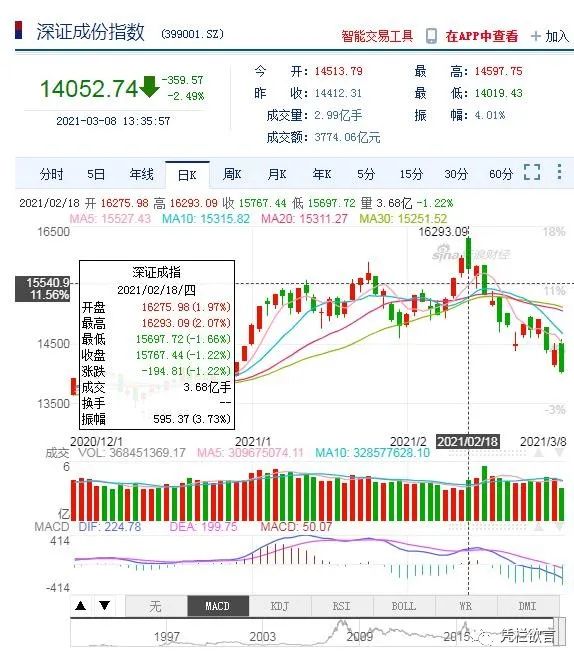

伴随人民币贬值趋势渐趋明显,2月中下旬开始,中国股市连续下挫。

不足一个月,深圳成指已经自高位下挫14%。

03

难题

中国社会融资增速自去年11月份开始掉头,债务问题和资产价格风险压力渐增。很显然,如跟随美国加息会放大这种风险。

1) 债务。2021年房企到期债务规模预计将超过1.2万亿元。此外,今年还有大量疫情期间应延尽延债务到期。

2) 房股。近一个月以来,上证一度自高位下跌7.5%,深证一度自高位下跌14%。房市反应较股市要慢,压力或延后出现。需要提醒的是,这是在中国货币政策保持定力(没有跟随美债收益率上涨)的情况下。

在美元遭遇市场急速加息的背景下,中国货币政策保持定力之举固然有利于稳定国内债务压力和资产价格,但也导致中美息差迅速收窄,压力开始重新转嫁给汇率。情况似乎又回到了2018-2019年。

但或许稍有不同,中债登数据,2020年外资大举加仓中国债券,净买入超万亿人民币。2021年前两月再买入2676亿。目前外资持有中国债券3.15万亿,而2019年同期仅有1.51万亿。

大量高流动性外资已经进入中国,如中美息差延续收窄趋势,可能会逆转外资流入趋势,资金快进快出或冲击人民币汇率。

鉴于高流动性外资在中国的体量越发庞大,中国货币政策对外压的重视将会提高,当汇率遭遇压力时,中国货币政策或会更快收紧。

根据国际金融协会的数据,2月流入新兴市场股票和债券的资金量从去年11月创纪录的1,074亿美元大幅降至312亿美元。涌入发展中国家资产的资金已经开始变慢。随着3月长端美债收益率的进一步上行,发展中国家资金流向或发生反转。

2021年1月初,中美息差为230基点,月末跌至210基点,境外机构净买入中国债券1719亿;

2021年2月初,中美息差210基点,月末跌至190基点左右,境外机构净买入中国债券957亿,净买入下降近半;

3月上旬,中美息差跌至169基点。

境外资金流入中国会不会发生逆转?

汇率稳定,是资产价格和债务问题乃至稳定的前置条件。

一旦发生逆转,无论是收紧货币政策支撑汇率(收紧冲击资产价格),还是不收紧货币政策任由汇率贬值(外流冲击资产价格),都会施压资产价格及债务问题。

小结:

汇率问题、资产价格和债务风险已经同时出现,货币腾挪余地已经没有。

房、股、理财,谨慎投资。

END

评论