从2020年的疫情大崩盘后的低点到现在,在仅仅一年多的时间里,美股大盘翻了一倍还多。有人认为,现在疯涨的股市与‘互联网泡沫’破裂前十分相似,事实真的是如此吗?

01 前言

不知道各位看官有没有这样一种感觉,现在回看过去两年的市场,总有一种不真实的感觉。2020年的疫情大崩盘,仿佛就像昨天发生的事儿一样。更不可思议的是,从崩盘后的低点到现在,也就一年多一点的时间,整个美股大盘居然翻了一倍还多。2021年,美股更是势不可挡,标普500指数65次刷新历史新高记录,一年来的涨势势如破竹。纳指至今的涨幅更是接近了30%。股市一片歌舞升平,投资者个个欢欣鼓舞。然而疯狂的背后,却隐藏着一股暗流,让人惴惴不安。

其实回看这两年,美股市场从百废待兴,到歌舞喧天的走势,像极了00年和13年的市场。然而,那两次市场的最终结果却是截然相反的。一次是乐极生悲,最终出现了美股市场迄今为止最大的一次泡沫破裂。另一次则是否极泰来,市场经过考验后,开启了长达十年的强劲牛市。如今,我们又站在了命运的十字路口,向左是泡沫,向右是复兴。究竟如今的市场会向何种方向发展呢?带着这个好奇,我去对比了一下今天的市场和00年与13年的市场的相似与不同之处,还真就让我发现了一些很有价值的启发。接下来,美投君就跟各位看官分享一些我的看法。

02 互联网泡沫的原委

为了更好的看清现实,让我们先回顾一下00年和13年那两段历史。

我相信大家应该都对00年的互联网泡沫并不陌生。但当年泡沫破裂前的几年都发生了什么,相信不少看官都并不了解。了解了那段历史,你们就知道为什么我说他和现在的市场非常相似了。

97,98年,亚洲金融风暴,以及日本经济疲软,使得大洋彼岸的美国经济也受到冲击,美股也因此出现大幅动荡。为刺激经济,稳定股市,时任美联储主席格雷斯潘采取了宽松的货币政策,降低了基准利率。于此同时,美国国会通过了“1997年纳税人宽松法案”,降低了增值税率,鼓励投资。双重利好政策,使得美股快速从危机中复苏,出现了第一波平稳的上涨 。

如果说现在美联储主席鲍威尔是典型的鸽派,那当时的美联储主席格林斯潘就是鸽派中的温柔鸽。当时市场甚至有一个专有名词,叫做“Greenspan Put”。意思是,每当股市出现下跌,格雷斯潘就会不惜一切代价出手挽救股市。市场也在主席的保驾护航下,一路高歌猛进,吸引了大量热钱涌入股市。与此同时,随着美国家庭电脑的普及和互联网的兴起,投资者笃定互联网将会是下一个投资风口。刚开始,投资者还算理性,市场上也涌现出了大量优质的互联网公司。于是市场出现了第二波加速的上涨。

不过随着越来越多的热钱涌入互联网领域,事情开始变了味。投资者不再关注公司的盈利能力,而是关心哪家公司故事讲的好,想象空间大,生怕错过了涨幅。而互联网公司呢,也不再关注业绩,而是比谁嗓门大。一些初创公司甚至把90%的预算放到广告上。1999年底 ,充斥着大大小小互联网公司的纳指出现了90度的上涨,当年涨幅高达85.6%,远高于同期标普500的19.5%。

在2000年3月10日,纳指达到顶峰5048点,是一年前的3倍之多。这时的纳指已经严重脱离基本面,PE高达200倍。这是前无古人,后也很难有来者的估值表现了。

后来发生的事情,相信大家已经很清楚了。随着美联储的多轮加息,市场流动性骤减,泡沫也随之破裂。4月14日一日,纳指跌幅就高达9%,单周跌幅高达25%。此后纳指一泻千里,市值最多蒸发77%,众多投资者血本无归。大量互联网企业因此倒闭,一些优质的互联网公司也受到牵连,濒临崩溃。美国经济也受到了极大的影响。纳指更是花了15年的时间才恢复元气,直到2015年才重回高点。

00年故事的结尾,大家很熟悉。有些人引以为鉴,在投资时谨小慎微。有些人则嗤之以鼻,认为那是危言耸听,当时的情况和现在有很大不同。但是,如果我们把重心放到故事的开始和发酵,则会发现,现在的市场和当时非常接近。都是在危机后的复苏,都是宽松的货币环境,也都有令人兴奋的概念推动股市上涨。只不过00年那次的发展后来变了味,最后完全失控了。

03 2013年的市场

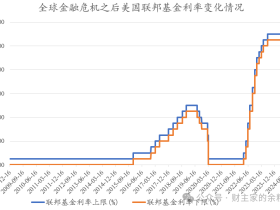

而13年的故事其实也和00年有很多相似之处,只不过是结局大相径庭。13年的故事始于众所周知的08-09年金融危机。美股在一年内市值蒸发了大半,美国经济陷入倒退,众多企业倒闭,银行的流动性出现了重大危机。美联储为了稳定金融秩序,刺激经济,大幅降低了基准利率,同时开始大量向市场注资,开启了量化宽松政策,简称QE。这种史无前例的宽松环境也确实有了成效,美国经济逐步从危机中恢复过来。在09到12年间,美联储开启了3轮QE,股市也在连翻的刺激下有条不紊的复苏。在2013年初重回了危机前的高点 。

但关键的转折点出现在2013年3月,时任美联储主席伯南克在没有任何预警的情况下突然表示,美联储要结束QE,开始taper。这就意味着持续了数年的宽松环境即将要结束,投资者一下子慌了神,随后就发生了著名的taper tantrum事件,长期利率一个月内从1.5%飙升至3%,股市也出现了5.6%的回调。别看幅度不大,但是恐慌是剧烈的。毕竟过去两年的市场出现了翻倍的上涨,00年的梦魇让投资者挥之不去。现在宽松政策可能要结束,市场担心会再次出现00年那样彻底的崩盘。

不过好在市场很快回归理性,投资者缓过神来,他们意识到tapering其实并没有那么可怕,利率依然非常低,企业的盈利恢复也是实实在在的。因此,美股剧烈下跌后很快回归,并在之后一路上涨,在2013年余下的日子里涨了18 %。

2013年末,美联储开始正式实施tapering,股市进入第三阶段,也就是回收流动性的阶段 。

当时的市场还没见过taper,所以对于taper的担忧甚嚣尘上,美联储每一次tapering的动作市场都会跟着小幅震荡。投资者这心情就像过搓衣板,动不动就咯噔一下。但实际上,我们看2014年美股的走势,美股还是在跌跌撞撞中,增长了13%。

这标志着,美股已经在后QE时代步入了正轨,随后便开启了长达十年的美股大牛市。

13年的故事其实和现在更为接近。同样是经历了重大危机,同样是美联储降息至0利率,并开始无限量的量化宽松,同样是股市有条不紊的复苏,也同样在复苏的过程中危机重重。更巧合的是,今年9月,市场也同样因为tapering经历一波与13年taper tantrum同样幅度的回调,并且也都快速反弹回来了。

回看历史,我们发现,00年和13年的股市都是从危机中复苏,也都处于宽松的货币环境,只不过结果是天壤之别。一个是盛极而衰,一个是厚积薄发。如今,我们又站在了同样的十字路口,美股究竟会向哪条路发展呢?这个问题对于市场中的投资者来说非常关键。

04 当下的市场

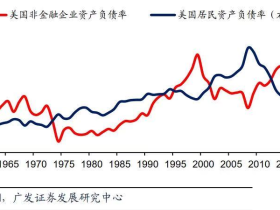

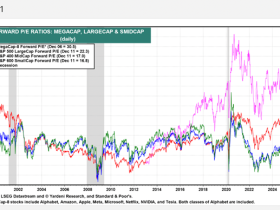

对比00年,投资者最爱问的问题就是,市场现在有没有泡沫?我的答案是,没有。至少是没有像00年那样一戳就破的泡沫。如果说00年的市场是一团泡沫,那么现在的市场充其量就是一块香皂,上面浮着些泡沫而已。而那块坚实的香皂就是公司的估值。如下图所示 ,图中蓝线代表标普500公司的远期PE。

现在远期PE处于20到22之间,虽然比历史平均水平高一些,但却远没有达到00年200倍PE的疯狂程度。而且我们看到,PE正在呈现下降的趋势,这说明公司实际的盈利在显著提升,而且提升的速度甚至高过了股价上涨的速度。只有这样才能有出现这种估值下降的表现。这点我们也可以从另一条不断上涨的代表EPS的紫线中得到证实。

基于以上分析,再考虑到经济恢复和美联储tapering的背景,我认为13/14年的股市对于我们投资者来说,借鉴意义更大。我认为,在未来一年tapering的周期中,市场也会像13/14年那样在跌跌撞撞中继续上涨。当然,作为一名负责任的博主,我也不会随便拍脑门得出结论。我这么说是有我的依据的。

首先,从13/14年上一次tapering的经验来看,taper对于市场来说可能并不是一件坏事。14年taper的整个过程中,标普500上涨了9.5%。这是因为,美联储也不傻,他们开始taper的前提是经济复苏已经非常奏效。这其实就等于是给市场传递了一个信号,就是代表股市基本面的美国经济非常健康。比起美联储每月多买点债券,投资者肯定更愿意看到实体经济的稳步发展。

另外,最近批准的1万亿基建法案也再次助攻了美股。不过大家别误会,助攻的并不是政府撒的钱,实际上他撒多少钱已经不重要了,多数已经被市场所price in。重要的是,该法案的通过并没有伴随投资者担忧的加税政策。市场原本预计国会会通过3万亿的基建法案,并通过加税的方式进行筹款。现在刺激方案缩水,但是加税计划被取消。比起政府多花钱,投资者显然更在意的是税率会不会提升。如今税率稳定在原有水平,意味着直接提高了2022年整体公司盈利的预期。

05 市场短期的催化剂

上面是从长期的视野来看美股未来的走势,其实短期看,美股也有强劲的上涨催化剂。随着圣诞节假期的临近,美股也将迎来季节性利好。如图所示,美股在11月和12月的表现通常都很不错,分别有78%和81%的几率上涨,涨幅平均为2.1%和1.6%。

这种现象背后是有一定原因的。基金经理们在年底通常都比较活跃,都想冲一个好业绩拿到更大的bonus。

同时,今年的行情又比较特殊,目前大盘涨幅远大于个股的平均涨幅。我相信这点咱们在座的投资者们应该都深有感触。美投君想问问各位看官,今年有多少人跑赢了大盘的?恐怕并不多。因为今年板块一直在轮动,轮的还特别快,投资者根本赶不上趟。个股涨势此起彼伏,但大盘却始终坚挺。市场上的基金经理也不例外,他们现在也整体跑输大盘。因此,他们很可能会在余下的一个多月内,想尽办法赶上大盘的脚步。所以没有人敢在此时离场,冒险踏空市场。这会对大盘起到一定的支撑作用。

不单单是机构会持续保持活跃,散户的力量也越发不可忽视。根据哈佛大学的研究 ,每当有1块钱从外部流入股市时,股市都将会出现5块钱的增长。自从疫情以来,美国家庭平添了3万亿美元的现金储备。这么多钱需要有一个落脚点,而目前债券利息又过低,根本跑不赢通胀。因而众多资金被迫流入股市。Bloomberg的数据显示,目前散户资金量占到股市总交易量的20%,虽然较年初巅峰时有所回落,但依然远高于疫情前10-15%的水平。市场上buy the dip的力量非常强大,这给了股市一个天然的下跌保护。

所以你看,不管是从经济基本面上看,还是从资金面上看,股市都在朝着13/14年那样稳步复苏的方向发展。当时13/14年的市场也是在一片质疑声中,跌跌撞撞的上涨。其最本质的原因除了美联储持续的宽松货币政策外,还有就是企业盈利能力的快速提升。我们如今也在经历着相似的市场环境。13/14年的那段历史,也给了我很强的持续投资的信心。

市场出现泡沫的原因

06

不过,回看历史除了寻找信心之外,我们也必须看到历史留给我们的教训。虽然我认为00年那段历史不会在如今重演,但是那次市场的疯狂却有很强的借鉴意义。他的借鉴意义不在于判断现在市场会不会出现泡沫崩盘,而是在于,泡沫发酵前市场都发生了什么?是什么因素酝酿出了泡沫的发酵?

我总结出两点,是对于我自己投资有警示作用的。一,是股价的上涨需要有盈利能力的支撑。二,忽视风险往往是泡沫酝酿的温床。在盈利能力这方面,咱们上面已经论述过了,我认为,当前的市场在盈利能力上没有太大问题。重点是第二点,我们有没有足够的正视风险。

正如13/14年,美联储每次tapering的动作都会导致市场的一次颠簸。这看似是市场无谓的恐慌,但实际上这正表明了市场对于风险有足够的敬畏之心。同理,我们过去两年的市场也是如此。无论是大选,还是长期利率飙升,无论是通胀,还是美联储tapering,市场都作出了一定的反应,也都花了一段时间消化这些负面消息。这在我看来就是正常的应对风险的表现。而00年互联网泡沫时,人们对于公司盈利能力的缺失,IPO的泛滥,财务的造假等风险视而不见,最终酝酿出了不可挽回的泡沫。这才是我们需要警惕的。

我们现在,同样面临着不少潜在的风险,包括不断高企的通胀,迟迟不退的供应链问题,以及可能的美联储转鹰的政策风险。即便我们不应因噎废食,但也需要时刻留意这些风险的发酵。虽然我认为市场会在未来一年继续上涨,但一旦我们发现了市场出现了对于风险的无视,或者股价开始不顾一切的出现陡增,那么我们就该警惕泡沫的出现了。就像98/99年时,市场曾经也是稳扎稳打的复苏,但却再后来突然变了味。投资者是一群忘性很大的生物,美投君写这篇文章,就是想给各位看官提个醒,咱们不要忘了历史给我们的教训,也不要忽视历史给予我们投资的信心。

评论